대우조선해양이 돌고 돌아 한화그룹에 매각된다. 2001년 워크아웃(기업 재무구조 개선 작업) 졸업 이후 21년 만이자 2009년 한화에 매각이 무산된 지 13년 만이다.

KDB산업은행은 26일 “스토킹호스(Stalking Horse) 방식으로 대우조선해양 매각 절차에 돌입한다”면서 “첫걸음으로 대우조선해양과 한화그룹은 2조 원의 3자 배정 유상증자 방안을 포함한 조건부 투자합의서(MOU)를 체결했다”고 밝혔다. 유상증자가 마무리되면 한화가 49.3%의 지분을 확보해 산업은행(28.2%)을 제치고 최대주주에 오르게 된다. 앞서 산업은행은 이날 오전에 긴급 소집된 ‘산업경쟁력강화관계장관회의’에서 기획재정부·산업통상자원부·금융위원회 등 정부 부처에 대우조선해양 매각 방안을 보고했다.

스토킹호스는 기업을 매각하기 전 인수자를 내정하고 경쟁입찰로 좋은 조건을 제시할 다른 인수자를 찾는 인수합병(M&A) 방식이다. 한화는 2008년 대우조선해양 인수를 위한 우선협상 대상자로 선정됐으나 노조의 반대, 글로벌 금융위기 등이 겹치면서 실사조차 하지 못하고 딜을 포기했다. 이번에 인수가 마무리되면 매각가는 당시 6조 4000억 원의 3분의 1로 낮아진다. 다만 대우조선해양의 근본적인 정상화를 위해서는 추가 자본 확충이 불가피하다. 이번 딜의 덩치를 고려하면 국내에서 원매자를 구하기가 녹록지 않다. 잠수함 건조 능력이 있는 대우조선해양을 해외 자본에 파는 데 대한 기술 유출 우려 등 반대 여론도 만만치 않다.

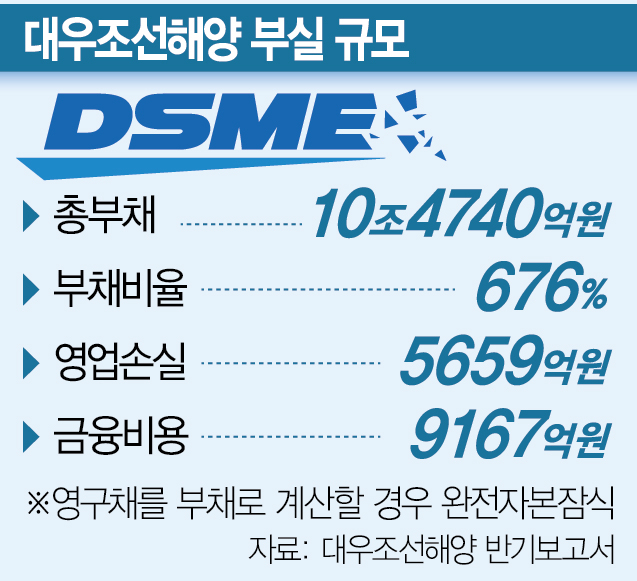

2001년부터 최대주주인 산업은행 등 채권단이 관리하고 있는 대우조선해양은 만년 적자 기업이다. 올 상반기 기준 영업손실은 5696억 원이며 부채비율은 676%에 달한다. 이자 등 금융 비용만 9167억 원에 이른다. 한때 한국 조선업의 호황을 이끌었던 대우조선해양은 저가 수주에 골몰하면서 국내 조선 업계 전체를 불황으로 밀어 넣은 악역으로 전락한 지 오래다. 헐값 매각 논란과 관련해 지금까지 투입된 7조 원이 넘는 공적 자금이 밑 빠진 독에 물 붓기였던 만큼 2조 원의 매각가가 적지 않다는 지적도 나온다. 앞서 2019년 한국조선해양(당시 현대중공업)은 산업은행의 대우조선해양 지분 55.7%를 인수하면서 한국조선해양 보통주 8200억 원어치와 전환상환우선주 1조 2500억 원어치를 발행해 지급하기로 했다. 즉 산업은행이 보유한 지분의 가치를 약 2조 700억 원으로 책정했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

abc@sedaily.com

abc@sedaily.com