올해 코스닥 기업공개(IPO) 시장 ‘최대어’로 꼽히는 파두가 증권신고서를 제출하고 본격적으로 공모 절차에 돌입했다. 프리IPO(상장 전 지분 투자) 단계에서 이미 유니콘 기업(기업 가치 1조 원 이상 비상장 스타트업)으로 인정받은 파두는 대폭적인 외형 성장 계획을 근거로 1조 5000억 원에 가까운 기업 가치를 제시했다.

2일 금융감독원에 따르면 파두는 지난달 30일 코스닥 시장 상장을 위한 증권신고서를 제출했다. 22일 상장 예비심사를 통과한지 8일만이다.

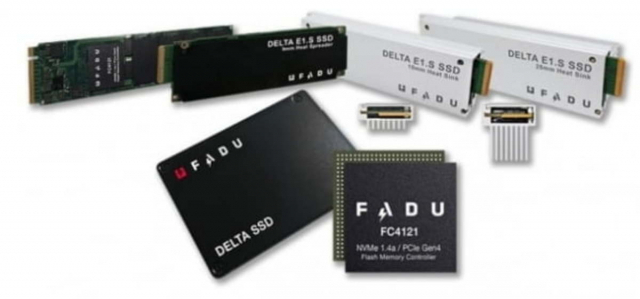

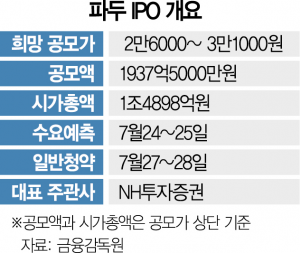

희망 공모가 범위는 2만 6000~3만 1000원으로 제시했다. 625만 주를 전액 신주로 발행하는 점을 감안하면 최대 1937억 5000만 원을 모집하는 셈이다. 직전까지 올해 코스닥 IPO 최대 종목이었던 기가비스(420770)의 공모액 954억 원을 크게 뛰어넘는 규모다. 공모가 상단 기준 예상 시가총액은 1조 4898억 원으로 지난 2월 프리IPO 때 인정받았던 1조 800억 원의 기업 가치보다 38%가량 더 늘려잡았다. 파두는 데이터센터용 솔리드스테이트드라이브(SSD) 컨트롤러를 개발하는 팹리스(반도체 설계 전문) 기업이다. 페이스북의 모회사 메타 등 글로벌 빅테크 기업에 제품을 납품한다. 관련 분야에서 국내에는 사실상 경쟁사가 없는 것으로 평가받는다.

파두는 이달 24~25일 기관투자자 대상 수요예측을 진행해 공모가를 확정한 뒤 27~28일 일반 청약을 실시할 예정이다. 코스닥 시장에 8월께 입성할 것으로 보인다. 상장 대표 주관사는 NH투자증권(005940), 공동 주관사는 한국투자증권이 맡았다. 한화투자·현대차·유진투자·KB증권 등 4개 증권사도 인수단으로 참여해 투자자들의 청약 접근성을 높였다.

파두는 올해 매출액을 지난해(564억 원)보다 2배 이상 늘어난 1203억 원으로 예상했다. 이후 2024년 3715억 원, 2025년 6195억 원으로 늘어날 것이라고 내다봤다. 영업이익은 올해 1억여 원을 기록한 뒤 2025년 1856억 원으로 증가할 것이라고 전망했다. 업계에서도 SSD 컨트롤러 시장이 2025년까지 매년 23% 수준의 고성장을 보일 것이라고 관측하고 있다.

파두의 공모가를 산출하는 과정에서 적용된 주가수익비율(PER)은 22.51배다. 브로드컴(24.7배), 마이크로칩테크놀러지(19.64배), 맥스리니어(23.18배) 등 파두와 유사한 사업 구조를 갖춘 기업들을 고려한 계산식이다. 이들은 모두 미국 팹리스 기업이자 나스닥 상장사들이다.

투자 전문가들은 다만 파두가 주당 평가가액(4만 904원)에 적용한 공모가 할인율(24.2~ 36.4%)은 다른 기업들보다는 작은 편이라고 지적했다. 2021년 이후 기술평가·성장성 특례 전형으로 상장한 비(非)바이오 기업들의 할인율 평균은 25.47~39.14%였다. 상장 당일 유통 가능한 물량이 전체의 38.92%로 낮지 않다는 점도 투자시 유의해야 할 부분으로 꼽혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com