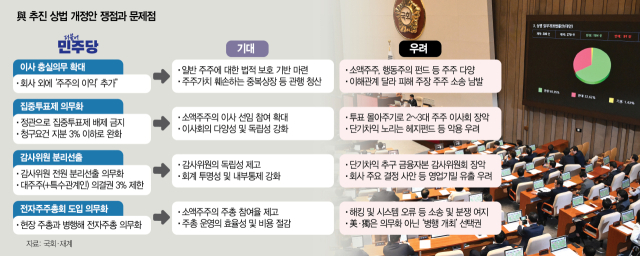

자본시장에서는 상법 개정이 주주가치를 훼손하는 중복 상장 등 자본시장 내 불합리한 관행을 막고 기업의 투명성과 내부통제를 높여 궁극적으로 기업가치를 높일 수 있다고 기대한다. 반면 대주주의 힘을 무력화해 적대적 인수합병(M&A) 위협에 노출되고 기업의 빠른 의사 결정을 막아 거꾸로 혁신을 방해할 수 있다는 우려도 제기된다. 정부·여당 주도로 이뤄지는 상법 개정이라는 큰 흐름을 돌리기 어렵다고 판단한 재계는 독소 조항을 없애고 동시에 기업의 기를 살릴 수 있는 보완 입법을 함께 추진하는 ‘패키지 딜’에 희망을 거는 모습이다.

25일 자본시장에서는 기업의 밸류업(가치 상승)을 위한 상법 개정안에 내심 기대를 걸고 있다. 일반 주주에 대한 법적 보호 기반을 마련하는 상법 개정이 이뤄지면 기업 역시 주주(투자자)의 이익에 충실한 의사 결정을 내리게 된다는 것이다. 그간 한국 기업들의 고질적 문제로 지적된 불투명한 의사 결정과 대주주 이익 중심의 경영 역시 상법 개정으로 상당 부분 차단할 수 있다는 관측도 나온다. 중복 상장으로 기존 주주가 피해를 보는 상황 역시 개정된 상법이 보호 장치 역할을 할 수 있다.

행동주의 펀드들은 이 같은 ‘순기능’에 초점을 맞춰 상법 개정 대열에서 한목소리를 내고 있다. 다만 재계와 전문가들은 상법 개정이 본래 취지대로 기업가치 상승으로만 이어지지는 않을 것이라는 우려를 제기한다. 특히 단기 차익을 노리는 행동주의 헤지펀드들이 경영권 침탈을 시도할 가능성이 점쳐진다.

상법 개정안이 통과되면 △집중투표제 의무화 △감사위원 분리 선출 등의 제도가 강제로 도입된다. 집중투표제는 2인 이상의 이사를 선임할 때 1주당 선임이사의 수만큼 의결권을 부여하는 제도다. 현재도 자산 2조 원 이상 상장회사의 의무 사안이다. 정관을 통해 배제할 수 있지만 상법 개정안은 이를 금지한다. 법이 통과되면 주요 주주가 의결권을 분산해 특정 이사에게 몰아주는 방식으로 이사회를 장악할 수 있다. 실제로 헤지펀드 칼 아이칸이 2006년 KT&G의 이사회에 진출해 회계장부 제출 등을 요구하며 주식 매각과 배당금 등으로 1500억 원에 가까운 차익을 보기도 했다.

감사위원회를 구성할 때 대주주의 의결권을 특수관계인을 포함해 3%로 제한하면서 분리 선출해야 하는 감사위원을 1명에서 위원 전원으로 확대하는 안은 국가 핵심 기술을 유출할 위험까지 내포하고 있다. 주주로 들어온 투기 자본들이 감사위원이 되면 회사의 조사와 감사권, 주총 소집 청구권은 물론 각종 소송을 제기할 권한까지 얻기 때문이다. 상법 개정안이 통과되면 금융자본들이 회사의 주요 자산을 사고팔 수 있는 이사회는 물론 감사권까지 차지하고 ‘주주의 이익’을 대변하지 않았다는 명분으로 무차별 소송을 통해 경영진을 재판대에 올릴 수 있는 것이다.

재계의 한 고위 관계자는 “감사위원 분리 선출에 집중 투표제, 3%룰을 합치면 파괴력이 상당하다”며 “취약한 한국 시장을 겨냥해 헤지펀드들이 100조 원 실탄을 마련, 대기업 사냥에 나설 수 있다는 말이 나온다”고 전했다. 그는 이어 “적대적 M&A 사례가 한번 나오면 증시 과열로 코스피 지수 5000도 찍을 수 있다는 게 행동주의 펀드의 노림수”라고 덧붙였다. 결국 행동주의 펀드들은 기업 밸류업 자체보다는 그 과정에서 나오는 투자 이익을 추구한다는 얘기다. 특정 기업 주가가 행동주의 펀드의 경영권 간섭으로 부침을 겪다 대규모 자본이 빠져나간 뒤에는 고스란히 그 피해를 소액주주가 떠안을 수 있다. 소액주주를 위한 상법 개정이 오히려 독이 되는 셈이다.

재계는 특히 이사의 충실 의무 대상을 규정한 상법 제382조의 3에 회사와 더불어 ‘주주의 이익’을 추가하는 개정안은 금융자본이 주주로 들어와 무차별 소송을 할 법적 근거가 될 것이라고 전망한다. 상법 개정안이 이 조항을 살려서 국회에서 통과되면 세계 산업의 변화에 발 빠르게 대응하는 한국식 속도 경영은 역사 속으로 사라질 가능성이 높다. 현재 수출 1위 반도체 산업은 삼성전자가 1983년 최초로 진출을 선언했지만 1987년 첫 흑자를 내기까지 당시 1400억 원 이상 누적 적자를 봤다. 미래 산업의 핵심인 배터리 사업도 LG화학이 2000년 자동차 배터리 사업에 뛰어들어 관련 산업이 개화하는 데 15년 이상이 걸렸다. 이 같은 투자는 회사 입장에서는 장기적인 이익을 얻었지만 단기 차익을 노리는 주주 입장에서는 손실만 본 사업이 된다. 상법 개정안대로라면 ‘주주의 이익’을 침해한 사례가 돼 손실을 본 주주들이 이사들을 향해 손해배상과 배임죄 등의 고발에 나설 수 있다.

재계는 정부와 거대 여당이 주도하고 자본시장의 지지를 받는 상법 개정 자체를 막기는 어렵다고 보고 있다. 이 때문에 상법 개정의 부작용을 막고 동시에 재계에 힘을 실을 수 있는 보완 입법이 동시에 이뤄지는 ‘패키지 딜’을 기대한다. 재계 관계자는 “이사들의 의사 결정 부담을 덜기 위해 형법 상 일반 배임죄에 안전장치를 담아야 한다”며 “상속·증여세 개편 등 기업의 기를 살릴 방안이 상법 개정과 함께 이뤄진다면 경제계 역시 거부감이 덜할 것”이라고 전했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

bluesquare@sedaily.com

bluesquare@sedaily.com