금융기업들의 신종자본증권 발행이 줄을 잇고 있다. 금리 인하기가 지속됨에 따라 자금 조달 비용을 낮출 수 있을 뿐만 아니라 신종자본증권이 회계상 부채가 아닌 자본으로 분류되는 만큼 재무 건전성 측면에서도 긍정적인 효과를 기대할 수 있다는 판단에서다.

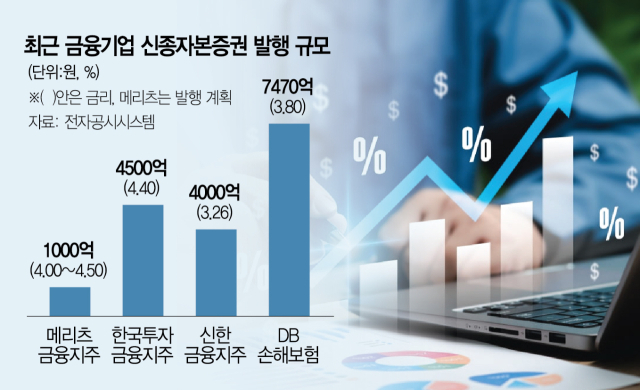

5일 금융투자 업계에 따르면 메리츠금융지주(138040)는 이달 8일 1000억 원 규모의 무기명식 무보증 채권형 신종자본증권(영구채) 발행을 위한 수요예측을 진행한다. 공모 희망 금리는 연 4.00~4.50%로 최대 1300억 원까지 증액을 고려하고 있는 것으로 알려졌다. 영구채 발행은 다음 달 16일이다. 주관사는 KB증권이 맡았다.

이번 영구채의 만기는 2055년까지로 총 30년이다. 다만 콜 옵션(조기상환권)이 부여된 만큼 발행일으로부터 5년 뒤 상환이 가능하다. 시장에서는 콜 옵션이 있는 영구채의 만기를 5년으로 보고 있는 이유다. 메리츠금융지주가 영구채 발행에 나서는 것은 올해 3월 이후 약 6개월 만이다. 당시 홈플러스 사태에 대비하기 위해 연 4.50%로 2500억 원을 조달한 바 있다.

앞서 신한금융지주와 한국금융투자지주도 신종자본증권을 발행했다. 이달 초 진행한 수요예측에서 신한금융지주는 2700억 원 모집에 7810억 원, 한국금융투자지주는 2500억 원에 5190억 원의 유효 주문이 접수됐다. 이에 신한금융지주는 4000억 원, 한국투자금융지주는 4500억 원으로 증액 발행한다. 이자율은 각각 3.26%, 4.40%로 결정했다. 신한금융지주와 한국투자금융지주도 메리츠금융지주와 마찬가지로 발행일 5년 뒤부터 중도상환할 수 있는 옵션이 부과돼 있다. 이외에도 iM금융지주(139130)·우리금융지주(316140)·BNK금융지주(138930) 등이 신종자본증권 발행을 준비하고 있다.

신종자본증권은 회사채의 한 종류로 원칙적으로 부채에 해당된다. 하지만 회계상 자본으로 인정되는 만큼 대규모 자금 조달에도 재무 건전성을 유지할 수 있다는 장점이 있다. 실제 메리츠금융지주는 신종자본증권 발행을 위한 증권신고서에 자금 사용 목적을 ‘자본 적정성 제고’라고 기재했다. 신한금융지주는 채무 상환과 운영에, 한국금융투자지주는 자회사인 한국투자증권 유상증자에 참여하기 위해 신종자본증권을 발행한다고 밝혔다. IB업계 관계자는 “금융 업종의 경우 영업용순자본비율(NCR), 위험가중자산(RWA) 등 금융 당국에서 요구하는 규제 비율이 있기 때문에 이를 충족하기 위해 자본으로 인정되는 신종자본증권 발행에 적극적일 수밖에 없다”고 설명했다.

일각에서는 주주환원을 위한 이익잉여금을 자사주 매입에 활용하기 때문에 자본 규모를 늘리기 위해 신종자본증권을 발행한다는 관측도 나온다. 또 다른 IB 업계 관계자는 “이익잉여금을 자사주 매입에 투입하면서 자본금을 확대를 위한 방법으로 선택하는 경우도 없지 않다”고 짚었다.

최근 DB손해보험(005830)은 콜 옵션 만기가 지나면 금리가 올라가는 스텝업 구조가 적용되지 않는 새로운 형식의 신종자본증권을 발행하기도 했다. 그간 사모 방식으로 이같은 신종자본증권을 발행한 사례가 있었지만 공모 형태로는 이번이 처음이다. DB손해보험 역시 기본자본 확충을 위해 총 7470억 원 상당의 신종자본증권을 발행했다. 확정 이자율은 3.80%이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kate@sedaily.com

kate@sedaily.com