커버드콜 상장지수펀드(ETF)는 대규모 손실 사태가 발생한 주가연계증권(ELS)과 상품 구조가 다르다. 그러나 옵션 운용 방식이 복잡한 데다 상방 이익은 제한적이면서 원금 손실 가능성이 있다는 공통점을 지닌다. 커버드콜 ETF와 ELS 모두 상품 자체에는 문제가 없더라도 충분한 설명과 이해 없이는 불완전판매로 이어질 수 있다. 단 자유롭게 거래할 수 있는 ETF의 특성상 ELS와 같은 대규모 손실이 발생할 가능성은 크지 않다.

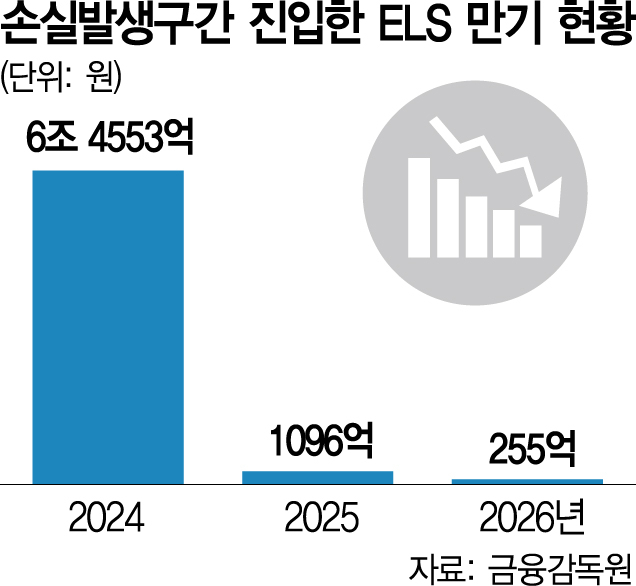

ELS는 개별 주식의 가격이나 주가지수 등 기초자산과 연계해 수익률이 정해진다. 기초자산 가격이 정해둔 조건에 충족하면 약정 금리를 받을 수 있다. 일정 기간마다 조기 상환 기회가 있으나 손실 발생 구간(녹인·Knock-in)에 진입하면 원금 손실이 발생한다. 지난해 홍콩H지수가 급락하면서 이를 기초자산으로 한 ELS에서 확정된 손실 규모만 올해 들어 2조 원에 이른다. 금융감독원은 판매사가 손실 위험을 충분히 설명하지 않아 불완전판매가 이뤄졌다며 홍콩H지수 ELS 배상안을 마련한 상태다.

커버드콜 ETF는 콜옵션(주식을 미리 정한 가격에 살 수 있는 권리)을 미리 팔아 안정적인 배당 이익을 얻을 수 있는 대신 기초자산 가격이 올랐을 때 수익률이 제한된다. 기초자산 가격이 하락하면 옵션 매도 프리미엄만큼 손실을 완충할 수 있으나 그보다 하락 폭이 더 커졌을 때는 ELS와 마찬가지로 손실이 발생한다. 원금 손실 가능성을 충분히 알리지 않고 매달 배당을 받을 수 있다는 점만 앞세워 판매할 경우 불완전판매가 될 소지가 크다는 것이 금융투자 업계의 우려다.

최근 금감원이 커버드콜 전략을 채택한 ETF를 전수조사하는 것도 불완전판매 가능성 때문이다. 투자 설명서를 점검하는 동시에 시중은행들이 특정금전신탁을 통해 커버드콜 ETF를 판매하는 과정에서 상품 구조나 원금 손실 가능성 등을 충분히 설명했는지를 살펴볼 방침이다. ELS 판매 중단 이후 은행의 커버드콜 ETF 판매가 크게 늘어났지만 금융 당국의 조사를 계기로 관련 상품은 자취를 감췄다.

다만 ELS는 조기 상환 기회가 없으면 만기까지 기다릴 수밖에 없으나 ETF는 시장에서 거래되기 때문에 환매가 쉽다. 기초자산 가격이 옵션 매도 프리미엄 이상 하락한다면 쉽게 매매할 수 있어 ELS와 같은 대규모 투자자 손실이 발생할 가능성은 낮다는 평가다. 금융투자 업계 관계자는 “커버드콜 ETF 상품 자체가 문제인 것은 아니지만 배당만 앞세워 판매되는 것은 우려스러운 일”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

jw@sedaily.com

jw@sedaily.com