|

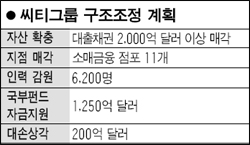

미국의 씨티그룹이 대대적인 구조조정에 나서면서 2,000억 달러 이상의 자산을 매각할 것으로 알려졌다. 서브프라임 모기지 부실에서 벗어나기 위해 추진중인 대규모 자본 확충 계획의 일환이다. 24일(현지시간) 블룸버그통신에 따르면 씨티그룹은 비크람 팬디트(사진) 최고경영자(CEO)의 지휘 아래 대규모 구조조정을 진행 중이다. 구조조정은 부실자산 대손상각(200억 달러), 소매금융지점 매각(미국 내 11개), 인력감원(6,200명), 국부펀드로부터 자금수혈(1,250억 달러) 등 전방위적으로 이뤄지고 있다. 씨티그룹은 특히 신용경색으로 외부자금 조달이 여의치 않자 2,000억 달러 이상의 대출채권을 매각해 자본을 확충하는 방안을 추진하고 있는 것으로 알려져 주목된다. 씨티의 게리 크리텐든 최고재무담당자(CFO)는 지난해 말부터 자금확충 방안을 검토해온 것으로 알려졌다. 블룸버그 통신은 팬디트 CEO가 이 같은 방안을 포함한 ‘시티그룹 재건방안’을 두달내에 주주들에게 발표할 예정이라고 전했다. 씨티의 자산매각이 이뤄지면 현재 2조2,000억 달러에 이르는 총자산은 1조9,000억 달러 수준으로 줄어들게 된다. 이에 따라 그 동안 대규모 자산을 통해 창출했던 이익 규모는 다소 감소할 전망이다. 지난 10년 이상 월가 은행 자산규모 1위를 차지했던 영광도 경쟁사인 뱅크오브아메리카(BoA), JP모건체이스에 추월 당할 가능성이 높다는 분석이다. 그러나 자본확충을 통해 재무건전성을 높이게 되면 부실로 허덕이던 회사의 체질을 개선하는데 도움이 될 전망이다. 로버트 올스테인 올스테인캐피털 최고투자책임자(CIO)는 “팬디트 CEO는 군살을 줄이기 위해 감량경영을 지속해 나갈 것”이라며 “팬디트에게 은행의 순위가 1위냐 2위냐는 중요하지 않은 것 같다”고 말했다. 월가 전문가들은 씨티의 구조조정에 대해 긍정적인 반응을 보이고 있다. 1998년 트레블러스 그룹과의 합병을 통해 월가에 ‘큰 것이 아름답다’는 구호를 전파했던 씨티그룹이 규모보다는 경쟁력을 선택했다는 평가다. 크레딧스위스의 수전 캐츠키 애널리스트는 “씨티가 대차대조표를 새로 쓰고 있다”고 밝혔다. 한편 씨티는 지난해 11월 BoA에 시가총액 1위 자리를 내준 이후 올 1월에는 JP모건에도 밀려 3위로 추락했다. 서브프라임 사태이후 시가총액이 급격히 감소해 지난 17일에는 10년 만에 처음으로 1,000억 달러 밑으로 떨어졌다. 지난 1년 동안 시가총액의 1,500억 달러가 날아가 버렸다. 24일 뉴욕증권거래소(NYSE)에서 씨티의 주가는 주당 23.27달러에 마감했다. 최근 1년 중 주가 고점이었던 주당 55.20달러 대비 절반에도 못 미치는 수준이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >