|

두산건설이 10대1 감자에 이어 4,000억원 규모의 상환전환우선주(RCPS) 발행을 검토하겠다고 밝힌 것에 대해 시장에서는 "긍정적"이라는 평가가 나왔다.

투자자들이 감자를 부정적으로 받아들이는 경향이 있기 때문에 일시적인 주가 충격은 불가피하지만 RCPS 발행이 성공하면 고질적인 문제가 되고 있는 유동성 문제를 어느 정도 해결할 수 있다는 것이다.

두산건설은 26일 유가증권시장에서 가격제한폭까지 내린 1,855원에 거래를 마쳤다.

두산건설이 전날 장 마감 후 공시를 통해 보통주 10주를 1주로 합치는 감자를 발표하면서 투자심리가 위축됐기 때문이다. 감자는 주로 위기에 처한 기업들이 재무 개선을 위해 동원하는 수단으로 감자 발표 직후 대부분 회사 주가는 하락한다.

전문가들은 이번 감자 결정 자체가 기업가치에 미치는 영향은 미미하다고 보고 있다. 조윤호 대신증권 연구원은 "감자라는 용어가 주식시장에서 부정적인 이미지인 만큼 일시적으로 주가는 하락하겠지만 감자 자체로는 두산건설의 펀더멘털 및 주주가치에 변화가 없다"고 말했다.

시장이 주목하는 건 RCPS다. 두산건설은 이날 "차입금 축소를 통한 재무구조 개선을 위해 제3자 배정 RCPS 발행을 검토 중"이라고 밝혔다. RCPS는 일정 기간 후 정해진 조건에서 보통주로 전환할 수 있는 권리를 가진 우선주다. 자금 확충을 하고 보통주의 가치 희석을 막기 위해 의결권이 없는 우선주 증자에 나선 것이다.

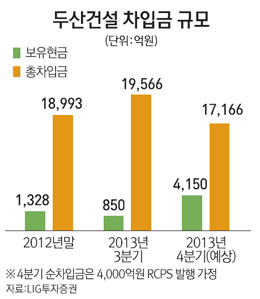

채상욱 LIG 투자증권 연구원은 "3ㆍ4분기 말 기준 두산건설의 유동성 장기부채가 5,700억원이며 연말 2,400억원, 내년 4월 3,300억여원의 만기가 도래한다"며 "4,000억원의 RCPS가 발행되면 3ㆍ4분기 말 기준 보유현금(850억원)과 분양금 유입 등을 합해 내년 상반기까지 유동성 문제는 해소할 수 있을 것"이라고 분석했다. 그는 이어 "두산건설의 유동부채가 1조7,000억원에 달하는 만큼 부동산이나 신분당선 운영법인(네오트랜스) 등 보유 자산 매각도 가능성 높은 시나리오"라고 덧붙였다.

전문가들은 주가를 전망하기에는 아직 지켜봐야 할 게 많다고 입을 모은다. 한 증권사 연구원은 "발행될 RCPS를 주관 증권사에서 총액 인수한다면 문제될 것이 없겠지만 당초 예상했던 4,000억원을 밑도는 자금이 들어오면 타격이 클 것"이라며 "우선주 증자가 먹히지 않으면 자금 마련을 위해 보통주 증자, 전환사채(CB), 신주인수권부사채(BW) 등으로까지 갈 수밖에 없어 주가에도 부정적인 영향을 미칠 것"이라고 전망했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >