|

채권에 가치주와 공모주 혼합…안정적 수익내는 ‘숨은 보석’

신영자산운용에는 언제나 국내 최고의‘가치투자 명가(名家)’라는 수식어가 따라붙는다. 현장 탐방을 통한 철저한 리서치, 주식운용팀원들간의 탄탄한 팀워크, 회사 고유의 가치투자 노하우를 바탕으로 지난 10년간 국내 대표 가치주펀드를 선보인 뒤 운용해 왔다.‘신영밸류고배당’‘신영마라톤’펀드는 벤치마크를 초과하는 수익률로 스테디셀러 펀드로서의 위용을 뽐내고 있다.

‘가치투자의 최고봉’ 이라는 위상때문일까. 그 동안 신영자산운용에는 가치주펀드 이외에 다른 펀드가 눈에 잘 띄지 않는 게 사실이었다. 하지만 채권 투자로 안정적 수익을 확보한 뒤 신영운용의 장기인 가치투자 전략을 접목해 운용되는 보석 같은 펀드가 숨어있다. 주인공은 바로 ‘신영더블플러스안정형’펀드.

이 펀드를 운용하는 김대환 신영자산운용 주식운용부문장은 “더블플러스안정형 펀드는 주식과 채권을 중심으로 운영하되 기업공개(IPO)이벤트에 참여해 플러스 알파 수익을 추구하는 채권혼합형 펀드”라며 “주식시장 변동성이 심화되고 있는 상황에서 중위험ㆍ중수익 수요를 만족시킬 최적의 상품”이라고 말했다.

‘더블플러스안정형’은 주식과 채권의 자산 비중을 각각 30%,70%로 가져간다. 채권과 현금성 자산에 투자해 안정적 수익을 낸 뒤 나머지 주식부분에서 가치주와 공모주를 편입해 시장금리 이상의 수익을 추구한다.

펀드의 수익률을 결정하는 것은 주식부문이다. 유형은 채권혼합형이지만 신영운용의 가치투자 전략이 펀드 성과에 결정적 영향을 미친다. 김 부문장은 “개별 종목의 밸류에이션을 엄밀히 평가해 저평가 됐고 성장성을 겸비한 종목을 저가 매수 한다”며 “탐방ㆍ현장 조사를 통해 종목을 발굴하고 일주일마다 주식운용 5개팀이 모여 회의를 진행해 편입 종목을 결정한다”고 말했다.

더블플러스안정형 포트폴리오에서 공모주가 차지하는 비중은 크지 않다. 전체 펀드자산에서 차지하는 비중은 0.1%에 그친다. 하지만 우량공모주를 발견하면 집중 투자를 통해 펀드 수익률을 극대화 한다. 김 부문장은 “공모주 투자를 통해 펀드의 평균 수익률을 2% 끌어올릴 수 있다”고 말했다.

올해는 지난해와 달리 IPO시장이 기지개를 켤 것으로 보이면서 공모주 투자를 적극적으로 검토하고 있다. 신영자산운용은 올해 IPO에 나선 포티스, 아이센스, 제로투세븐 등에 대해 청약을 신청해 기관 물량을 받은 상태다. 김 부문장은“공모주에 대해서는 기본적으로 보수적인 스탠스를 취하지만 올해는 공모주 시장이 활기를 띨 것으로 보인다”며 “펀더멘털이 탄탄한 공모주는 보호예수 계약을 체결한 뒤 물량을 받아 주가가 상승할 때까지 기다려 매도하고 펀더멘털이 낮은 기업은 상장후 매도하는 전략을 취할 것”이라고 말했다.

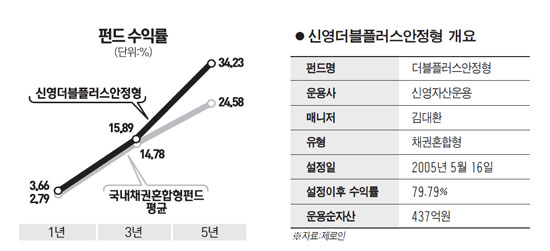

신영운용의 다양한 장점이 결합된 이 펀드는 안정적이면서 장기적으로 꾸준한 수익률을 올리고 있다. 펀드평가사 제로인에 따르면 이 펀드의 최근 1년, 3년, 5년 수익률은 각각 3.66%, 15.89%, 34.23%으로 국내 채권혼합형 평균 수익률인 2.79%, 14.78%, 24.58%를 모두 앞선다. 지난 2005년 설정이후 수익률은 79.79%에 이른다.

특히 이 펀드의 안정적 성과는 월지급식 펀드와 비교해 봤을 때도 확연히 드러난다. 만약 이 펀드가 성과와 관계없이 월별로 0.5%(연 6%)의 수익을 지급했다고 가정한다고 해도 2006년 이후에 53%의 추가 수익을 내는 것으로 나타났다. 보통 월지급식 펀드는 성과에 관계없이 월별로 수익을 지급해 원금을 까먹는 일이 발생하는 점을 고려하면 더블플러스는 지난 7년간 꾸준히 안정적인 수익을 올리고 있는 것이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >