|

|

유로존의 디플레이션 우려가 계속된다. 역내 수요 위축으로 주변국뿐만 아니라 중심국까지 성장세가 꺾였다. 독일의 경제성장률은 1%대로 둔화됐으며, 프랑스는 지난 2012년 이후 0%대 성장률에서 벗어나지 못하고 있다. 이탈리아는 2011년 말부터 역성장 중이다. 다행히 스페인은 공격적인 구조조정 효과가 반영되며 개선 조짐을 보인다. 수요 부진과 국제원자재 가격 하락 영향이 맞물리며 유로존의 인플레이션율은 지난해 12월 중 마이너스(-)로 반전됐다. 유로존 18개국의 인플레이션율은 지난해 1월부터 공히 유럽중앙은행(ECB)의 물가 목표 수준인 2%를 크게 밑돌고 있다.

디플레이션 위험이 상당 기간 지속되는 가운데 그리스 조기 총선으로 좌파 정당인 시리자 중심의 연립 정권이 수립되면서 정치적 불확실성이 한층 고조됐다. 시리자가 주장하는 부채 탕감과 긴축정책 철회 등의 급진적 움직임이 유럽연합(EU)·국제통화기금(IMF)·ECB 등 트로이카와의 갈등을 부추겨 그리스의 유로존 탈퇴 우려까지 불거지고 있다.

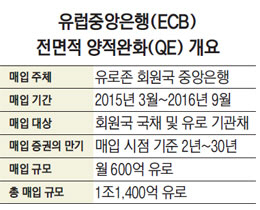

하지만 유로존 체제 붕괴와 금융시스템 위험 등으로까지 확산되지는 않을 전망이다. ECB는 지난해부터 신용창출 개선을 위해 다양한 방안을 꺼내고 있다. 정책금리 인하, 선별적 장기자금공급조작(TLTRO) 시행에 이어 커버드본드 및 자산유동화증권 매입을 시작했다. 또한 ECB는 지난 1월 통화정책결정회의에서 전면적 자산매입의 일환으로 본격적 양적완화정책(QE) 확대에 나섰다.

ECB는 회원국 국채와 유로 기관채까지 매입 대상 증권에 포함시켜 월간 600억유로 규모의 자산을 매입하며, 적어도 2016년 9월까지 매입에 나설 것이라고 밝혔다. 일단 올해 3월부터 자산 매입 프로그램이 확대돼 향후 19개월 동안 총 1조 1,400억유로 규모의 발권력 동원이 예상되며 추가 매입 가능성이 열려있다.

현재 ECB의 총자산이 2조2,000억유로인 점을 감안하면 이번 자산 매입 프로그램만으로 총자산이 3조3,000억유로까지 늘어난다. 과거 ECB가 1차 및 2차 LTRO를 통해 대규모 유동성 확대에 나섰던 2012년의 3조1,000억유로를 넘어선다. 이에 더해 향후 TLTRO 금리도 낮췄다.

물론 ECB의 전면적 QE 배경은 디플레이션 탈출에 있다. 독일의 근린궁핍화 정책에 재정긴축, 임금 조정 등 구조개혁마저 계속돼 내수로는 디플레이션 탈출에 한계가 있다. ECB는 대규모 발권력을 동원해 유로화 약세를 조장해 환율 전쟁을 무릅쓰더라도 디플레이션에서 탈출하려는 의지를 보인 것이다. 독일 역시 유로화 약세를 조장하는 데에는 반감이 크지 않다. 독일의 국내총생산(GDP) 대비 수출 비중은 유로존 출범 이전 20%에서 현재 46%까지 상승했다. 유로화 약세는 독일의 수출 가격경쟁력 개선과 물가 상승 압력을 높이는 요인으로 작용할 수 있다.

다만 투자자들은 두 가지 측면을 염두에 둬야 한다. 첫째, ECB가 내년 9월까지 1조1,400억유로의 채권을 매입하더라도 미국과 일본 등에 비해서는 발권력 도입 규모가 제한적이다. 일본은행(BOJ)이 계획대로 통화완화정책을 유지한다면 BOJ의 총자산은 올해 말 GDP 대비 거의 80%에 육박한다. 미국의 제3차 양적완화(QE3)가 끝난 지난해 10월말 미국 연방준비제도(Fed)의 총자산은 GDP 대비 26%에 도달했다.

ECB가 3월부터 매월 600억유로의 채권을 매입할 시 올해 말 ECB의 총자산은 GDP 대비 26% 수준에 이를 전망이다. 다시 말해 ECB의 발권력이 BOJ보다는 확실히 떨어지고 Fed와 비교해서도 공격적이라고 말하기 어렵다.

둘째, ECB가 전면적 QE를 통해 시간을 벌어준 만큼 경제적 측면에서 유로존 회원국 간 정치적 타결이 필요하다. 독일의 주장대로 유로존 재정 취약국이 재정긴축과 임금 구조조정 등의 구조개혁을 강도 높게 시행하든지 아니면 독일이 한 발짝 물러서 통화팽창에 더해 재정확대를 도모할 것인지를 빠른 시일 내에 결정해야 한다.

스페인은 독일의 주장대로 구조개혁에 박차를 가했다. 하지만 이탈리아, 그리스 등은 재정확대를 주장하며 정치적 대립각을 세운다. 재정정책 방향에서 대타협을 이루지 못한다면, ECB의 QE는 시간을 벌어줄 도구에 불과할 뿐이다. 구조개혁이든 재정팽창이든 간에 1년 7개월 내에 디플레이션 탈출 조짐을 보여야만 반쪽짜리 공동체의 한계라는 꼬리표를 지울 수 있다. 이에 투자자들은 ECB의 QE 시행 과정에서 유로존 회원국 간 정치적 의사결정, 더 나아가 실물지표 개선과 신용창출 촉진 여부에 촉각을 세워야 한다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >