부실社인수후 초우량으로 키워 이미지 업그레이드<br>사냥꾼 오명벗고 주식회사로<br>M&A 차액통해 수익남기다 '문앞의 야만인' 별명<br>90년대부터 회사가치 높이기 본격화 하며 급성장<br>3분기에 12억5,000만弗 기업공개 통해 '대변신'

‘문 앞의 야만인’이라는 악명을 얻기도 했던 콜버그 크라비스 로버츠(KKR)는 지난 1980년대에 미국 기업인들이 벌벌 떤 미국의 대표적인 사모펀드다. KKR이 손을 덴 기업은 경영권이 넘어갔다. 당시 고도성장을 구가하던 일본과 독일의 지식인들은 KKR을 미국 자본주의를 쇠약케 하는 원흉이라고 몰아붙였고, 실제 인종우월주의단체인 KKK에 비유되기도 했다.

그러던 KKR이 20년이 지난 지금, 세계 자본주의의 구조를 변화시키고, 미국 금융시장을 달아오르게 하는 주인공으로 등장했다. 미국 사모펀드의 역사임을 자랑하며, 블랙스톤과 함께 세계 최대 사모펀드로 성장한 KKR을 조명해본다.

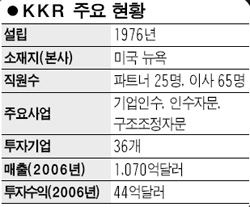

블룸버그통신이 발간하는 월간잡지는 8월호 특집에서 세계 최대 사모펀드인 KKR를 집중분석했다. 이에 따르면 지난 5월말 현재 KKR이 운용중인 기업은 36개로, 지난해 1,070억달러의 매출을 올렸다. 이는 코카콜라ㆍ마이크로소프트ㆍ월트디즈니를 모두 합한 것보다 많은 액수다. 휘하에 있는 종업원은 무려 56만명이나 된다.

KKR은 지난 1976년 제롬 콜버그(82)와 헨리 크라비스(64), 크라비스의 사촌인 조지 로버츠(63) 등 3인이 공동으로 설립, 올해로 31살이 됐다. KKR이 세상에 이름을 각인시킨 것은 지난 1988년 320억달러 규모의 RJR 나비스코에 대한 바이아웃(Buyout)을 성공시키면 부터다. 지금이야 100억달러가 넘는 대형 거래가 많지만 당시로서는 획기적인 일이었다. 사모펀드라는 이름자체가 시장에서 일반화되는 계기가 되기도 했다.

KKR은 80년대까지 다른 사모펀드와 마찬가지로 인수합병(M&A)에서 레버리지 등 차임자금과 매각 대금과의 차액을 통해 주로 수익을 남겼다. 그러나 90년도 들어오면서 정책이 바뀌었다. 매입한 기업의 운영에도 개입, 사업영역과 생산성을 높임으로써 회사가치를 키우는 적극정책으로 발전한 것이다. 크라비스 회장은 “회사를 사고 파는 것은 어떤 바보라도 할 수 있다. 문제는 매입한 회사가 어떻게 주주가치를 높일 것인가를 궁리하는 것”이라고 말하기도 했다.

KKR의 핵심은 뉴욕 센트럴파크 북쪽에 위치한 회사본부서 정기모임을 갖는 투자위원회다. 여기에는 창업자 크라비스와 로버츠, 제휴사인 캡스톤의 딘 넬슨 CEO 및 관련분야 시니어들이다.(콜버그는 자신의 회사를 설립하면 독립했다) 결정된 사항은 세부적으로 9개 분야로 나눠진 운영위원회에서 검토를 진행한다. KKR은 하나의 작업을 2명 이상의 이사에게 맡기는 데 그들은 비용절감과 매출증대를 위한 최적의 방안을 찾아내야 한다.

KKR의 전 파트너이자 현재는 자신의 투자회사를 운영하고 있는 스콧 스튜어트는 “KKR은 어떤 기업을 매수하는 데 최고의 회사다. 또 그것을 더 나은 상태로 만든다”고 회고했다.

대표적인 인수성공 사례로는 지멘스의 자회사로 ATM 제조하는 윈코 닉스도르프를 들 수 있다. KKR은 골드만삭스와 함께 지난 99년 7억3,600만유로에 이 회사를 인수했다. 지분의 71.3%를 KKR이 보유하고, 골드만 삭스는 17.8%를 가졌다. 특이한 점은 기존 경영진에도 지분을 떠맡겼다는 점이다. 10명의 피인수 회사 이사들이 10.9%를 유지했다.

KKR은 이 기업을 인수한 후 바로 구조조정에 착수했다. 손해가 나던 소매컴퓨터 부문을 매각하고 소프트웨어와 컨설팅 부문에 역량을 집중했다. 2000년 760만유로의 손실이 나던 이 회사가 2년만에 2002년에 1,280만유로의 순익을 창출했다. 윈코는 2004년 5월 기업공개(IPO)를 했을 때 회사가치는 10억유로를 넘어섰다. KKR은 현재 지분을 28.8%로 줄였지만 이 회사의 성장세를 계속되고 있다.

물론 이러한 모든 과정이 순풍에 돛 단 듯 진행되지만은 않았다. 인원삭감 등을 둘러싸고 노동조합과의 충돌하는 등 심각한 문제도 잇따랐다. 생산성 향상 정책은 곧 정리해고 등 비용삭감 조치와 맞물렸기 때문이다.

전체적으로 M&A가 붐을 이루면서 차입비용도 함께 급등하고 있는 것은 근본적인 위기의식을 KKR 경영진에 가하고 있다. S&P에 따르면 2001년 해당기업 캐시플로의 6.4배 정도였던 인수가격이 지난해 말에는 8.5배로 늘어났다. 그만큼 위험부담이 늘어나고 수익은 줄어든 것이다.

KKR은 조만간 직접 IPO에 나선다. 금융시장 이면에서 암약해왔던 KKR이 이제 ‘KKR주식회사(KKR & Co)’로 변신해 월가 금융업체들과의 공개적인 경쟁에 나서는 것이다. 3ㆍ4분기로 예정된 IPO에서 KKR이 조달할 자금은 약 12억5,000만달러. 공모자금을 통해 KKR은 보다 확실한 실탄을 보유하게 됐다.

KKR의 활력을 계속되고 있다. 직접 IPO에 나서는 것도 펀드 운영을 좀더 투명하게 하고 또 공모자금을 통해 M&A 사업을 보다 적극적으로 하려는 계획의 일환이다. 크라비스와 로버츠도 이미 60대이지만 예전 어느 때보다도 더 활동적이다. KKR은 지난해 20.2%의 수익률로 총 44억달러의 투자 수익을 올렸다.

크라비스 회장은 최근 뉴욕의 리츠칼튼 호텔에서 열린 파트너모임에서 과거를 회고하면서 “지난 30년 동안 KKR과 골드만삭스는 긴밀한 유대관계를 맺어왔다. 이를 훼손할 수 있는 어떤 것도 해서는 안 된다”고 말하면서 분발을 강조했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >