|

빌딩업자 이동건(가명)씨는 지난달 2명의 자식 명의로 분산 예치해놓았던 예금을 해지하고 생명보험사 저축성보험상품에 가입했다. 차명거래금지법을 피하기 위해서였다. 보험설계사는 차명금지법이 계좌에 한해서만 적용이 되며 보험은 계좌가 아닌 계약이어서 차명거래 대상에서 제외된다고 설명했다. 보험설계사는 자산가들 중에서 이런 식으로 차명거래를 피하는 사례가 많다고 귀띔했다.

차명거래금지법 시행을 전후로 자산가들의 금융자산 이동이 본격화하고 있다.

목적지는 금(골드바)·5만원권 등 실물자산과 보험상품이다. 특히 비과세 보험상품은 차명거래를 피할 수 있는 몇 안 되는 제도권 금융상품으로 알려지면서 자산가들의 집중적인 러브콜을 받았다.

문제는 비과세 보험상품의 경우 자식 명의로 분산투자해 차명거래를 피했더라도 훗날 차익 실현분에 대해 증여세를 납부해야 한다는 사실이 제대로 알려지지 않고 있다는 점이다. 쉽게 말해 차명거래를 피하려다 증여세 폭탄을 맞을 수 있는데도 보험상품이 차명거래의 만능대안처럼 인식되는 것이다.

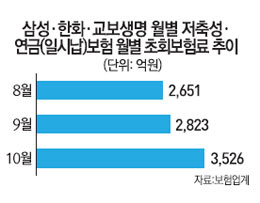

9일 보험업계에 따르면 삼성·한화·교보생명 등 3대 생보사들의 저축성보험과 일시납연금의 초회보험료는 지난 8월 2,651억원을 찍은 후 9월(2,823억원)·10월(3,526억원)까지 매달 가파르게 증가했다. 차명거래금지법 시행을 앞두고 시중은행 예금에서 빠져나온 자산가 자금이 보험상품으로 급속히 유입된 결과다.

그러나 비과세 보험상품으로의 자금 쏠림현상을 두고 우려의 목소리가 나오고 있다.

세법은 보험금 수취인과 보험료 불입자가 다를 경우 보험금 상당액을 수취인에게 증여한 것으로 본다고 규정하고 있다. 풀이하면 아버지가 자식명의로 보험상품에 가입해 보험료를 대납했다면 납입보험료는 물론이고 이자분까지 증여 대상으로 본다는 것이다.

예를 들어 자산가가 아들 명의의 1억원짜리 예금을 저축성보험으로 갈아탔다고 치자. 아들은 10년 후 1억2,600만원(공시이율 3.5% 가정)을 받게 되는데 그는 수령과 동시에 1,520만원을 증여세로 납부해야 한다. 증여원금 1억원에 대한 증여세 1,000만원(세율 10% 적용)과 보험소득 2,600만원에 대한 증여세 520만원(1억원 초과시 세율 20% 적용)을 합한 금액이다. 10년을 투자해 얻은 이자(2,600만원)의 절반 이상을 고스란히 세금으로 내야 하는 셈이다.

이번 차명거래 시행 전후로 비과세 보험상품으로 들어온 자산가 자금 중 많은 부분이 자산가 개인명의가 아닌 가족들 명의로 들어온 것으로 추정된다. 자산가들의 경우 보험상품을 활용한 비과세 한도를 채운 경우가 많기 때문이다.

이영아 기업은행 PB고객부 과장은 "보험상품은 차명거래 금지법에서 마치 자유로운 것처럼 알려졌는데 훗날 부담해야 하는 증여세를 감안하면 잘못 알려진 사실이라고 봐야 한다"며 "비과세 보험상품에 대해 신중하게 접근할 필요가 있다"고 지적했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >