|

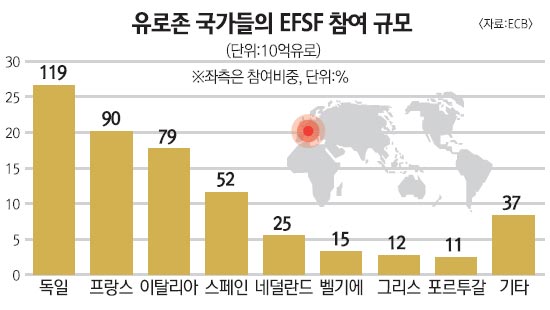

2년째 재정위기를 겪고 있는 유로존(유로화 사용 17개국)의 미래가 걸린 운명의 날이 다가오고 있다. 유럽 정상들은 26일(현지시간) 벨기에 브뤼셀에서 2차 정상회의를 갖고 유럽 재정문제 해결을 위한 그랜드플랜을 확정지을 예정이다. 이번 회담의 성패는 무엇보다 유럽판 구제금융기구인 유럽재정안정기금(EFSF)의 활용방안이 최종 타결되느냐 여부에 달려 있다. 현재로서는 4,400억유로 규모인 EFSF를 1조유로까지 증액하되 회원국들의 추가 출연부담을 최소화하기 위해 EFSF가 부채위험을 안고 있는 국가의 채권을 일정 부분 보증해 차입효과를 불러일으키는 방안이 유력하게 거론되고 있다. 로이터통신은 유로존 국가들이 EFSF의 효과를 극대화하기 위해 '신용보증 확대'와 '특수목적투자기구(SPIV) 설립'이라는 두 가지 방안을 결합한 방식이 최종 타협안으로 채택될 가능성이 높다고 전망했다. 우선 신용보증 확대 방안의 경우 유로존 국가들이 채권을 발행하면 이중 일부를 EFSF 자금으로 보증을 서주는 것이다. 예컨대 재정위기를 겪고 있는 이탈리아나 스페인이 채권을 발행할 경우 EFSF가 이중 20~30%를 보증함으로써 유동성 우려를 없애주고 낮은 금리로 채권 발행이 가능하게 하겠다는 복안이다. 이 방안은 투자자들의 손실을 보증할 수 있어 시장의 신뢰회복과 자금흐름의 안정화에도 도움을 줄 것으로 보인다. 다만 이러한 방식으로 EFSF를 확대하면 부실채권 보증 국가 중 하나인 독일과 프랑스의 국가신용등급이 현재의 AAA 지위를 상실할 경우 EFSF도 자동적으로 최고 등급에서 밀려날 수밖에 없어 유럽 전체가 한꺼번에 위기에 내몰릴 위험이 있다. 한 개 이상의 SPIV를 만들어 재정위기를 겪고 있는 나라들에 직접 자금을 지원하거나 채권 매입에 활용하는 방안도 검토대상이다. 이는 공공 부문(발행시장)은 물론 신흥국의 국부펀드나 민간투자자, 국제통화기금(IMF)의 폭넓은 참여를 유도해 SPIV 자금을 조성하는 방식이다. 비교적 손쉽게 지원자금을 마련할 수 있지만 중국 등의 개입을 불러일으킬 수 있다는 점에서 회원국의 반발이 만만치 않은 실정이다. 유럽 은행의 자본확충에 대해서는 23일 1차 정상회의에서 어느 정도 합의가 이뤄졌다. 유럽 정상들은 그리스 위기가 확대되는 것을 방지하기 위해 은행들의 자본비율을 9%로 높이고 이를 위해 1,000억유로 정도의 자금이 필요할 것으로 예상했다. 로이터통신은 은행 재자본화를 위한 자본확충에 우선적으로 민간투자자들이 참여하고 여의치 않을 경우 개별 국가와 EFSF도 참여하는 방안과 마감시한(내년 6월)에 대한 합의가 이뤄질 것으로 보인다고 전했다. 이밖에 재정 문제로 취약해진 유로존 경제의 거버넌스 개혁안과 감시강화 방안도 중요한 주제다. 유럽 정상들은 재정 문제 재발을 막기 위해 현재보다 엄격한 수준으로 경제 거버넌스를 개혁해야 한다는 데 공감하고 있다. 이를 위해 회원국의 채무한도가 국내총생산(GDP) 대비 60%를 초과하거나 재정적자 규모가 GDP의 3%를 넘을 경우 벌금을 물리는 방안에 동의한 상태다. 각국의 재정상황에 대한 감시를 강화화기 위해 유로존 재무장관들의 모임인 유로그룹 회의를 일 년에 두 차례로 확대하고 유로존 국가들의 균형예산을 유지하기 위해 재정상태가 나쁜 개별 국가의 정책에 개입할 수 있는 방안도 논의될 예정이다. 그리스 문제도 다시 한 번 회담 테이블에 오르게 된다. 전문가들은 독일의 입장을 받아들여 그리스 국채에 대한 민간 부문의 손실부담 규모가 현재 21% 수준에서 최소한 50% 수준이상으로 높아질 것으로 예상하고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >