|

은행의 후순위채가 기관과 법인들에 인기를 끌고 있다. 발행물량이 크게 늘어났지만 수요가 워낙 많아 시장에서 나오는 대로 소화되고 있다.

15일 하나대투증권에 따르면 국내 은행들이 지난 7월부터 현재까지 발행한 후순위채 규모는 2조3,600억원에 달한다. 지난해 3ㆍ4분기에 1조7,200억원 가량이었다는 점을 감안하면 9월이 끝나지 않았는데도 무려 37.2%가 증가했다.

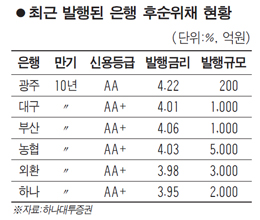

국민은행이 지난달 7년 만기물 4,000억원을 발행한 데 이어 기업은행(3,000억원), 하나은행(2,000억원), 외환은행(3,000억원), 농협은행(5,000억원), 부산은행(1,000억원) 등 대부분의 은행들이 이달 초 발행에 나섰다.

은행의 후순위채 발행이 크게 늘어난 것은 내년 만기물량이 많아 미리 대비해야 하는 데다 연말 시행되는 자본규제 바젤Ⅲ에 앞서 선제적으로 자금을 확보해 놓기 위해서이다. 김상만 하나대투증권 연구원은 "지난 2008년 글로벌 금융위기 당시 발행한 물량의 만기가 내년에 집중적으로 도래해 차환 수요가 크다"며 "또 12월 1일 바젤Ⅲ가 시행되면 '주식으로 전환될 수 있다'는 전제가 붙어야 후순위채가 자본으로 인정 받을 수 있어 투자 수요가 감소할 수 있기 때문"이라고 설명했다.

3분기 들어 후순위채 발행이 급증하고 있지만 시장에서 무리 없이 소화되고 있다. 동일한 신용등급의 회사채에 비해 금리가 0.01~0.14%포인트 가량 높기 때문이다. 가령 AA+등급의 부산은행 10년만기 후순위채 발행금리는 4.06%로 같은 신용등급의 민평수익률(3.97%)보다 높다. 또 은행업의 특성상 부도 리스크가 낮아 후순위채권이어도 장기 회사채 정도로 평가 받는 점이 긍정적으로 작용했다.

박신영 현대증권 채권 마케팅부 팀장은 "지난달부터 은행들의 후순위채가 리테일 시장에서 뜨거운 아이템이었다"며 "발행금리가 높은 데다 리스크가 적어 새마을금고ㆍ수협 등 법인들이 대거 매입했고, 나오는 대로 시장에서 팔려나갔다"고 설명했다.

하지만 슈퍼리치들을 상대로 한 판매는 기대에 못 미쳤다. 은행 후순위채는 3년 이상 보유할 경우 분리과세가 가능해 고액자산가들에게 매력적인 상품으로 평가 받았다.

이재문 삼성증권 SNI서울파이낸스센터 지점장은 "고액자산가들이 국채 30년물, 물가연동국채 등 장기물에서 자본손실을 보면서 전반적으로 장기 채권에 대한 관심이 줄었다"며 "은행 후순위채에 대한 문의와 매수가 거의 없었다"고 설명했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >