|

|

서울 강남에 사는 김 모씨는 최근 채권 금리가 급등하면서 화들짝 놀랐다. 저금리ㆍ저성장 시대에 추가적인 금리 인하를 기대하고 지난해 국고채 30년물에 투자했다가 큰 손실을 입은 것. 오히려 금리인상 추세가 이어질 수 있단 얘기에 김씨는 국고채 30년물을 손절매했다. 대신 만기가 짧은 고금리 회사채 투자로 안정성은 유지하면서도 상대적으로 높은 수익을 올릴 수 있을 것으로 기대하고 있다.

'버냉키 쇼크'에 국내 채권시장이 패닉에 빠졌다. 미국의 벤 버냉키 연방준비제도이사회(Fed) 의장이 그 동안 추진해왔던 양적완화의 단계적인 축소를 시사하며 본격적인 '출구전략'을 모색하고 있다는 소식이 직격탄이 됐다. 미국에서 시작된 장기 채권 금리 상승이 전세계 전역으로 확산되며 한국 채권시장에서도 금리가 폭등했다.

한국금융투자협회에 따르면 국고채 3년물 수익률은 6월 한달 동안(27일 기준) 0.19%포인트 급등했다. 초장기물인 국고채 30년물 수익률은 같은 기간 0.36%포인트 올라 3.72% 수준을 유지하고 있다. 만기가 길수록 수익률의 변동폭이 커지는 특성 때문이다. 특히 국고채 30년물은 지난해 처음 발행되며 기관투자자들뿐 아니라 개인들을 대상으로 하는 소매판매에도 투자 과열현상이 나타나기도 했다. 당시 금리 인하 기대감이 높아지면서 장기채 투자로 높은 수익을 올릴 수 있을 것이라는 기대감이 팽배했기 때문이다.

그러나 최근 금리가 급등하며 투자자들로부터 냉대를 받고 있다. KIS채권평가사에 따르면 지난해 9월11일 국고채 30년물의 액면 1만원당 평가액은 9,888원이었지만 지난 24일8,382원까지 떨어졌다. 지난해 9월 국고채 30년물을 매입한 투자자는 손실률이 15.2%에 달한다.

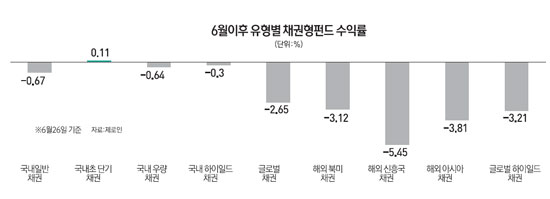

저금리 기조 속에 높은 금리로 인기를 끌었던 해외 이머징채권도 최근 비상이 걸렸다. 미국의 출구전략 계획으로 이머징 시장의 통화가치가 급락하며 평가손실이 불었기 때문이다. 브라질 헤알화는 지난 4월과 비교할 때 약 9%, 터키 리라화는 약 7% 가까이 급락한 상태다. 특히 브라질 등 이머징시장 채권은 매매차익보다 환차익이 수익에 더 결정적인 영향을 미치는 만큼 투자심리가 위축됐다.

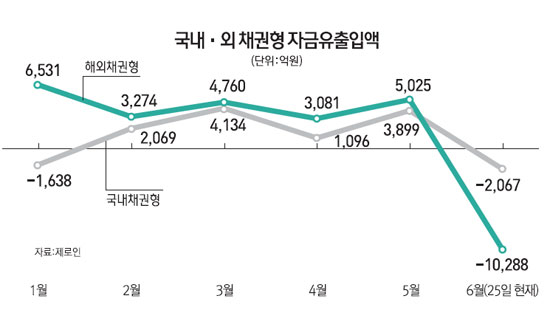

채권형펀드에서는 자금이 일시에 빠져나가며 펀드런 우려도 커지고 있다. 펀드평가사 제로인에 따르면 국내채권형펀드에서는 6월 들어서만 2,067억원의 자금이 빠져나갔고, 해외채권형펀드에선 1조288억원이 순유출됐다.

김세훈 대신증권 연구원은 "그 동안 풍부한 유동성에 의존해왔던 글로벌 저금리 기조가 정상화되는 과정 속에 국내 채권 금리도 상승압력이 불가피할 것으로 보인다"며 "단기적으로 금리 상단을 예단하는 것 보다는 리스크 관리에 중점을 두고 보수적으로 대응하는 것이 바람직하다"고 조언했다.

한편 채권투자 포트폴리오를 장기물에서 단기ㆍ고금리 상품으로 갈아타려는 수요도 늘고 있다. 특히 만기가 짧은 고금리 회사채에 개인투자자들의 관심이 높아졌다. 최근 동양시멘트는 2년 만기 800억원 규모의 회사채를 연 수익률 8%로 발행에 나섰는데, 청약률 1.09대 1로 873억원이 몰렸다. 앞서 동양도 회사채 청약에서 2.25대1을 기록하며 높은 인기를 과시했다.

증권사들이 판매하는 환매조건부채권(RP) 등 채권 특판 상품도 인기다. RP란 증권사가 일정기간이 지나면 확정금리를 보태 다시 사는 조건으로 발행하는 채권이다. 보통 우량회사채나 단기채권 등을 편입해 운용되며 만기가 짧다. 만기시 확정 수익률을 기대할 수 있어 변동성 높아진 채권시장에서 대안 상품으로 주목 받고 있다.

KDB대우증권은 매주 월요일 만기 1년에 연 4%의 수익을 제공하는 '특별한 RP'와 3개월 만기 연 3.3% 수익을 주는 '특별한 채권(통안채)'을 판매하고 있다. 판매 금액은 각각 120억원, 100억원 수준으로 판매가 시작되면 하루 만에 판매가 매진되는 등 투자자들의 관심이 높다. 삼성증권의 '특별한 RP'(만기 1년, 연 5% 수익)도 '예탁자산 1억원 이상'이라는 가입 자격 제한에도 판매한 지 한 달도 안돼 500억원 모집에 260억원이 판매됐다.

공격적 투자자라면 '채권 인버스 ETF' 개인도 한 주 5만원 내외 투자… 국채 금리 상승기 대안 |