차세대 질병 진단기 개발업체 아스타는 3월께 상장을 앞두고 있다. 아스타는 각종 질병의 원인을 분석하는 진단기를 개발한다. 자사의 질량분석기(MALDI-TOF)를 통해 질병의 원인이 되는 미생물 분석을 진행한다. 기존 분석은 며칠이 걸렸지만 이 분석기를 이용하면 분석 시간은 한 시간 이내에 규명된다. 시간은 훨씬 단축했지만 진단정확성은 90%대로 더 높아졌다. 특히 내년에는 국내 최초로 개발에 성공한 암 진단 시스템도 출시한다는 계획이다.

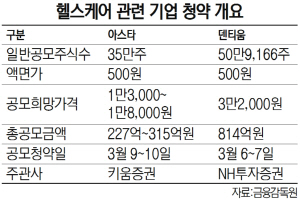

다만 아직 매출과 이익이 크지 않다는 점은 부담이다. 금융감독원에 따르면 아스타는 올해 76억원 영업적자를 기록할 것으로 전망된다. 내년에도 59억원 적자를 볼 것으로 평가되며 아직 이익보다 투자가 더 진행돼야 하는 회사다. 적자 회사인 탓에 코스닥 상장도 기술특례로 기업공개가 진행된다. 아스타의 공모희망가 밴드는 1만3,000~1만8,000원이다. 공모금액은 228억~315억원 규모로 진행된다. 공모를 통해 모집된 투자금은 설비투자와 연구개발비용으로 쓰일 예정이다. 상장주관사는 키움증권이며 수요예측은 6일부터 이틀간 진행된다. 아스타는 당초 지난해 12월 상장을 준비했다가 수요예측에서 기대 이하의 평가를 받자 상장 일정을 조정했다. 비교기업으로 꼽히는 피씨엘이 공모가를 낮춰 시장 진입 후 주가가 공모가 대비 20% 오르며 선전하고 있어 아스타가 고밸류 부담을 덜어낼지 관심이 모아진다

치과용 임플란트 업체 덴티움도 이달 중에 상장할 예정이다. 업계 2위권 임플라트 기업으로 5년 만에 다시 기업공개를 추진한다. 하지만 최근 회계 처리 위반 논란이 제기되기도 했다. 인플란트 업계에서는 덴티움이 제품을 출고하지 않고 선수금을 매출로 인식하는 분식회계를 저질렀다고 지적했다. 덴티움 측은 “임플란트 업계가 통용하는 방식으로 덴티움만의 문제가 아니다”라며 “투서 내용은 사실무근”이라고 반박했다.

이 같은 논란에도 덴티움은 예정대로 지난 달 27일부터 이틀간 진행한 기관투자가 대상 수요예측을 통해 공모가를 3만2,000원으로 확정했다. 일반투자자 대상 청약은 6일과 7일 양일간 진행한다. 이를 바탕으로 나온 공모 규모는 814억원이다.

덴티움은 지난해 상장을 앞두고 높은 이익을 기록하기도 했다. 지난해 매출과 영업이익은 1,201억원, 293억원이었다. 상장주관사는 NH투자증권이다.

/박호현기자 greenlight@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

greenlight@sedaily.com

greenlight@sedaily.com