매각을 진행하고 있는 MG손해보험에 대해 금융당국이 이르면 16일 적기시정조치를 내리기로 했다. 유일하게 인수의향서를 낸 JKL파트너스가 한발 물러서며 인수가 불투명해졌다.

14일 투자은행(IB) 업계에 따르면 MG손해보험 매각을 주관하는 KB증권에는 현재까지 사모투자펀드(PEF) 운용사인 JKL파트너스만이 인수의향서를 제출했다. 추가로 세 곳의 인수희망자가 인수의향서 제출을 검토하고 있지만 미지수다. JKL파트너스는 IS동서 계열사인 IS건설이 지분 약 46%를 보유하고 있는 투자전문회사다.

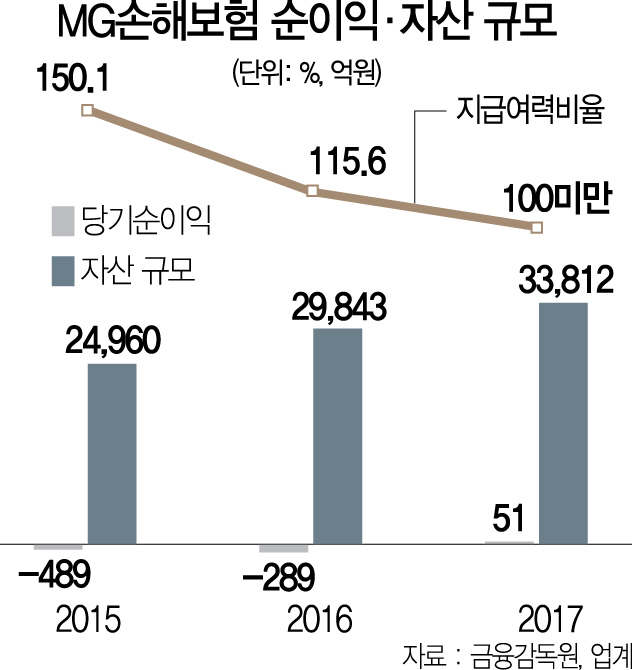

매각 대상은 자베즈파트너스가 보유한 MG손보 지분 93.93%. 자베즈파트너스의 주요 투자자인 새마을금고중앙회는 MG손보의 지급여력비율(RBC)이 100% 밑으로 떨어지자 유상증자를 거부했고 대주단은 대출금을 회수하기 위해 매각을 결정했다. MG손보는 당기순손실이 지난 2015년 489억원까지 늘었지만 지난해 말에는 흑자 전환에 성공해 개별 재무제표 기준 51억원의 당기순이익을 냈다. 지난해 말 기준 자산은 3조4,000억원 규모다. 손해보험업의 전망은 밝지만 MG손보는 업계 10위로 중소 규모에 그치는데다 RBC가 100% 밑으로 떨어지며 인수 매력이 떨어졌다.

기존 대주주인 새마을금고의 증자가 무산되고 새로운 주인도 나타나지 않으면서 금융위원회는 적기시정조치를 통해 유상증자를 권고할 계획이다. MG손보가 적기시정조치를 받으면 두 달 이내에 RBC를 100% 이상 끌어올리기 위한 증자 방안을 제출하고 부실자산도 처분해야 한다. 금융당국이 공식적으로 MG손보 건전성에 문제가 있다고 인정한 것이어서 매각에 불리할 것이라는 예상이 많지만 인수자 입장에서 가격 협상에 유리할 수 있다는 반론도 나온다. MG손보 인수금액은 1,700억원선으로 알려졌지만 당장 RBC를 100% 이상으로 끌어올리기 위해 500억~600억원이 필요하고 업계에서 정상으로 받아들여지는 RBC인 150%를 넘기 위해서는 추가 자금이 들어간다.

업계 관계자는 “아직은 초기 단계로 앞으로 매각절차가 본격적으로 진행되면 추가로 후보를 받을 수 있을 것”이라면서 “인수 희망을 나타내는 후보들은 모두 유상증자가 충분히 필요하다는 점을 인식하고 있어 적기시정조치가 매각에 큰 악재가 되지는 않을 것”이라고 밝혔다.

/임세원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com