롯데그룹이 금융계열사 지분 처분을 위해 우리금융지주 등과 물밑접촉에 들어간 것으로 알려졌다. 공정거래법에 따라 금융계열사 지분을 처분해야 하는 롯데그룹은 ‘금융그룹 통합감독’의 새로운 변수로 인해 애초 계획했던 일본롯데홀딩스와의 지분 맞교환이 어렵게 됐기 때문이다. 일본롯데와 지분 맞교환을 할 경우 신동빈 회장의 ‘대주주적격성’이 발목을 잡을 가능성이 높다. 지배구조 개편의 닻을 올린 롯데그룹의 금융계열사 지분 매각이 하반기 국내 인수합병(M&A) 시장의 초미의 관심사가 될 것이란 예측도 나온다.

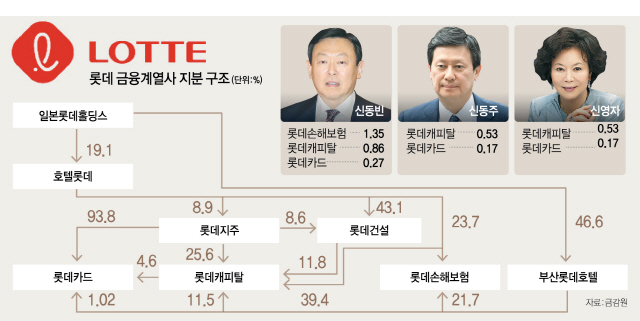

29일 투자은행(IB) 업계에 따르면 롯데그룹은 롯데지주(004990)가 보유한 롯데카드 지분 93.8%와 롯데캐피탈 지분 25.6%을 비롯해 롯데손해보험(000400) 등 금융계열사의 지분 처분을 위해 우리금융지주 등 국내 금융지주는 물론 관련 기업들과 의견교환을 시작했다. 롯데의 금융계열사 지분 매각시한은 내년 10월까지다. 최근 IB 업계 고위 관계자는 “손태승 우리은행(000030)장과 황각규 사장은 자주 만남을 갖고 있을 뿐 아니라 롯데월드타워에 우리은행의 대형지점이 들어선 이후 더욱 돈독해졌다”며 “우리금융지주회사가 롯데 금융계열사 지분을 가져가기 위해 간다면 대주주 적격성 심사도 무난하게 통과될 것으로 보인다”고 말했다

롯데의 금융계열사 지분이 시장에 나온 것은 지난해 10월 1일 롯데그룹이 지주사 체제로 전환함에 따라 공정거래법상 일반지주회사가 금융·보험업을 영위하는 국내회사 주식을 소유할 수 없기 때문이다. 현재 롯데그룹은 지주사 체제 내부에 롯데캐피탈, 롯데카드, 이비카드, 경기스마트카드 등 12개 금융계열사를 두고 있다.

롯데그룹은 지난 1월 초 기존 순환출자 및 지주전환 과정에서 발생하는 신규 상호·순환출자를 추가적인 분할합병으로 해소하겠다는 계획을 발표했다. 롯데상사, 대홍기획 등 6개 비상장 계열사가 지난 4월 1일자로 합병이 완료됐고, 순환출자 고리를 끊어냈다. 2013년 9만 개가 넘던 롯데의 순환출자고리는 지난해 지주사 출범을 거치며 지분매각과 분할합병을 거쳐 완전히 해소됐다. 금융계열사만 처분하면 지주회사 체제를 완성하는 셈이다. 중간금융지주회사를 설립해 금융계열사 지분을 넘겨 분리하려고 했으나, 김상조 공정거래위원장이 중간금융지주 도입을 보류하겠다는 방침을 밝히며 일단 중단됐다. 애초 업계에서는 롯데지주의 주 사업인 유통업이 카드·캐피탈 등 금융회사와 시너지가 높은 점을 감안 해 일본 롯데홀딩스 등 계열사와 지분 맞교환이 가장 유력할 것으로 예상했다. 호텔롯데와 부산롯데호텔 등이 금융 계열사들의 지분을 확대하고 있다는 점도 이 의견에 힘을 보탰다. 호텔롯데는 현재 일본 롯데홀딩스와 이들이 100% 보유한 L투자회사가 각각 80%,73%의 지분을 보유하고 있다. 부산롯데호텔도 일본 롯데홀딩스, L투자회사, 광윤사가 99%를 들고 있다. 지분 맞교환 시나리에에 따라 대홍기획과 롯데지알에스 등 계열사가 보유한 롯데손보와 롯데캐피탈의 지분을 호텔롯데와 부산롯데호텔이 사들였고 호텔롯데는 롯데캐피탈의 지분을 39%, 롯데손해보험은 24%까지 사들였다. 부산롯데호텔은 롯데캐피탈을 11.5%, 롯데카드를 1%, 롯데손보 지분 22%를 매수했다. 또한 일본 롯데계열사인 롯데파이낸셜은 지난 3월 롯데캐피탈 도쿄지점을 사들이기도 했다. 시장에서는 호텔롯데와 부산롯데호텔은 롯데캐피탈과 롯데손해보험 지배력을 확보함에 따라 금융 계열사 지배구조의 핵심으로 떠오른 후 자사 지분과 금융계열사 지분을 일본 롯데 계열사들과 교환할 것이란 시나리오였다

하지만 일본 계열사들과 호텔과 금융계열사 지분 맞교환 시나리오는 대주주 적격성 승인이란 변수에 가로 막혔다. 금융당국의 대주주 적격성 심사가 엄격해졌을 뿐 아니라 국내 고객 정보를 담고 있는 금융회사의 해외 매각이 허용될 수 없다는 이유에서다. 현재 일본 롯데홀딩스는 일본 내 페이퍼컴퍼니인 광윤사가 30% 지분을, 종업원지주회가 28%, 관계사가 20%를 갖고 있다. 광윤사 최대주주는 신동주 전 일본롯데홀딩스 부회장으로 한 차례 신 전 부회장과 신동빈 롯데그룹 회장 내 경영권 분쟁이 불거진 터라 일본 계열사가 금융계열사를 가져간다면 또다시 경영권 분쟁이 재점화될 가능성이 크다. 지분 맞교환 시나리오의 성사 가능성이 희박해지며 롯데그룹은 금융계열사 지분을 제3자에게 매각하는 안을 검토하고 있다. 잠재적 인수 후보로는 우리금융지주가 거론된다. 최근 우리금융지주회사 전환을 신청한 우리은행은 지주회사가 출범할 경우 경쟁력 확보를 위해 롯데 금융계열사 지분을 패키지로 인수할 것으로 예측된다. 특히 우리금융지주가 롯데 금융계열사 지분을 인수할 경우 롯데그룹의 엘포인트(L-point) 빅데이터를 확보해 사업 간 시너지 효과를 낼 수 있다는 장점이 있다. 롯데지주의 경우에도 카드의 프로모션 등을 계속 함께할 수 있어 서로에게 득이 될 것이라는 예측이다. .

/박시진·임세원기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com