“북한 리스크 때문에 ‘코리아 디스카운트’ 현상이 생기는 게 아닙니다. 우리나라 주가수익비율(PER)이 8.7배가량인데 미국은 17배나 됩니다. 이익이 나도 배당을 안 하는 기업에 누가 투자를 하겠습니까.”

지난 9월 7일 미국계 행동주의 헤지펀드인 엘리엇 매니지먼트는 급작스레 서한 하나를 공개한다. 8월 지배구조 개편안을 내놨다 시장의 반발에 부닥쳐 이를 되 물렸던 현대·기아자동차그룹에 보냈던 비공개 서한이었다. 요지는 간단했다. 주주의 수익률을 극대화하는 지배구조 개편안을 내놓으라는 것. 당장 현대차를 겨냥한 미국 행동주의(Activism) 펀드의 공격이 다시 시작됐다는 우려가 나왔다. 하지만 현대차와 엘리엇의 ‘악연’은 둘 사이에만 국한된 문제가 아니다. 박스권에서 도돌이표가 반복되는 우리나라 자본시장이 처한 현실을 단편적으로 보여주는 사례가 바로 미국계 행동주의 펀드의 공격이다.

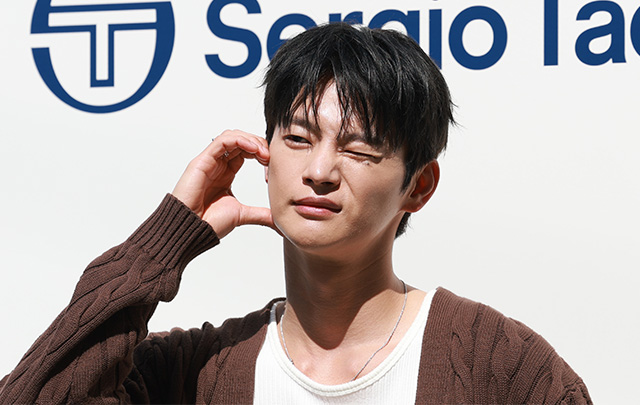

17일 서울경제신문 프리미엄 컨버전스 미디어 ‘시그널’이 만난 강성부 KCGI(Korea Corporate Governance Improvement) 대표는 “지분 20%를 채 가지지 않은 오너 일가가 나머지 80%를 좌지우지하는 현상이 전 세계에서 가장 심각한 나라가 우리나라”라며 “오너 일가의 승계를 위한 지배구조 개편 과정에서 나타나는 일감 몰아주기, 즉 ‘터널링(tunneling)’ 때문에 지난 10년간 배당 수익률이 필리핀이나 방글라데시만도 못하다”고 꼬집었다. KCGI는 LIG계열 LK투자파트너스 이끌었던 강성부 전 대표가 지난 8월 창업한 기업지배구조개선 전문 사모투자펀드(PE)다.

국내선 여론이 차갑게 반응하지만 사실 미국계 행동주의 펀드 캠페인의 문제의식은 문재인 정부의 경제민주화 정책과 맞닿아 있다. 예를 들어 여러 투자자들 자금을 모아 금광을 개발했다고 치자. 회사를 운영하는 사람이 몰래 터널을 하나 뚫어 약간의 금을 빼돌리다 발각됐다. 지금까지 얼마를 빼갔는지, 그대로 두면 앞으로 얼마를 빼갈지 일반주주로선 알 방법이 없다. 주식시장에서 이 회사의 주식이 실제 가치보다 싸게 거래되는 것은 불문가지. 다만 이를 두고 문재인 정부는 채찍을 들었고 행동주의 펀드는 명분을 앞세워 터널을 다시 메우라고 종용하는 게 다를 뿐이다.

일시적 채찍보다 행동주의 펀드의 관여 활동으로 견제와 균형을 통한 시장의 자정작용이 되레 주주 자본주의를 성숙시킬 수 있는 본질적 해답이라는 주장이 나오는 것도 이 때문이다. 강 대표는 “대부분 그룹이 3대로 넘어가면서 대주주 지분율이 감소하면서 생기는 구조적 문제인데 성장이 멈추면서 이런 부작용이 확연히 드러나게 된 것”이라며 “정부가 나서기보다 시장 내 견제 기능이 제대로 작동할 수 있도록 제도적 지원을 하면 된다”고 말했다.

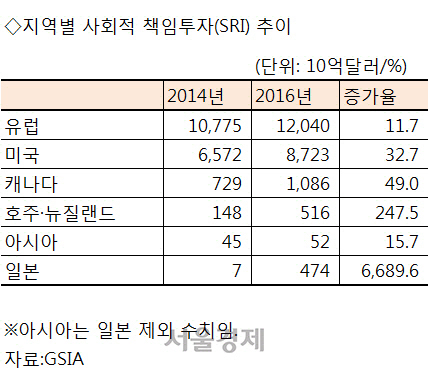

스튜어드십 코드(Stewardship Code)의 도입이 변곡점이 될 수 있다고 강 대표는 설명한다. 2014년 스튜어드십 코드를 도입한 일본이 대표적 사례다. 도입 당시 70억달러에 불과했던 일본의 관련 펀드의 규모는 불과 2년새 4,740억달러까지 몸집을 불렸다. 강 대표는 “앞으로는 어떤 투자든지 간에 환경(Environment), 사회적 책임(Social Responsibility), 지배구조(Cooperate Gervanance) 등을 다 고려해야 한다”고 말했다. 강 대표는 LK투자파트너스 시절 요진건설과 대원의 기업지배구조 개선에 투자해 성공을 거둔 바 있다.

강 대표는 스튜어드십 코드 도입 이후 시장의 감시 기능이 제대로 작동하고, 대기업이 지주회사로 전환이 일단락 되면 주주 이익 환원이 늘어날 수밖에 없다고 내다 봤다. 이로 인해 자연스레 코리아 디스카운트 현상도 사라질 것이라는 게 그의 예측이다. 강 대표는 “명분이 행동주의 가장 중요한 수단인데 물 건너오면서 투기자본으로 변질됐다”며 “하루이틀새 되진 않겠지만 천천히 (명분을) 쌓아나가겠다”고 말했다. /김상훈기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >