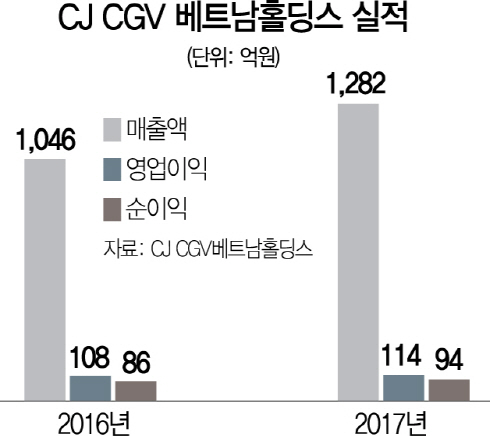

베트남 영화관 업계 1위 CJ CGV(079160) 베트남홀딩스의 기업공개(IPO) 흥행에 적신호가 켜졌다. 시장의 눈높이보다 다소 높은 공모가 산정과 함께 정부의 코스닥시장 육성책으로 유가증권시장 상장추진 업체들이 상대적으로 역차별을 받고 있기 때문이라는 분석이다. 실제 올해 들어 대기업 알짜 계열사들의 유가증권시장 상장이 이어지고 있는데 적당한 몸값을 평가받지 못해 IPO를 철회하는 일이 잇따르고 있다.

4일 투자은행(IB) 업계에 따르면 지난 2일 마감한 CJ CGV 베트남홀딩스의 공모주 수요예측에서 기관 주문이 대부분 공모가 희망범위(1만8,900~2만3,100원) 하단에 몰린 것으로 나타났다. 공모가 하단에 주문이 몰린 만큼 확정 공모가도 예상보다 낮아질 것으로 보인다. 공모가는 발행사와 주관사가 협의해 결정한다. CJ CGV 베트남홀딩스의 상장 주관사는 신한금융투자와 한화투자증권이다.

금융투자업계의 한 관계자는 “일부 대형 자산운용사가 CJ CGV 베트남홀딩스에 공모가 2만원도 비싸다는 의견을 밝히는 등 공모가 상단에 베팅하는 것을 주저하고 있다”고 전했다. CJ CGV 관계자도 “기관들의 의견을 수렴한 결과 주당 2만원은 다소 무리라고 판단된다”고 설명했다.

공모가 상단에서 가격이 결정되면 CJ CGV 베트남홀딩스는 1,320억원 규모의 공모 자금을 확보한다. 반면 하단에서 결정되면 1,080억원 확보에 그친다. 공모자금 300억원 가량을 덜 받게 되는 것이다. CJ CGV 베트남홀딩스는 공모자금 중 304억원을 차입금 상환에 쓸 예정인데 그 만큼 현금 흐름 개선이 늦어질 수밖에 없다.

CJ CGV 베트남홀딩스의 IPO 흥행 부진은 회사 문제보다는 유가증권시장 상장을 외면하는 최근 증시 흐름이라는 분석이다. 올해 유가증권 IPO 시장에서 희망 범위 상단 이상에서 공모가가 결정된 사례는 없다. 반면 코스닥 시장은 신규 상장 기업의 절반 이상이 공모가 희망범위 상단 이상에서 결정됐다. 금융당국의 코스닥 시장 육성 정책 덕분이다.

유가증권 시장 상장을 포기하는 업체도 잇따르고 있다. 드림텍은 지난 2일 수요예측이 부진하자 상장을 내년 초로 연기했다. SK루브리컨츠, HDC아이서비스 등 대기업 계열 우량 회사들도 기업가치를 제대로 받지 못해 IPO를 미뤘다.

/박호현기자 greenlight@sedaily.com

**시그널 11월 4일 오전 9시30분 출고**

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

greenlight@sedaily.com

greenlight@sedaily.com