박삼구 금호아시아나 회장의 전격적인 매각 결정 이후 아시아나항공(020560)의 몸값이 치솟고 있다. 아시아나항공과 에어부산(298690) 등 자회사까지 더한 통매각 가격이 1조원을 훌쩍 넘을 수 있다는 평가가 나오는 상황. 아시아나항공의 구주 가치가 1조원까지 오를 경우 되레 매각 작업에 차질이 빚어질 수 있다는 우려도 있다. 박 회장이 2015년 아시아나 항공 등을 거느린 금호산업(002990)의 지분 ‘50%+1%’를 7,200억원에 인수할 당시와 비교하면 너무 높은 가격이라는 지적도 나온다.

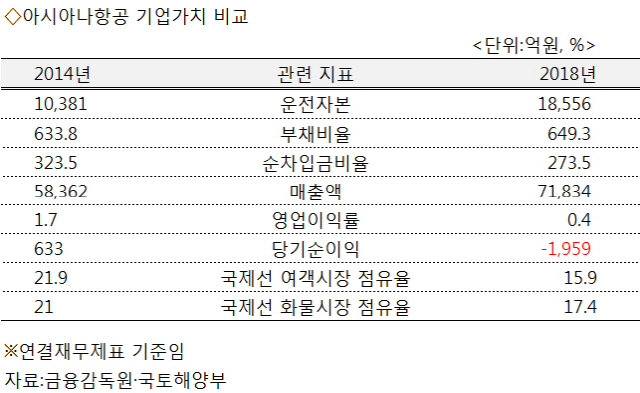

실제로 워크아웃을 졸업한 이후 지난 4년간 실제 아시아나항공의 사정은 나아졌을까. 일단 재무제표만 놓고 보면 덩치는 커졌다. 21일 금융감독원 전자공시시스템에 따르면 2018년 아시아나항공의 매출액은 7조1,834억원(이하 연결 재무제표 기준)이다. 2014년 당시 5조8,362억원과 비교하면 23.1% 증가한 수준이다. 에어부산과 아시아나IDT 등 종속회사가 연결범위에 포함된 영향이 컸다. 실제로 별도재무제표 기준으로 놓고 보면 매출액 증가율은 11.7%로 줄어든다.

재무 상황도 개선됐다. 지난해 산업은행과 맺었던 재무구조개선약정 등의 영향으로 4년전 323.5%였던 순차입금 비율은 273.5%로 줄었다. 운전자본(1년 안에 현금화가 가능한 유동자산에서 유동부채를 뺀 금액)도 같은 기간 1조381억원에서 1조8,556억원으로 증가했다. 부채비율은 633.8%에서 649.3%로 제자리걸음 수준이다.

문제는 수익성이 대폭 나빠졌다는 점이다. 실제로 워크아웃 막바지였던 2014년 1.7%였던 영업이익률은 지난해 4분의 1도 안 되는 0.4% 수준까지 떨어졌다. 아시아나항공의 영업이익률은 항찬 워크아웃인 진행되던 2011년만 하더라도 6.4%에 달했었다. 급기야 지난해 들어서는 1,959억원의 당기순손실을 기록했다. 104억원에 불과하다던 손실 규모는 감사인인 삼일PwC가 한정 감사의견을 내놓으면서 2,000억까지 커졌다.

여객·화물시장에서의 아시아나항공의 입지도 좁아지고 있다. 국토교통부 항공통계에 따르면 2014년 21.9%였던 아시아나항공의 국제선 여객시장 점유율은 지난해 15.9%까지 쪼그라들었다. 국제선 화물시장 점유율도 같은 기간 21.0%에서 17.4%로 줄었다. 저비용항공사(LCC)의 약진이 가장 큰 원인으로 꼽힌다. 에어부산과 에어서울 등 LCC 자회사가 같은 기간 시장점유율을 4.0%포인트, 1.1%포인트 늘렸다는 게 다행이라면 다행이다.

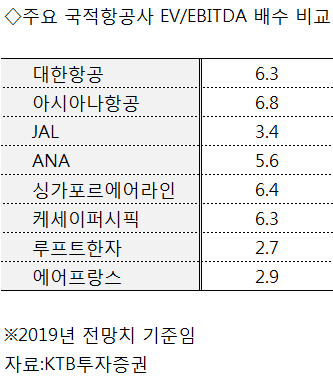

상황이 이렇지만 매각 발표 이후 최근 주가가 급등하면서 몸값은 더 오르고 있다. 지난 12일 종가 기준 3,830원이었던 아시아나항공의 주가는 19일기준 8,150원까지 올라 있는 상황이다. KTB투자증권이 추정한 차입금과 시가총액 등을 고려한 올해 아시아나항공의 기업가치(EV)는 4조8,016억원(16일 종가 8,450원 기준). 예상 감가상각전 영업이익(EBITDA)는 7,343억원이다. EV/EBITDA 배수 6.5를 적용하면 금호산업이 보유한 아시아나항공 지분의 가격은 5,837억원에 달하는 것으로 추산된다. 아시아나항공은 일본의 JAL(3.4)과 독일의 루프트한자(2.7), 에어프랑스(2.9) 등과 비교하면 EV/EBITDA 배수가 높은 편이다.

향후 주가가 더 오르게 되면 그만큼 아시아나항공 구주의 가치도 덩달아 상승하게 된다. 여기에 경영권 프리미엄과 자회사 매각 등을 고려하면 유상증자를 제외한 구주를 사들이는 데만 1조원이 들 수 있는 셈이다. 막대한 차입금을 갚기 위한 신주 발행(유상증자) 등을 감안하면 전체 몸값이 2조원에 도달할 수도 있다. 국제유가와 정치적 리스크 등으로 업황의 출렁임이 심한 항공업의 특성을 더할 경우 예상외로 아시아나항공 매각이 흥행에 실패할 수 있다는 전망이 나오는 것도 이 때문이다.

몸값이 높아질수록 웃는 이는 박삼구 회장이다. 박 회장은 지난 2015년 워크아웃을 졸업한 금호산업을 7,200억원에 사들였었다. 당초 호반그룹이 우선협상대상자로 선정됐지만 6,000억원이라는 낮은 가격을 써내면서 유찰됐다. 이후 박 회장에서 바통이 넘어갔고 1조원을 고집하던 산은도 박 회장에게 싼 가격에 팔 수밖에 없었다. 아시아나항공의 구주 33.47%가 1조원에 팔릴 경우 결과적으로 박삼구 금호그룹 회장은 3,000억 가량의 ‘투자차익’을 얻게 되는 셈이다.

박 회장인 얻은 것은 투자차익 3,000억원 뿐만이 아니다. 지배구조 개편으로 ‘알짜 회사’인 금호고속과 금호터미널, 금호산업은 그대로 손에 들고 있을 수 있게 됐다. 2015년 박 회장은 금호산업을 인수하면서 자회사 아시아나항공과 에어부산·금호터미널 등 손자회사를 거느리는 매출 규모 8조7,294억원(별도 재무제표기준)의 대기업집단을 손에 쥐었다. 이후 박 회장은 아시아나항공 자회사였던 금호고속과 금호터미널을 합병한 뒤 지주회사로 올리는 등 금호아시아나그룹의 지배구조를 개편했다. 박 회장 일가 등(71.2%)이 금호고속을 통해 금호산업을, 금호산업이 다시 아시아나항공 및 그 자회사를 지배하는 구조다. 이번 매각 대상은 금호산업이 지배하고 있는 매출규모 7조5,499억원(별도재무제표 기준) 가량인 아시아나항공 및 그 종속회사다. /김상훈기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >