한국기업들이 발행한 외화표시 채권이 인기를 끌고 있다. 특히 금리가 원화 표시채보다 높은데다 신흥국 채권 시장에서 상대적으로 우량하다는 평가를 받고 있어 수요는 더욱 커질 전망이다.

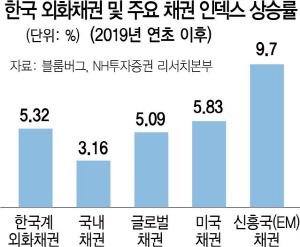

28일 금융투자업계에 따르면 한국계 외화채권은 올해 상반기에만 178억 달러(이종통화 달러화 환산)가 순발행됐다. 이는 전년 동기 대비 10억 달러가 늘어난 규모다. 글로벌 통화 완화 기조로 발행여건이 좋은 데다 국내 채권투자보다 수익률이 높아 투자 수요가 증가했다. 김준용 NH투자증권 연구원은 “올해 들어 한국물 달러 채권 인덱스 수익률은 5.6%를 기록하고 있다”며 “이는 KIS 종합채권지수 수익률인 3.16%를 크게 상회하는 성과”라고 설명했다.

기존에는 국책은행과 공공기관이 주로 외화표시채를 발행했으나 이제는 일반은행과 기업까지 뛰어들고 있다. 특히 전 세계적으로 지속가능성장과 사회적 책임이 강조되면서 환경·사회·지배구조(ESG) 채권 발행도 늘고 있다. 한국 정부가 지난 6월 발행한 세계 최초 소버린 지속가능채권이자 첫 ESG 외화채권(5억 달러)은 주문이 발행량의 3배나 몰렸다. LG화학은 전기차 배터리 공장 투자 목적의 그린본드 15억 달러 발행에 성공했고, 미래에셋대우도 3억 달러의 EGS채권을 성공적으로 발행한 바 있다. 신한금융지주는 다음 주 5억 달러 규모의 지속가능채권을 후순위채로 발행할 예정이다. 김 연구원은 “지난해 한국계 ESG 채권 발행은 9건이었으나 올해는 7월까지만 15건, 약 80억 달러에 달했다”며 “발행사 입장에선 ESG 채권으로 발행하면 일반 투자자뿐만 아니라 사회책임투자(SRI) 기관의 자금도 확보할 수 있어 수요층을 보다 넓힐 수 있다”고 밝혔다.

한국의 신용도가 높아지면서 채권 만기가 장기화 되고 있는 점도 눈에 띄는 변화다. 김민정 한화투자증권 연구원은 “지난 6월 정부가 10년 만기 외평채 발행에 성공하면서 10년 만기 이상 비중이 13%까지 확대됐다”며 “지난 주 발행된 현대제철 회사채 또한 10년 장기 구간 강세가 두드러졌다”고 밝혔다.

한국의 외화채권 강세는 당분간 지속될 전망이다. 김 연구원은 “미국의 금리 인하는 경기 둔화를 과도하게 반영했던 신흥국 채권 스프레드에는 강세 요인”이라며 “신흥국 채권 시장 내 우량자산으로 평가되는 한국 외화채권은 추가적인 강세가 기대된다”고 말했다.

/신한나기자 hanna@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >