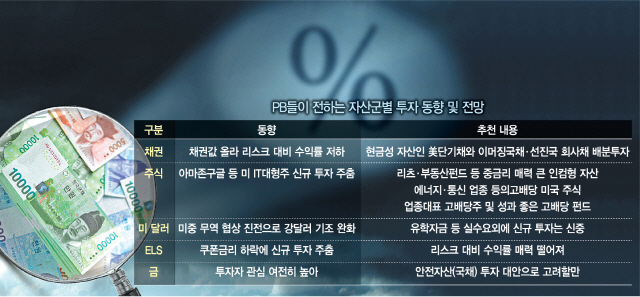

초저금리 기조 속에서 올 상반기까지 자산가들의 3대 투자 키워드는 달러, 채권, 금이었다. 사모펀드 역시 관심이 뜨거웠다. 그러나 최근 이 같은 분위기가 달라지고 있다. 사모펀드·DLS(파생결합증권) 사태로 투자자들의 신뢰도가 뚝 떨어졌고 달러와 채권 투자 열기도 식고 있다. 일선 지점의 PB(프라이빗뱅커)들에 따르면 자산가들은 불확실성에 대한 우려로 여전히 초단기 안전자산으로 자금을 굴리려는 기류가 강하다. 그러면서도 예금보다는 높은 배당을 주는 국내외 리츠나 부동산펀드에 대한 관심이 높다. PB들에게 최근 투자자 동향과 저금리 시대에 유망한 포트폴리오 제안을 들어 봤다.

◇시들해진 달러·ELS·채권 투자 = 달러화가 최근 약세를 띠자 투자도 주춤하다. PB들도 이제는 신규 투자는 권하지 않는 분위기다. 오승택 신한PWM압구정중앙센터장은 “미중 무역분쟁이 스몰딜에 대한 실마리는 보이고 한국 경제의 바로미터인 삼성전자의 실적이 돌아서는 상황에서 달러 투자로 차익을 내기는 힘들다”며 “실수요 고객들에게만 달러 이자를 받을 수 있는 자산을 권하고 있다”고 말했다. 대신 기존 보유 고객들은 글로벌 분산 차원에서 일부 투자 비중을 유지할 필요는 있다고 덧붙였다.

중앙은행들의 금리 인하가 이어지자 만기가 긴 우량채의 투자 매력도도 반감했다. 절대 금리 수준이 너무 낮기 때문이다. 미국채 10년물 금리가 1.7%에 불과하고 국내 A등급 회사채도 2% 중반대다. 대신 안전자산 및 유동성 확보차원에서 초단기 미국채로 전환해서 들고 있는 투자자가 늘고 있다는 게 PB들의 설명이다.

국민재테크 열풍의 주인공이었던 ELS(주가연계증권) 역시 갈수록 관심도가 낮아지고 있다. 조수정 한국투자증권 영업부팀장은 “ELS의 쿠폰금리가 기존 6~7%대에서 현재 4%대로 낮아졌다”며 “리스크대비 수익률을 고려하면 투자 매력이 떨어져 고객들에게 잘 권하지 않는다”고 말했다.

미국 주식 직구 열풍을 이끈 아마존, 구글, 애플, MS 등 대형 IT주에 대한 신규 투자 열기도 예전만 못하다는 게 일선 PB들의 설명이다. 이승환 미래에셋증권 목동 WM 매니저는 “투자자들이 미국의 대형 테크주는 주가가 너무 올라 이제는 AT&T, 넥스테라(NextEra), 포르쉐와 같이 시가배당률 4~5% 수준의 하방이 지지되는 종목으로 눈길을 돌리고 있다”고 전했다. 다만 기존에 보유중인 대형 IT는 급하게 처분하기보다는 아예 자녀들에게 물려줄 정도의 장기투자 대상으로 여기는 투자자가 많다고 이 매니저는 전했다.

◇저금리 기조는 지속…리츠·고배당 등 인컴형 자산 관심 가져야 =투자자들 사이에서 국내외 리츠에 대한 관심이 이미 뜨겁지만 리츠는 앞으로도 유망하다는 게 PB들의 설명이다. 다만 미국 리츠는 주가가 너무 올라 한국과 일본 리츠가 상대적으로 낫다는 평가가 나온다. 이승환 매니저는 “리츠 주가는 증시 변동에 덜 민감하고, 예금이자 이상의 배당을 정기적으로 주는 장점이 크다”며 “앞으로 나오는 리츠 공모에 참여하고, 기존 상장 리츠도 주가가 떨어질 때마다 조금씩 사모아서 자산 포트폴리오의 한 축을 구성하길 권한다”고 말했다.

오랫동안 부진했던 국내 증시에 대한 관심도 우량 고배당주를 중심으로 가져볼 만하다고 PB들은 조언했다. 이제 3% 이상의 시가 배당률이 나오는 주식이나 공모펀드를 쉽게 찾을 수 있다. 조수정 팀장은 “1~2개월 전부터 삼성전자 등 대형주 투자를 타진하는 고객들이 늘고 있다”며 “주가가 워낙 많이 떨어져 시가 배당률이 올라갔고 내년 실적 개선이 예상되는 업종 대표주에 대한 관심을 서서히 늘릴 시점”이라고 설명했다.

채권투자는 유지하되 단기채나 이머징 국채쪽으로 포트폴리오 교체가 필요하다는 조언이 나온다. 남경욱 삼성증권SNI강남파이낸스센터 영업지점장은 “구조적인 저성장 시대다. 3년 후에도 저금리 시대가 이어질 것”이라며 “채권은 무조건 포트폴리오에 편입시켜야 한다. 다만 합성 포트폴리오를 짜서 수익률을 높일 필요가 있다”고 조언했다. 예컨대 수익률 4% 안팎인 달러화 표시 이머징 국채나 미국 우량 회사채와 현금성 자산에 가까운 미국 단기채를 섞는 식이다. 이같이 분배하면 언제든지 유동성을 확보할 수 있으면서도 일정 수준 이상의 수익률을 올릴 수 있다.

◇ 방향성 투자는 위험…위험자산과 안전자산 ‘양다리’ 걸쳐야=무역분쟁 해결 조짐은 있지만 내년 글로벌 경제에 대한 불확실성은 여전히 크다. 때문에 안전자산과 위험자산에 걸친 ‘양다리 포트폴리오’를 꾸릴 필요가 있다고 전문가들을 입을 모았다. 김범준 삼성증권 수석연구위원은 “글로벌 자산시장의 방향성이 상승과 하락, 양쪽으로 열려 있다”며 “안전 또는 위험자산 한쪽으로 베팅했다가 낭패를 볼 수 있기 때문에 배당이나 이자수익이 나오는 중위험 인컴 자산을 중심으로 균형 잡힌 포트폴리오를 짜야 한다”고 말했다.

이런 점에서 금 투자도 유효하다는 의견도 나왔다. 마이너스 금리인 선진국 국공채의 안전자산으로서의 대체재로의 매력은 여전하기 때문이다. 남경욱 지점장은 “글로벌 IB들, 중앙은행들도 금에 투자하고 있다”며 “저금리 기조가 당분간 바뀌지 않을 텐데 안전자산의 좋은 대안이 바로 금”이라고 강조했다. 환변동 위험이나 매매차익에 대한 세금 부담 없이 한국거래소에서 손쉽게 거래할 수 있는 KRX 99.99K와 같은 상품을 눈여겨 볼 필요가 있다는 설명이다.

/이혜진기자 hasim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

hasim@sedaily.com

hasim@sedaily.com