#지난 11일(현지시간) 미국 연방법원이 현지 이동통신 업계 3위 업체인 T모바일과 4위 업체인 스프린트 간 합병을 승인하자 국내 반도체 업계는 쾌재를 불렀다. 미국 연방통신위원회(FCC)가 이들 업체간 합병의 전제조건으로 5G 투자 활성화를 내걸었던 만큼 개별 기기에서 대량의 데이터를 처리하는 ‘엣지컴퓨팅’ 및 5G 스마트폰 보급 확대로 반도체 수요 급증이 예상됐기 때문이다. 이들 업체간의 합병은 IT 업계의 ‘큰손’ 손정의 소프트뱅크 회장이 지난 2013년 스프린트에 220억달러를 투자한 이후 7년여동안 시도해 온 숙원사업이었다는 점에서 IT 생태계에 새로운 판이 벌어질 수 있다는 분석도 나온다.

신종 코로나바이러스 감염증(코로나 19) 사태라는 돌발 악재에 발목 잡힌 국내 반도체 업체들이 5G를 기반으로 실적 반등을 노린다. 5G는 기존 롱텀에볼루션(LTE) 대비 20배 이상 빠른데다 반응속도가 0.001초에 불과해 향후 자율주행차나 증강현실(AR)·가상현실(VR) 등의 시장 확대를 촉발하는 핵심 인프라다. DDR5 기반의 고사양 D램 및 고용량 낸드플래시 시장 확대에 따른 메모리 반도체 호황 외에도 중앙처리장치(CPU)나 모바일애플리케이션(AP) 또한 초미세공정 기반의 고사양이 요구돼 삼성전자(005930)가 2030년 1위를 노리는 파운드리(반도체 위탁생산) 시장 확대도 예상된다.

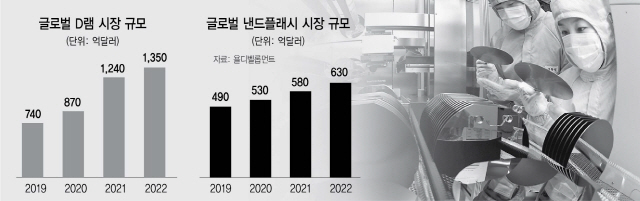

29일 시장조사기관 욜 디벨롭먼트에 따르면 글로벌 D램 시장 규모는 지난 2018년 1,010억 달러에서 지난해 740억 달러로 크게 줄어든 후 올해부터 급반등이 예상된다. 관련 보고서에 따르면 올해 D램 시장은 전년대비 17% 가량 성장한 870억 달러를 기록한 후 이듬해 1,240억달러까지 급성장해 D램 ‘슈퍼사이클’이 다시한번 도래할 수 있다는 기대를 낳고 있다. 낸드플래시 시장 또한 2018년 590억 달러에서 지난해 490억달러로 줄어든 후 올해 580억달러, 이듬해 630억 달러로 다시금 상승 곡선을 타게 될 전망이다.

올해부터 시작되는 반도체 매출 상승 랠리는 5G 보급 활성화가 1등 공신이다. 미국과 중국 등이 올해부터 본격 5G 투자를 통해 관련 시장 확대에 나서고 애플은 올 하반기에 5G 통신칩을 내장한 사상 첫 5G용 아이폰을 내놓는다. 삼성전자, 화웨이 등도 5G 라인업을 확대하고 샤오미, 비보 등의 중저가 라인 중심의 스마트폰 업체 또한 5G 진영에 합세한다. 5G 스마트폰은 LTE용 스마트폰 대비 실시간으로 처리해야 하는 데이터가 크게 늘어나는 만큼 CPU의 연산을 도와 줄 D램의 성능 및 용량 또한 한층 커져야 한다. 모바일용 D램은 전체 D램 시장의 40% 가량을 차지하는 가장 큰 시장이기도 하다.

D램 사업자 ㅈ중 삼성전자는 44GB 용량의 데이터를 1초 만에 처리할 수 있는 ‘16GB LPDDR5’ 모바일 D램의 본격적인 양산에 최근 돌입하는 등 기술 초격차에 한층 힘을 주고 있다. 16GB LPDDR5는 국내를 제외한 해외 일부 국가에 다음달 출시되는 ‘갤럭시 S20 울트라 512GB’ 모델에 탑재된다.

클라우드 서비스를 위한 서버용 반도체 또한 5G 보급 확대로 수요 급증이 예상된다. 5G 보급으로 각종 데이터나 콘텐츠를 기존대비 20배 정도 빠른 속도로 전송이 가능해지면서 마이크로소프트, 아마존, 알리바바 등의 클라우드 기반 업체들의 서버용 D램 수요도 자연스레 늘어날 수밖에 없다. 특히 알리바바나 텐센트 등이 코로나 19 확산에 따른 자국 내 전자상거래 시장 확대 등에 대한 대비로 클라우드 투자에 보다 힘을 줄 것으로 분석돼 서버용 D램 시장이 한층 커질 전망이다. 이 같은 기대로 서버용 D램(DDR4 32GB)의 이달 고정거래가는 전달 대비 6% 상승한 115.54달러를 기록하기도 했다. 특히 올 하반기 인텔이 서버용 신형 CPU인 ‘아이스레이크’를 내놓을 경우 D램 교체 수요 등으로 시장 활성화가 예상된다. 이와 함께 서버용 낸드플래시 기반 제품인 솔리드스테이트드라이브(SSD) 수요도 급증할 전망이다.

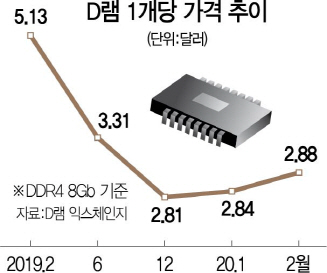

전체 D램 시장의 18% 가량을 차지하는 PC용 D램 시장도 조금씩 살아나는 모습이다. 시장조사기관인 D램 익스체인지에 따르면 이달 PC용 D램(DDR4 8Gb 기준) 1개당 고정거래 가격은 전월 대비 1.41% 상승한 2.88달러를 기록했다. D램 1개당 가격은 지난 2018년 12월 7.25달러를 기록한 후 13개월간 줄곧 하락했지만 올들어 조금씩 살아나는 모습이다. 코로나 19 영향으로 PC용 D램 현물가격이 이달 4일(3.48달러)을 기점으로 20여일 동안 줄곧 하락하는 등 며칠전까지만 하더라도 고정거래가 하락을 우려하는 목소리가 컸다.

이 같은 상황은 한국 반도체 업체에 상당한 호재다. 시장조사기관인 트렌드포스에 따르면 지난해 4·4분기 기준 글로벌 D램 시장에서 삼성전자(43.5%)와 SK하이닉스(000660)(29.2%)는 4분의 3 가량을 점유율을 자랑한다. 낸드플래시 시장 또한 지난해 3·4분기 기준 삼성전자(33.5%)와 SK하이닉스(9.6%)가 절반 가까이를 차지하고 있다.

삼성전자의 파운드리 사업부 또한 최근 잇따르는 낭보로 수익 확대가 기대된다. 삼성전자는 최근 퀄컴의 스마트폰용 5G 모뎀칩 ‘X60’ 물량을 수주한데 이어 세계 최초로 극자외선(EUV) 공정 기반의 반도체 물량을 양산하는 등 글로벌 1위 파운드리 업체인 TSMC와의 간극을 조금씩 좁혀가고 있다.

문제는 코로나 19다. 시장조사기관인 카운터포인트리서치는 코로나19로 올 1·4분기 중국 내 스마트폰 수요가 전년 동기 대비 20% 줄고 2·4분기에는 10% 가량 감소할 것으로 본다. 중국은 글로벌 반도체 수요의 절반 가량을 차지하는 세계 최대 반도체 수요처로 반도체 시장 회복이 늦춰질 수 있다. 또 아마존과 함께 세계 최대 클라우드 사업자로 손꼽히는 마이크로소프트가 코로나 19의 영향으로 올 1·4분기 실적 전망치를 달성하지 못할 것이란 전망이 제기되는 서버용 D램 시장도 다소간 타격이 예상된다. 반도체 업계 관계자는 “올해 반도체 가격이 우상향 할 것이란 전망이 여전히 지배적이지만 코로나19의 확산세에 연초부터 신중론으로 돌아서는 투자자들도 늘고 있다”며 “다만 서버용 반도체 수요는 여전히 안정적인데다 코로나 19가 반도체 수요를 몇달뒤로 이연시키는 역할을 한다는 점에서 반도체 시황에 대한 우려가 과한 부분이 있다”고 밝혔다.

/양철민기자 chopin@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

chopin@sedaily.com

chopin@sedaily.com