두산솔루스(336370)의 매각이 흥행에 실패하면서 두산(000150)그룹 구조조정이 첫발부터 꼬였다. 3조원의 자구안을 마련해야 하는 두산그룹 입장에서는 시장에서 팔릴 만한 추가 매물을 내놓을 수밖에 없는 상황에 몰렸다. 더욱이 KDB산업은행 등 채권단은 두산중공업(034020)의 빚을 해결하는 게 최우선 과제라고 못 박은 만큼 차입금 상환과 계열사 추가 매각 계획을 결정지을 지배구조 개편안에 관심이 쏠리고 있다. 두산중공업 등 핵심 계열회사를 인적분할하는 방식의 지배구조 개편안이 가장 유력한 시나리오로 거론되고 있다.

3일 금융감독원에 따르면 두산중공업이 1년 안에 갚아야 할 단기 차입금 규모는 2조6,096억원(1·4분기 별도 재무제표 기준)이다. 올해 만기가 돌아오는 사모사채 규모도 7,144억원에 달한다. 1년 안에 3조3,000억원가량의 빚을 갚아야 한다는 얘기다.

두산그룹 구조조정의 핵심은 두산중공업의 빚을 어떻게 갚느냐다. KDB산업은행 등 채권단도 두산그룹의 경영 정상화 방안을 근거로 두산중공업에 3조6,000억원을 지원했다. 채권단의 한 관계자는 “두산그룹 구조조정에서 그 무엇보다 중요한 게 기간시설인 발전소의 유지보수를 책임지는 두산중공업의 정상화”라고 말했다.

문제는 현재 지배구조로는 계열회사를 팔아도 두산중공업의 빚을 갚기가 쉽지 않다는 점이다. 대표적인 사례가 채권단이 매각을 종용하고 있는 것으로 알려진 밥캣이다. 지배구조상 인프라코어의 자회사인 만큼 매각대금을 두산중공업 차입금 상환에 온전히 쓰이기 어렵다. 지배구조 개편이 두산그룹 구조조정의 성패를 가를 것이라는 해석이 나오는 것도 이 때문. 특히 그룹의 유일한 ‘캐시카우’인 밥캣의 매각 여부나 시기도 지배구조 개편에 좌우될 가능성이 높다.

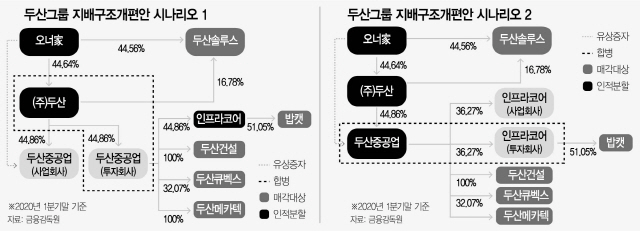

가장 유력한 시나리오는 두산중공업을 사업회사와 투자회사(가칭 두산인프라코어(042670)홀딩스)로 인적분할하는 방안이다. 분할·신설되는 투자회사에 두산중공업의 부채를 몰아준 뒤 이를 다시 ㈜두산과 합병하는 방식으로 빚 상환의 주체를 바꾸는 게 골자다. 인수합병(M&A) 시장에 내놓은 두산솔루스(지분율 16.78%)나 모트롤BG사업부, 골프장 클럽모우의 매각대금을 그대로 단기 차입금 상환에 쓸 수 있다는 장점이 있다.

여기에 박정원 회장 등 오너 일가가 두산솔루스(지분율 44.56%) 매각을 통해 확보한 금액을 제3자 배정 유상증자 방식으로 두산중공업 사업회사에 넣는다면 두산중공업은 가스터빈과 풍력 등 신재생에너지 기업으로 사업구조를 개편하기 위한 동력도 마련할 수 있다.

다만 오너 일가 입장에서는 두산중공업 사업회사 합병으로 외부 주주에게 ㈜두산의 신주를 줘야 해 지분율이 낮아지는 것을 감수해야 한다. 또 두산중공업의 부채 중 계열사 지원으로 생긴 차입금 등을 분리해내는 것도 쉽지 않은 작업이다.

인프라코어를 인적분할하는 방안도 가능성은 있다. 이 방안은 밥캣을 매개로 두산중공업을 정상화하는 데 방점이 찍혀 있다. 국가핵심기술 등의 이유로 매각이 현실적으로 불가능한 두산인프라코어를 사업회사로 분리한 뒤 투자회사를 두산중공업과 합병하는 구조다. 이렇게 지배구조를 개편할 경우 두산중공업이 밥캣에서 창출되는 현금흐름을 고스란히 가져갈 수 있다. 상황이 급격히 악화해도 밥캣 매각을 통해 단번에 부실 문제를 해결할 수 있는 것도 장점이다. 두산그룹도 최근까지 이 같은 내용의 지배구조 개편 방안을 고심했던 것으로 알려졌다.

인프라코어 인적분할안의 가장 큰 걸림돌은 기존 주주의 반발이다. 두산중공업은 빚도 많지만 지난 2018년 7,251억원(이하 별도 재무제표 기준), 지난해 4,952억원의 당기순손실을 기록할 만큼 ‘부실’ 기업이다. 인프라코어는 지난해 영업이익이 1,782억원으로 두산중공업과 비교해 상대적으로 건실하다. 막대한 부실을 떠안는 합병인 만큼 63.73%의 외부 주주가 반대할 가능성이 높다.

일각에서는 ㈜두산이 대주주 유상증자와 사업부 매각을 통해 자금을 마련해 두산중공업이 거느린 계열회사를 직접 사오는 게 가장 간단한 방법이라는 해석도 내놓는다.

다만 어떤 지배구조 개편안을 내놓더라도 결국 밥캣 매각은 불가피하다는 게 금융투자 업계의 전망이다. M&A 업계의 한 관계자는 “현재까지 매각 리스트에 올린 계열회사를 다 팔아도 경영을 정상화하기는 쉽지 않을 것”이라며 “시간차는 있을 수 있겠지만 결국 밥캣을 매각하는 것 말고는 방법이 없다”고 평가했다.

/김상훈·김기정기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >