“자체 기술과 다양한 형태의 파트너십을 통해 수요가 높은 치료제를 개발, 글로벌 빅파마들과 어깨를 나란히 해 나가겠다”

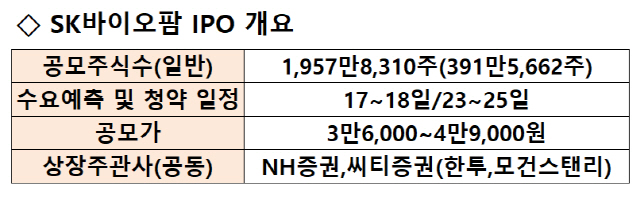

조정우 SK바이오팜 사장은 15일 기업공개(IPO) 관련 온라인 간담회를 열고 1,957만8,310주를 공모한다고 밝혔다. 공모예정가는 주당 3만6,000~4만9,000원, 공모예정금액은 7,048억~9,593억원이다. 17~18일 기관투자자를 대상으로 수요예측, 19일 공모가를 결정해 23~25일 청약을 진행할 계획이다. 대표주관사는 NH투자증권과 씨티그룹글로벌마켓증권, 공동주관사는 한국투자증권과 모건스탠리가 맡았다.

공모는 신주모집 1,331만3,250주와 구주매출 626만5,060주로 이뤄진다. 구주매출은 SK의 지분을 대상으로 이뤄지며 SK는 이번 IPO로 2,255억~3,070억원의 현금을 확보하게 된다.

SK바이오팜은 1993년 신약 연구개발을 시작한 회사로 미충족 수요가 높은 중추신경계 질환 치료제를 개발 중이다. 신약개발부터 임상시험 및 글로벌 상업화까지 독자적으로 수행할 수 있는 플랫폼을 갖췄다는 점이 핵심 경쟁력으로 꼽힌다. 또한 국내 최초로 2종의 미국 식품의약국(FDA) 시판허가를 획득한 신약을 보유하는 등 중추신경계 질환 치료제 분야에서 파이프라인을 구축, 기술 경쟁력을 확보한 기업으로 평가된다.

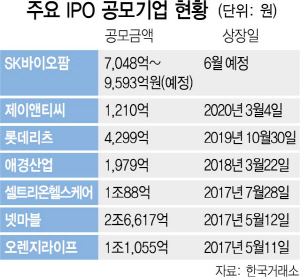

한편 SK바이오팜의 공모규모에도 관심이 쏠린다. 수요예측에서 공모가가 밴드 하단에서 결정되더라도 7,048억원을 확보. 2017년 셀트리온헬스케어 (1조88억원) 이후 최대 규모의 공모를 기록할 예정이다. 지난해 비교적 큰 공모 규모로 평가됐던 한화시스템(4,026억원), 롯데리츠(4,299억원) 등을 훌쩍 넘는 규모다. 올해 공모 규모가 가장 컸던 IPO 기업은 제이앤티씨(1,210억원)다.

/김민석기자 seok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >