새해부터 대형 유통 관련 플랫폼 기업들의 매각이 이어지면서 기존 유통 강자와 대형 사모펀드 간 합종연횡이 예고되고 있다. 몸값이 최고 5조 원을 호가하는 이베이코리아가 매각에 재도전하는 와중에 2조 원 가치를 주장하는 배달 애플리케이션(앱) 요기요도 매각에 착수했다. 유통 업계에서는 온라인 유통강화와 고객에게 물건을 전달하는 마지막 구간을 뜻하는 라스트마일배송(Last Mile Delivery)을 내세운 두 기업의 인수 후보가 겹칠 것으로 보고 있다.

◇분위기 달라진 이베이 매각

14일 투자은행(IB)업계에 따르면 현재까지 이베이코리아 인수에 관심을 보이는 곳은 미국계 사모펀드(PEF) 운용사인 콜버그크래비스로버츠(KKR)다.

이베이코리아는 지난해 초 매각설이 불거지고 투자안내서(티저레터)가 발송된 것으로 알려졌다. 그러나 시장의 반응이 뜨겁지 않으면서 수면 아래 가라앉았다. 그러다 지난해 말부터 모건스탠리를 매각주간사로 매각에 재시동을 건 것으로 보인다. 업계 관계자는 “지난해 초 시장에 분위기를 타진했을 때와 달리 분위기가 우호적으로 바뀌었다”면서 “지난해에는 이베이코리아 측의 매각 희망이 컸다면 이제는 일부 대기업이 이베이에 대한 탐색을 끝내고 인수 적합성을 저울질 하고 있다”고 전했다.

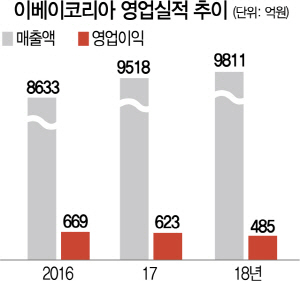

KKR은 2015년 이커머스(전자상거래) 업계 2019년 매출액 기준 5위인 티몬의 최대주주가 되었으며 올해 초 4,000억 원의 추가 투자에도 참여했다. 지마켓과 옥션, G9를 거느린 이베이코리아는 2019년 매출액 1조 954억 원으로 1위 쿠팡(7조 원)보다 크게 적다. 그러나 이커머스 업체 중에서는 유일하게 15년 연속 흑자를 달성했으며 2019년에도 615억 원의 영업이익을 냈다.

◇경쟁자와 거래해야 하는 요기요

배달앱 요기요는 공정거래위원회의 매각 명령으로 시한이 정해진 만큼 정식 매각 주간사를 선정하기 전부터 인수 후보들이 발 빠르게 움직이는 분위기다. 이번 매각은 독일계 배달앱회사인 딜리버리히어로코리아가 배달의민족을 품는 대신 요기요를 경쟁자에 넘기는 특이한 거래다. 시장 가격은 2조 원 안팎으로 거론되지만 딜리버리히어로 입장에서는 무조건 가격을 높게 부르는 후보에만 넘길 수 없는 이유다. 업계에서는 쿠팡 등 주요 이커머스 경쟁자는 배제할 것으로 보고 있다.

관련기사

업계 관계자는 “딜리버리히어로는 직접 사모펀드를 운용할 정도로 전략적 투자자이면서 재무적 투자자 성격이 강하다”면서 “2~3년 전 배민 인수를 결정할 때부터 공정위 규제 상황과 요기요 강제 매각 가능성을 염두에 둔 것으로 알고 있다”고 말했다. 딜리버리히어로는 요기요 매각 결정 즈음에 1조 6,000억 원의 유상증자를 결정한 바 있어 요기요 매각 대금과 함께 대대적인 투자를 벌일 것으로 보인다. 인수자 역시 이 같은 상황을 고려해 인수 가격 등을 책정해야 한다.

◇성장 한계·노사 문제 걸림돌

이베이와 요기요 모두 우선 인수 후보로 떠오르는 곳은 유통 대기업이다. 특히 대형 마트를 거느리며 온라인 확장을 펼쳐온 신세계나 편의점 사업을 벌이는 GS리테일 등이 거론된다. 신세계는 자체 이커머스 플랫폼인 SSG닷컴을 운영하고 있지만, 최근 들어 이베이와 같은 오픈 마켓 모델로 변경하고 있다. 그 전까지는 직매입이나 협력업체 상품을 판매하는 형태였으나 오픈 마켓이 대세가 된 이커머스 시장의 변화를 받아들이는 것이다. 대형 마트를 운영하는 대기업에는 이베이와 요기요 모두 관심을 가질 수 있는 매물이다. 최근 대형마트 업계에서는 기존 오프라인 매장을 리모델링해서 완전히 자동화된 물류창고로 활용하는 풀필먼트(물류일괄대행)이 화두다. 오프라인에서 온라인으로 소비 행태가 변하고 있지만 네이버 등 오픈 마켓은 수많은 판매자를 위한 재고관리가 부실한 약점이 있는데 풀필먼트는 이를 보완하기 위한 사업이다.

요기요 역시 배송 관점에서 온·오프라인 유통 기업이 관심을 가질 수 있다. 편의점의 경우 성장에 한계가 왔지만 각 지역 구석구석 좋은 입지에 자리하고 있다. 편의점 업계 일부에서는 매장 일부를 물류창고로 넓히고 요기요의 배달 인력을 활용한 배송 서비스로 시너지가 날 수 있다는 전망을 내놓고 있다. 실제 GS리테일은 이베이코리아와 스마일박스·간편결제 등 다방면에서 협력을 하고 있다.

한계도 분명하다. 이베이코리아는 15년 연속 흑자에도 불구하고 흑자 폭이 줄어들면서 전체적으로는 영업이익률이 감소하는 추세다. 이미 커져 버린 몸값 역시 매수자에겐 부담이다. 요기요는 주요 대기업이 배달 인력에 대한 정규직 전환 요구를 우려하고 있다. 요기요의 배달 인력인 라이더는 현재 개인사업자 형태지만 이들은 사실상 고용된 형태라며 노조를 결성했다. 또한 민주당은 최근 플랫폼 기업에 이익공유제를 요구하고 나서는 등 요기요 입장에서 규제 환경도 악화 되고 있다.

/임세원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com