온라인 채용 정보 플랫폼인 잡코리아 인수전 마지막 라운드에 국내외 사모펀드(PEF) 및 전략적투자자(SI)가 대거 참여했다. 막판 경쟁이 최소 7,000억 원 수준으로 예상됐던 몸값을 어디까지 끌어올릴지에도 관심이 쏠리고 있다. 또 대우조선해양의 자회사인 신한중공업 매각도 3파전으로 인수 구도가 좁혀졌다.

22일 금융 투자 업계에 따르면 이날 치러진 잡코리아 본입찰에는 MBK파트너스를 비롯해 TPG, 어피니티에쿼티파트너스 등이 인수확약서를 제출했다. 지난해 12월 예비 입찰에 참여한 뒤 적격 예비 인수 후보에 이름을 올렸던 재무적투자자(FI)와 해외 SI가 한 곳 추가 참여한 것으로 알려졌다.

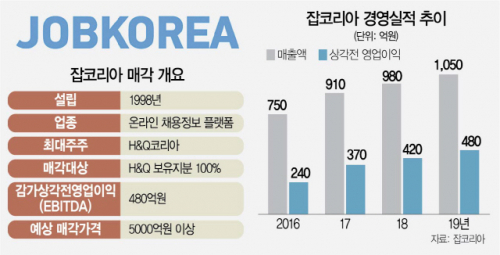

잡코리아는 국내 시장을 40%가량 장악한 온라인 채용 정보 시장 1위 기업이다. H&Q는 지난 2013년 미국 몬스터월드와이드로부터 잡코리아의 소수 지분 49%를 950억 원에 인수한 뒤 2015년 잔여 지분 51%를 1,100억 원에 마저 사들였다. H&Q 인수 이듬해인 2016년 750억 원이었던 매출액은 2019년 1,050억 원으로 증가했다. 연평균 성장세는 11.9%가량. 감가상각전 영업이익(EBITDA)도 같은 기간 240억 원에서 480억 원으로 두배 늘었다.

관련기사

매각 초기만 해도 몸값은 6,000억~8,000억 원 수준이 예상됐다. 이후 인수전이 흥행을 거듭하면서 최소 매각 가격이 7,000억 원가량으로 올라서 있는 상황. 이번 본입찰의 경쟁 구도에 따라 1조 원 수준까지 올라설 수 있다는 전망도 나오고 있다. 입찰이 흥행 가도를 달리면서 적정 몸값도 상각전 영업이익의 15~20배가량으로 평가받고 있다. 다만 일각에서는 매각 측과 인수 후보 간 적정가격에 대한 시각차가 크다는 목소리도 나오고 있다. 가격을 놓고 상당한 줄다리기가 예상되는 이유다. H&Q는 이르면 다음 주께 우선 협상 대상자를 선정한 뒤 주식매매계약(SPA)을 체결하겠다는 계획이다.

한편 같은 날 치러진 신한중공업의 회생 인가 전 인수합병(M&A) 매각 본입찰은 세진중공업과 STX중공업, 태화그룹·NH·오퍼스프라이빗에쿼티(PE) 컨소시엄 간 3파전으로 치러졌다. 신한중공업은 대우조선해양이 지분 89.22%를 보유하고 있는 자회사로 해양플랜트 설비 제조 기업이다. 2017년 채권단 관리에 돌입한 후 2019년 자본 잠식에 빠지면서 결국 지난해 회생 절차를 밟게 됐다. 매각 가격은 청산 가치 수준인 1,000억 원 중후반대에서 결정될 것으로 예상된다.

/김상훈 기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >