신종 코로나바이러스 감염증(코로나19) 사태 이후 진행된 금융 지원이 부도 위험 기업 수는 줄였지만 기업의 빚을 위험 수준까지 늘린 것으로 나타났다. 부도 위험 기업이 보유한 여신은 42조 원에 달한다. 이들 기업은 겉으로는 멀쩡해 보이지만 금융 지원 조치가 정상화되거나 금리가 오를 경우 언제든 부도 위기로 내몰릴 수 있다.

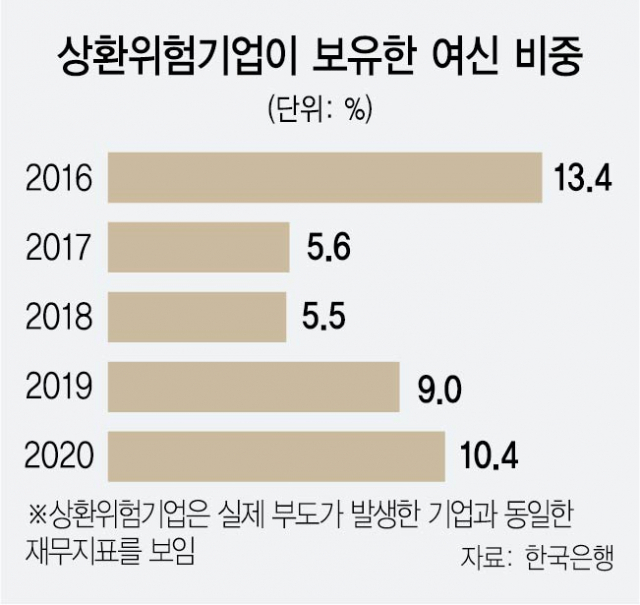

25일 한국은행이 조사한 기업 2,175곳 가운데 상환 위험 기업 비중은 6.9%로 전년(7.8%) 대비 소폭 하락했다. 반면 상환 위험 기업이 보유한 금융 여신 비중은 지난 2018년 5.5%, 2019년 9.0%에 이어 지난해 10.4%로 증가세가 이어지고 있다. 전체 기업 여신 403조 8,000억 원 가운데 42조 원 수준이다. 상환 위험 기업은 이자보상배율 1 이상, 차입금상환배율 5배 이하, 부채비율 200% 이하 등 세 가지 조건을 모두 충족하지 못하는 기업을 말한다. 영업이익으로 원리금 상환은 고사하고 이자도 못 갚는 기업이다.

한은은 2007~2019년 실제 부도가 발생했던 기업들의 재무 지표를 분석한 결과 부도 발생 2~5년 전에 이자보상배율이 1을 밑돌고, 차입금상환배율이 5배를 초과할 뿐 아니라 부채비율도 200%를 초과한 것을 포착하고 상환 위험 기업을 분류했다. 이자보상배율 1 미만은 영업이익으로 이자를 낼 수 없다는 의미다. 차입금상환배율은 영업 활동에서 발생한 현금 흐름으로 차입금을 충당할 수 있는지 측정하는데 주요 신용평가사는 이 비율이 5~6 이상일 경우 원금 상환 능력이 취약한 것으로 분류한다. 부채비율도 200%를 넘을 경우 통상적으로 자금 조달 구조 안정성이 좋지 않다고 본다.

올해 위험 기업 수준은 코로나19 전개 상황이나 기업 실적 회복 양상에 달려 있다. 코로나19 사태의 장기화로 기업 실적 부진이 지속되면 위험 기업 비중은 8.1%로 전년 대비 1.2%포인트 상승할 것으로 예상된다. 여신 비중은 16.6%로 6.2%포인트나 급등한다. 금융 지원 조치 정상화나 금리 상승 등으로 평균 이자 비용이 코로나19 이전 수준으로 높아지는 경우에는 재무 건전성이 비교적 양호한 기업 중 일부도 이자 상환 부담 증가 등으로 위험 기업이 될 가능성도 제기된다.

문제는 정부가 기업의 채무 상환 부담을 줄이고 있지만 수익성 저하 등으로 전반적인 채무 상환 능력이 악화되고 있다는 것이다. 전체 기업 가운데 이자보상배율 1 미만 기업 비중은 2019년 36.1%에서 지난해 40.7%로 증가했다. 한은 관계자는 “금융 지원 조치 종료 등으로 기업의 이자 부담이 늘어날 경우 위험 기업이 늘어날 가능성 있으므로 금융 지원 조치 정상화시 취약 부문의 신용 리스크가 한꺼번에 나타나지 않도록 유의할 필요가 있다”고 말했다.

/조지원 기자 jw@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >