지난해 유동성 확보를 위해 사모펀드(PEF) 운용사에 알짜 계열사 웅진북센을 처분했던 웅진그룹이 1년 만에 회사를 다시 사 왔다.

20일 투자은행(IB) 업계에 따르면 웅진씽크빅(095720)은 센트로이드인베스트먼트가 보유한 웅진북센 지분 72.9%를 539억 원에 인수하기로 했다. 지난해 5월 ㈜웅진이 보유 지분을 493억 원에 매각한 지 일 년 만이다.

이번 딜은 웅진씽크빅이 콜옵션을 행사하면서 이뤄졌다. 웅진북센을 재인수하기 위해 원금과 함께 7.5% 수준의 콜옵션 이자를 지급했다. 인수 주체인 웅진씽크빅은 이달 대전 소재의 물류센터를 BGF리테일(282330)에 처분해 인수 대금 400억 원을 마련했다.

웅진그룹은 코웨이 인수 여파로 그룹 전반이 유동성 문제를 겪자 알짜 회사를 처분해 재무구조를 개선하려 했다. 대신 웅진그룹은 매도일로부터 1~3년이 되는 날까지 콜옵션을 행사할 수 있는 조건을 걸었다. 더불어 센트로이드가 웅진북센 인수를 위해 설립한 특수목적회사(SPC) ‘북앤로지스틱스’에 계열사 웅진씽크빅이 120억 원을 출자해 그룹의 재무구조가 개선되면 북센을 되찾아오겠다는 의지를 강하게 드러냈다.

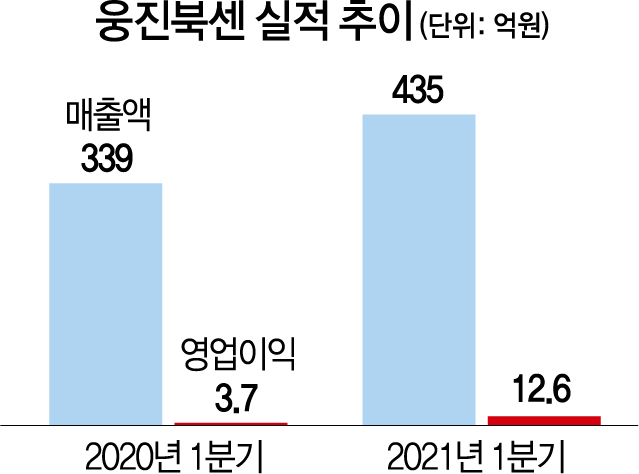

콜옵션 행사는 오는 2024년까지 가능하지만 시간을 끌수록 인수 가격이 높아질 것을 우려한 것으로 전해지고 있다. 웅진그룹과 센트로이드의 매매 계약에 따르면 웅진그룹은 연간 7.5%의 콜옵션 이자를 붙인 가격과 북센의 상각전 영업이익(에비타)에 19배의 멀티플(배수)을 적용한 가격 중 더 높은 가격으로 인수해야 하는 조건이 있었다. 올해의 경우 웅진그룹이 콜옵션 이자를 지급하는 편이 유리했지만 내년부터는 상황이 달라진다. 북센 측에 따르면 회사의 연간 에비타는 올해 70억 원을 웃돌 것으로 예상된다. 예상 실적을 감안하면 웅진그룹은 추후 북센을 다시 사 오기 위해 1,000억 원 이상의 자금을 마련해야 한다.

이번 거래는 센트로이드의 경영권 인수(바이아웃) 포트폴리오의 첫 회수 사례다. 엑시트에 성공하면서 MG새마을금고와 VIP자산운용·IBK캐피탈 등 선순위 투자자에 8% 후반대의 확정 수익률을 돌려주게 됐다. 센트로이드는 이달 초 2조 원 규모의 글로벌 골프 업체 테일러메이드 인수를 전략적투자자(SI) 없이 성사시켜 업계의 주목을 받은 운용사다.

/조윤희 기자 choyh@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >