미국 연방준비제도(Fed·연준)의 연내 테이퍼링(자산 매입 축소) 시그널이 뚜렷해지는 가운데 중국에서도 유동성 긴축 우려가 재차 제기되며 글로벌 금융시장이 더 깊은 하락의 늪으로 빠져들고 있다. 반도체 업황에 대한 불안과 코로나19 변이 바이러스 확산, 코스피 기업들의 실적 둔화 우려로 주춤하던 코스피는 ‘G2’의 유동성 긴축이라는 대형 악재를 이기지 못하고 연초 수준인 3,060 선까지 추락했다. 테이퍼링 악재 속에 국내 증시는 최근 2주 새 시가총액이 200조 원이나 증발했다. 금융시장을 둘러싼 변동성이 좀처럼 잦아들지 않으면서 코스피 3,000 선과 원·달러 환율 1,200원 선이 동시에 위협 받는 국면으로 치닫는 모양새다.

20일 코스피는 전 거래일보다 37.32포인트(1.20%) 내린 3,060.51포인트로 마감됐다. 코스피가 종가 기준으로 3,060 선까지 내려온 것은 지난 3월 31일 이후 약 5개월 만이다. 코스피는 지난 5일을 시작으로 하루를 뺀 10거래일간 내내 하락세를 보이고 있다. 코스피가 올 들어 3,000 선을 뚫고 상승세를 탔던 점을 고려해볼 때 사실상 2주간의 하락세로 올해 상승분을 모두 되돌린 셈이다. 코스닥 역시 2거래일 동안 5% 이상 하락하며 960 선까지 내려앉았다.

이날도 지수 하락은 외국인이 주도했다. 외국인 투자자들은 이날 코스피를 2,596억 원어치 팔며 9거래일 연속 매도 행진을 이어갔다. 이 기간 외국인 투자자들의 매도 규모는 8조 2,547억 원에 이른다. 외국인은 코스닥에서도 626억 원을 팔아치우며 지수를 끌어내렸다. 미국에 이어 중국마저 긴축에 나설 것이라는 우려에 장중 원·달러 환율이 11개월 만에 처음으로 1,180원대를 돌파했다. 외환 당국이 구두 개입을 통해 막아섰던 1,180원대가 이날 힘없이 뚫리면서 환율이 단기간에 1,200원대까지 치솟을 수 있다는 우려가 나온다.

이날 기준으로 코스피 전체 시총은 2,210조 원, 코스닥은 409조 원을 기록했다. 테이퍼링 리스크가 증시를 옥죄기 시작한 지난 4일 대비 양대 시장 규모가 128조 원이나 줄었다. 하지만 이 기간 동안 카카오뱅크(43조 원)와 크래프톤(24조 원) 등 공모주 대어들이 상장한 점을 감안하면 실제로 코스피와 코스닥 합산 시총은 최근 2주 새 200조 원가량이 급감한 것으로 분석됐다.

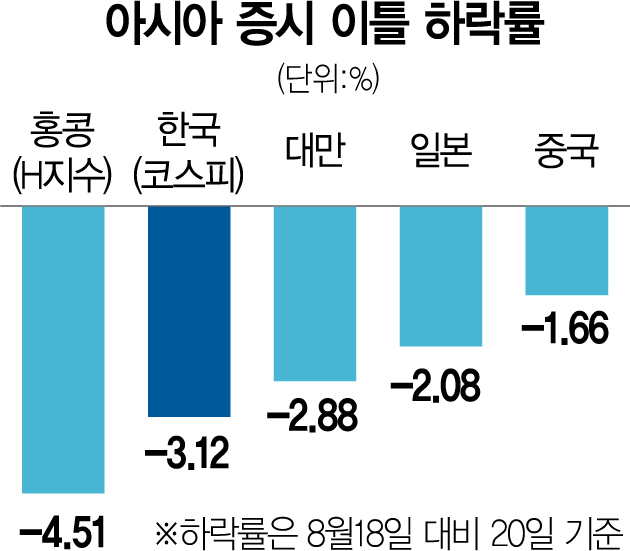

전문가들은 신흥국 증시의 투자 매력을 떨어뜨리는 악재들이 연일 쏟아지고 있는 데서 증시 하락의 원인을 찾고 있다. 이경민 대신증권 연구원은 “경기 둔화 우려에 따른 코스피 기업들의 실적 불안과 한국 내 코로나19 상황 악화, 외국인의 대량 매도와 원화 약세 이슈들이 서로 부정적 피드백을 주고받으며 악순환의 고리가 형성됐다”고 분석했다. 특히 최근 미국 연준의 연내 테이퍼링 가능성이 부각되며 미국발 유동성 긴축 우려가 커진 상황에서 이날 중국에서도 유동성 긴축에 대한 신호가 감지되며 한국 등 아시아 증시는 재차 타격을 입은 모습이다. 이날 완화적인 통화정책을 내놓을 것으로 기대됐던 중국 인민은행이 대출우대금리(LPR)를 16개월 연속 동결하며 유동성 축소 이슈가 자극된 것이다. 여기에다 중국 정부가 빅테크 규제의 수단인 개인정보보호법을 통과시키고 온라인 의약품 판매에 대한 규제 가능성을 언급하면서 중국발 규제 이슈가 재부각된 것도 외국인의 아시아·신흥국 증시 이탈을 부추겼다는 분석이다. 중국의 유동성 긴축 가능성과 규제 이슈 재부각 등의 악재는 원·위안화 약세와 달러 강세를 자극해 원·달러 환율이 장중 1,180원을 돌파하게 하는 악순환으로 이어졌다.

전문가들은 증시의 변동성이 커진 만큼 신중한 투자를 권하고 있지만, 일각에서는 현재의 증시 급락이 과도한 측면이 있다는 의견도 나온다. 김용구 삼성증권 연구원은 “지금 코스피의 12개월 선행 PER(주가수익비율)은 10.9배로 코로나 팬데믹 이전인 2019년 말 11.8배를 밑도는 것은 물론 기업 실적에 기초한 국내 증시 펀더멘털 선순환을 완전히 무시한 수준의 밸류에이션에 해당한다”며 “심리 및 수급적 과민 반응에 기초한 지나친 언더슈팅의 성격이 짙다”고 판단했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kmkim@sedaily.com

kmkim@sedaily.com