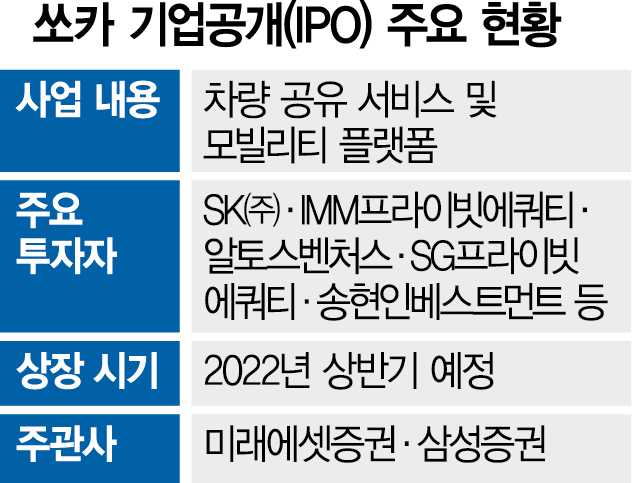

국내 차량공유 서비스(카셰어링) 1위 사업자인 쏘카도 코스피 상장 대열에 합류하며 연초부터 기업공개(IPO) 시장이 활기를 띠게 됐다. 지난해 하반기 흑자 전환에 성공한 쏘카는 모빌리티 플랫폼 사업을 강화하면서 카카오모빌리티보다 앞서 증시에 입성하게 돼 상장 후 기업가치가 3조 원 안팎에 달할 것으로 추산된다.

4일 투자은행(IB) 업계에 따르면 쏘카는 이르면 5일 거래소에 상장 예비 심사를 청구한다. 업계의 한 관계자는 “이번 주내 예비 심사를 청구할 예정인데 5일 제출할 가능성이 높다”고 말했다. 상장 예심 청구는 IPO에 공식 돌입하는 첫 절차로 상장 예정 기업의 경영 안정성과 투명성, 투자자 보호 관련 제도 및 장치 등을 제대로 갖췄는지 평가한다.

거래소 심사는 통상 두 달가량 걸려 오는 3월쯤 발표될 심사 결과를 토대로 쏘카가 금융 당국에 증권 신고서를 제출하면 6월 이내 코스피에 입성할 것으로 예상된다. 상장 대표 주관은 미래에셋증권(006800)이 맡았고 삼성증권(016360)이 공동 주관사로 참여해 일반 청약은 이들 증권사에서 이뤄진다.

쏘카는 고객이 원하는 장소에서 필요한 시간만큼만 자동차를 빌려 쓰는 사업으로 대중의 인기를 얻어 지난 2013년 25억 원이던 매출이 2020년에는 2,637억 원(연결 기준)까지 100배 이상 치솟았다. 외형 성장에 성공해 규모의 경제를 이룬 쏘카는 지난해 3분기에는 흑자 전환을 이뤄냈다.

쏘카 최대주주는 23.53%(2020년말 기준)의 지분을 보유한 에스오큐알아이인데 이재웅 다음 창업자의 투자 회사로 알려져 있다. 이 밖에 SK(034730)㈜가 2대 주주로 지분 22.21%를 들고 있으며 IMM PE와 송현인베스트먼트, 알토스벤처스, SG PE 등도 주요 투자자다.

700만 명의 이용자를 보유한 쏘카는 최근 온라인 주차 플랫폼 ‘모두의 주차장’에 이어 공유 전기자전거 ‘일레클’을 인수해 모빌리티 플랫폼 사업을 확대하고 있다. 상장을 통해 확보한 자금도 자전거와 자동차·기차 등 모든 교통수단을 연결하는 ‘슈퍼 앱’을 출시·확장하는 데 투입해 기업가치를 높일 것으로 알려졌다.

한편 쏘카에 이어 기업가치 4조 원 이상의 SK쉴더스도 이번 주 거래소에 상장 예비 심사를 청구할 것으로 확인돼 IPO를 둘러싼 경쟁과 투자가 가열될 것으로 전망된다. 사상 최대 규모의 IPO가 될 LG에너지솔루션 상장이 27일 예정돼 있고 현대엔지니어링은 다음 달 15일 상장을 예고한 상태다. 또 현대오일뱅크와 원스토어·태림페이퍼는 거래소 심사가 진행 중이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >