가계 부채의 질적 건전성을 높이기 위해 금융 당국이 분할상환 확대를 촉구하고 있지만 정작 시장에서는 효과가 나타나지 않고 있다. 신용대출 등은 만기가 짧아 매달 부담하는 원리금이 높아지면서 고객들이 분할상환보다 일시상환 상품을 선호하기 때문이다.

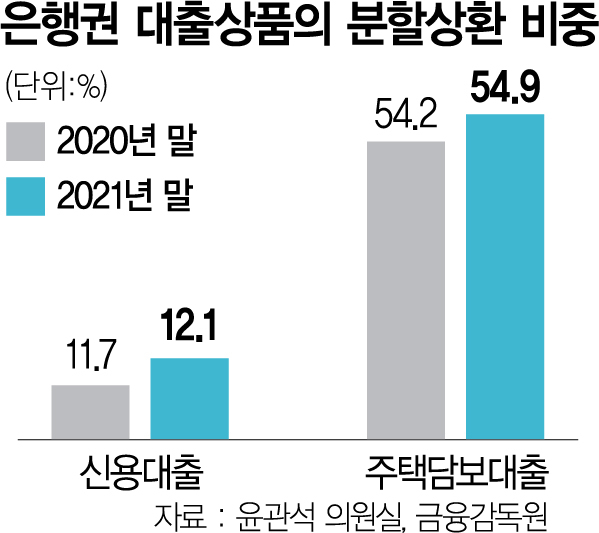

26일 윤관석 더불어민주당 의원실이 금융감독원으로부터 확보한 자료에 따르면 지난해 말 은행권의 신용대출 분할상환 비중은 12.1%로 집계됐다. 금융 당국의 분할상환 확대 의지에도 전년 11.7%에 비해 0.4%포인트 늘어나는 데 그쳤다. 주택담보대출 분할상환은 54.9%로 신용대출보다는 높지만 목표치(57.5%)에는 미달됐다. 최근 6개년 중 2016년을 제외하고 금융 당국이 정한 목표치를 넘어서지 못했다.

금융 당국은 행정지도를 통해 은행권에 분할상환 확대를 촉구하고 있다. 갚을 수 있는 만큼만 빌릴 수 있는 대출 관행을 정착시키겠다는 것이다. 가계 부채는 지난해 말 1862조 원으로 역대 최대 규모다. 당국은 처음부터 가계 대출 원금을 조금씩 나눠 갚으면 가계 부채의 양적 규모가 커져도 질적으로 위험이 줄어들 수 있다는 입장이다. 주담대 분할상환의 경우 매년 실제 취급 비중이 목표치(60%)에 미달하지만 해마다 목표치를 높게 설정하는 데도 이 같은 배경이 있다.

하지만 시장에서는 여전히 분할상환보다 일시상환 구조의 대출을 선호한다. 은행에서 취급하는 신용대출의 상당수는 1년 만기 일시상환으로 매년 만기를 재연장하는 식으로 운영된다. 분할상환 상품이 있긴 하나 만기가 최대 5년에 불과하다. 차주별로 총부채원리금상환비율(DSR) 산정 시 신용대출의 만기가 5년으로 적용되는 상황에서 DSR 대출 한도를 늘리기 위해 굳이 분할상환 신용대출을 이용할 유인책이 없는 셈이다. 주담대로 분류되는 전세대출 역시 통상 임대 기간인 2년마다 보증금을 받아 은행에 되갚는 구조여서 분할상환하는 비중이 극히 낮다.

현재 금융 당국은 전세대출 분할상환을 취급하는 우수 금융사에 정책 모기지를 더 많이 배정하는 등 유인책을 주고 있다. 시중은행들 또한 DSR 한도에 숨통이 트이고 싶은 차주의 수요 등을 고려해 10년 분할상환 신용대출 출시를 검토하고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

jikim@sedaily.com

jikim@sedaily.com