SK하이닉스(000660)가 중국 우시 공장 감산 전략을 택한 것은 올해 사상 초유의 정보기술(IT) 시장 약세 때문이다. ‘선(先) 생산 후(後) 판매’ 방식을 택하는 메모리반도체 특성상 글로벌 IT 기기 수요 악화가 재고 증가로 고스란히 이어지자 칩 제조사가 감당하기 힘든 초과 공급 현상에 직면한 것이다. 업계는 올해 말까지 PC·스마트폰·서버 등 전방 산업에 대한 수요 둔화가 지속되면서 반도체 업체들이 추가적인 투자 축소와 감산을 진행할 가능성이 있다고 전망했다.

20일 업계에 따르면 현재 SK하이닉스 등 국내 반도체 업체들의 재고 수준은 20주(약 5개월) 이상을 기록하고 있다. 재고 수준은 반도체 제조사들이 완제품을 판매하기 전까지 제품을 창고에 저장해두는 시간을 뜻한다. 20주의 재고 수준은 지금으로부터 5개월이 지나도 현재 창고에 쌓인 제품을 모두 판매하지 못한다는 의미다. 통상 적정 재고 수준은 5~6주가량이다. 이 재고 수준이 10년 만에 최대라는 분석이 나올 만큼 상황은 심각하다.

재고 수준이 늘어나는 이유는 전방 산업 악화다. 지난해 하반기부터 PC, 서버, 모바일 기기 시장은 물가 상승과 금리 상승 등으로 수요가 약화되고 있다. 한 예로 시장조사 업체 가트너에 따르면 지난해 4분기 PC 출하 대수는 전년 동기보다 28.5%나 급감했다. 가트너 측은 수요 침체가 2024년 초까지 이어질 것이라고 내다봤다.

창고에 완제품이 쌓이는 공급과잉 현상이 심화하자 반도체 제조사의 수익성과 직결되는 메모리당 가격도 하락했다. 시장조사 업체 트렌드포스에 따르면 지난해 12월 PC용 DDR4 D램, 128Gb(기가비트) 낸드플래시 고정 거래 가격은 2.21달러, 4.14달러로 전년 동기 대비 각각 40.4%, 13% 폭락했다.

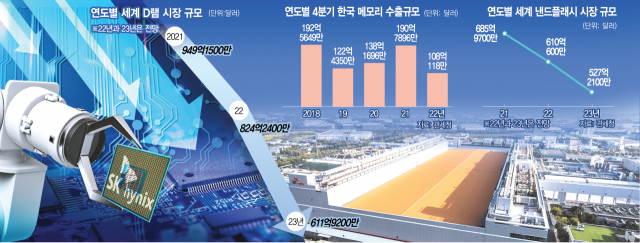

판매량과 가격 모두 떨어지다 보니 세계 메모리반도체 1·2위를 차지하고 있는 삼성전자(005930)와 SK하이닉스의 수출액도 급감할 수밖에 없었다. 관세청 통계 자료에 따르면 2022년 4분기 한국의 메모리반도체 수출액은 108억 118만 달러로 전년 같은 기간(190억 7897만 달러)보다 42%나 감소했다. 메모리 불황기였던 2019년 4분기에 기록했던 수출액(122억 4350만 달러)보다도 낮은 수치다.

이렇게 극악한 시장 상황에 직면한 SK하이닉스가 D램 가격과 재고 수준을 방어하기 위해 우시 공장의 생산량을 줄여나가는 것으로 해석된다. 특히 지난해 10월 회사가 수익성이 낮은 제품 중심으로 웨이퍼 투입을 재검토한다고 공언한 만큼 구형 제품에 속하는 10나노급 1세대·2세대 D램 위주의 우시 공장 가동률을 조절하는 것으로 풀이된다. 현재 SK하이닉스의 최신 공장인 이천 M16은 10나노급 4세대(1a) 제품을 생산한다.

SK하이닉스는 올해 생산량 감축뿐만 아니라 신규 설비투자 축소까지 진행 중이다. 지난해 10월 노종원 SK하이닉스 사장은 2022년도 3분기 실적 발표회를 통해 “현재로서는 50% 정도를 조금 웃도는 수준의 시설 투자 감소를 생각하고 있다”며 “장비 투자와 인프라 투자 비율도 줄어들 것”이라고 밝힌 바 있다. 현재 SK하이닉스는 주요 메모리 생산 공장인 국내 이천·청주 공장과 중국 우시·다롄(솔리다임) 공장의 반도체 제조 장비 반입 방침을 상당히 보수적으로 검토하고 있는 것으로 알려졌다.

SK하이닉스 외에도 세계 곳곳의 메모리반도체 업체들이 감산이나 투자 축소를 통해 수요 악화에 대응하고 있다. 세계 D램 3위 업체인 마이크론은 웨이퍼 투입량을 기존보다 20% 줄이고 설비투자는 30% 축소한다고 밝힌 바 있다. 낸드플래시 강자인 일본 기옥시아는 지난해 10월 제품 생산량을 30% 감축한다고 발표했다. 기옥시아와 함께 반도체 공장을 운영하는 미국 웨스턴디지털은 낸드 설비 투자를 20% 축소한다고 선언했다.

다만 메모리 1위 업체인 삼성전자는 지난해 10월 3분기 실적 설명회, 올해 1월 미국 라스베이거스의 ‘CES 2023’ 전시회 현장에서 열렸던 한종희 삼성전자 부회장의 기자 간담회 등을 통해 인위적인 반도체 감산이나 투자 축소는 없다고 강조한 바 있다. 업계에서는 올해 반도체 업황 악화가 지속된다면 삼성전자 역시 생산량 조절을 피할 수 없을 것이라는 전망도 나온다. 한편 올해 메모리 빙하기로 D램·낸드 시장은 크게 쪼그라들 것으로 예상된다. 트렌드포스가 지난해 11월 낸 리포트에 따르면 올해 세계 D램 시장 규모는 전년 대비 25.8% 줄어든 611억 9200만 달러를 기록할 것으로 예측된다. 트렌드포스 측은 세계 낸드플래시 시장의 경우 지난해보다 13.6% 줄어든 527억 2100만 달러를 기록할 것으로 관측했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >