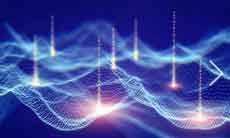

글로벌 고금리 기조가 막을 내릴 가능성에 하반기부터 시중 자금이 몰린 장기채 투자와 관련해 상대적으로 소외됐던 유로존 국채 투자 수익률이 미국을 훌쩍 뛰어넘은 것으로 나타났다.

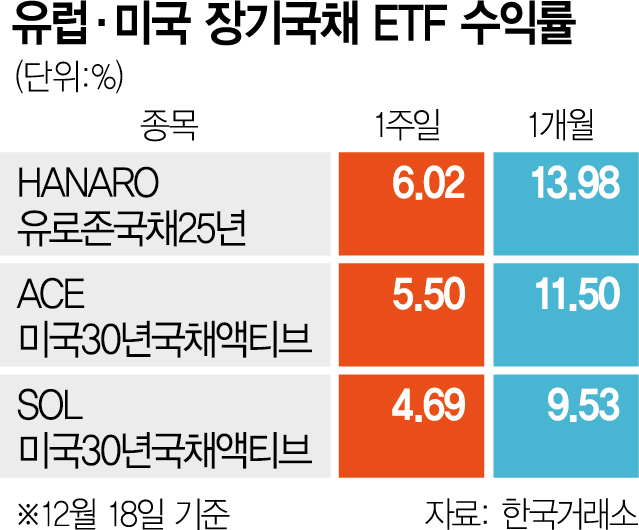

19일 한국거래소에 따르면 NH아문디자산운용의 ‘HANARO 유로존 국채25년 플러스(합성H) ETF’는 이달 12일 이후 일주일 동안 6.02%의 수익률을 기록했다. 11월 20일 기준으로 한 달간 수익률도 13.98%에 달했다. 이 상품은 국내 상장된 유일한 유로존 국채 관련 ETF다.

유로존 장기채 ETF는 두 구간에서 모두 레버리지 및 원금과 이자를 분리해 인위적으로 듀레이션(가중 평균 만기)을 늘린 스트립 상품을 제외하면 장기국채 ETF들 중 가장 높은 수익률을 보였다. 최근 한 달간 ‘ACE 미국 30년 국채 액티브 ETF’의 수익률은 11.5%를 나타냈고 ‘SOL 미국 30년 국채 액티브 ETF’도 9.53%에 머물렀다.

유로존 장기채 ETF는 장기채에 대한 투자가 활발해진 시기에도 큰 주목을 받지 못했다. 18일 기준 ‘HARARO 유로존 국채 25년플러스 ETF’의 순자산은 64억 원에 그쳐 ‘ACE 미국 30년 국채 액티브 ETF(6027억 원)’의 덩치에 비하면 미미한 수준이다.

시장의 주목을 받지 못했지만 유로존 장기채 ETF의 수익률이 미국을 압도한 것은 상대적으로 긴 듀레이션 덕분이다. 이 상품은 유로존 회원국이 발행한 잔존 만기 25년 이상의 국채에 투자하는데 평균 듀레이션이 22년으로 미국 30년 국채보다 3~4년가량 더 길다. 오스트리아 100년 만기 국채 등 초장기채도 편입해 듀레이션을 늘린 덕분이다. 통상 듀레이션이 길수록 금리 하락 국면에서 채권 수익률은 높아진다.

유로존의 기준금리 인하 시점이 미국보다 이를 가능성이 제기되는 것 역시 유로존 장기채 ETF의 수익률 고공 행진에 영향을 줬다. 유로존의 11월 소비자물가지수(CPI)는 전년 대비 2.4% 상승하는 데 그치며 목표치인 2%에 근접했다. 특히 회원국 중 네덜란드(1.4%)와 이탈리아(0.7%) 등은 이미 CPI가 목표치를 하회하는 상황이다.

신얼 상상인증권 연구원은 “유로존의 경기 냉각은 ECB가 주요국 중앙은행 중 가장 신속하고 완화적인 통화정책을 개시할 수 있음을 의미한다”면서 “내년 상반기 경기회복이 미약할 경우 ECB는 내년 2분기부터 금리 인하에 나설 가능성이 높다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

door@sedaily.com

door@sedaily.com