개미들의 해외주식 투자가 날로 급증하고 있습니다. 정부가 국내 증시 밸류업을 외치며 자본시장 활성화를 위해 안간힘을 쓰고 있지만 압도적인 수익률 차이는 떠나가는 개인투자자를 잡기엔 역부족인 듯 보입니다. 지난달 말 기준 개인투자자의 해외 주식 보관액은 역대 최대치를 기록했고요. 부모들이 개설하는 자녀 명의의 미성년 계좌 수와 평가액도 불어나고 있습니다.

오늘 선데이 머니카페에서는 개인투자자들의 해외주식 투자 및 상장지수펀드(ETF) 트렌드를 알아보도록 하겠습니다.

3% vs. 10%...떠나는 동학개미...美·日·中 고루 투자

3%. 올해 1분기 코스피지수 상승률입니다. 미국과 일본 등 주요국 증시가 10% 이상 뛰며 높은 성장률을 보인 것에 비하면 초라한 성적표입니다. 개인투자자들이 해외 증시로 눈을 놀리는 건 어쩌면 당연한 결과입니다.

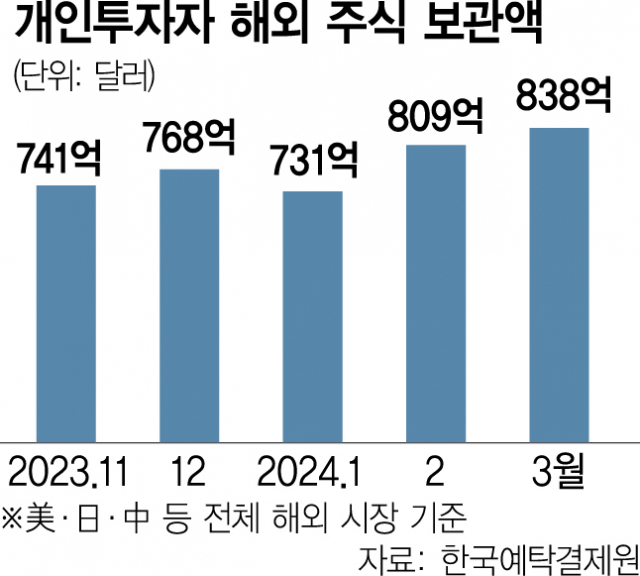

7일 한국예탁결제원에 따르면 지난달 말 기준 개인투자자의 전체 해외 주식 보관액은 838억 2308만 달러(약 113조 원)로 통계 집계가 시작된 2011년 이후 사상 최대치를 기록했습니다. 개인이 미국과 일본, 중국(홍콩 포함), 유럽 등 해외 증시에 투자한 금액이 100조 원을 훌쩍 넘었다는 의미입니다.

올 1월까지만 해도 해외 주식 보관액은 100조 원이 채 안됐습니다.(731억 달러) 하지만 단 두 달 만에 15% 가량 급증한 겁니다. 이 기간 미국 주식 보관액이 101억 달러 늘어났고 일본(2억 2100만 달러)·중국(2억 4800만 달러) 등 주요 시장에 골고루 개인의 투자 자금이 유입됐습니다.

개인이 해외 증시에 눈을 돌린 것은 코스피보다 주요국 증시의 상승세가 가팔랐기 때문입니다. 올 1분기 코스피 상승률은 3.4%에 그쳤지만 미국 스탠더드앤드푸어스(S&P) 500은 10.1%, 나스닥은 9.1%로 더 크게 올랐고요. 일본 닛케이는 20.6%나 뛰었습니다.

최근 삼성전자(005930)를 필두로 반도체 업종이 상승세를 보이고 있지만 반도체 대장주를 제외한 종목은 여전히 지지부진한 상황입니다. 상황이 이렇다 보니 개인은 코스피가 2600선을 넘은 2월부터 차익 실현에 집중하는 모습입니다. 2월과 3월에 각각 8조 4120억 원, 6조 589억 원어치를 순매도한 데 이어 이달 들어서도 '팔자'를 이어가고 있습니다. 박소연 신영증권 연구원은 “코스피가 1월보다 상승했지만 조정 없이 상승장을 유지한 미국과 일본에 비하면 저조한 상승률”이라고 말했다.

“용돈 대신 엔비디아 주식 받았더니…” 미성년 계좌 평가액, 1년새 80% ‘쑥’

부모들은 자녀 명의로 된 미성년 해외 주식 계좌를 속속 개설하고 있습니다. 기존에 개설했던 미성년 주식 계좌 평가금액도 급증했습니다. 용돈 대신 주식투자를 통해 자녀들의 자산을 불리려는 부모가 많아지고 있는 것이죠.

7일 미래에셋·NH·한국투자·KB증권 등 주요 4개 증권사의 만 19세 미만 미성년자의 계좌 수는 지난해 3월 64만 4114개에서 올해 3월 69만 2292개로 7.5% 늘었습니다. 같은 기간 미래에셋증권의 미성년 계좌 투자 금액은 1조 325억 원에서 1조 8717억 원으로 81.3% 급증했습니다. 1년새 투자금액이 2배 가량 증가한 셈입니다.

특히 엔비디아 등 일부 종목의 보유 잔액이 크게 늘어난 것으로 나타났습니다. NH투자증권 자료를 통해 세부적으로 살펴보면 해외 주식 중에서는 엔비디아 보유 잔액이 51억 600만 원에서 134억 5500만 원으로 같은 기간 무려 163.5% 증가했고요. 국내 주식 가운데에는 POSCO홀딩스(005490)의 보유 잔액이 지난해 3월 28억 원에서 올해 3월 124억 2000만 원으로 343.5% 급증했습니다.

한편 주요 증권사의 미성년 계좌가 보유한 국내 주식 1위 종목은 삼성전자, 2위는 삼성전자 우선주로 집계됐습니다. 해외 주식에서는 여전히 테슬라가 1위 자리를 유지했습니다. 해외 주식 중 상장지수펀드(ETF) 투자가 활발하다는 건 또다른 특징입니다. ETF만 놓고 보면 나스닥100지수를 추종하는 ‘인베스코 QQQ 트러스트 시리즈1(QQQ) ETF’의 순위가 가장 높았고, ‘SPDR S&P 500 ETF(SPY)’와 나스닥100지수의 일일 수익률을 3배 추종하는 레버리지 상품인 ‘프로셰어즈 울트라프로 QQQ ETF(TQQQ)’도 상위권을 차지했습니다.

“연 15% 배당 목표”…1조8000억 뭉칫돈 몰린 ETF는?

ETF 시장에서는 ‘미국’과 ‘커버드콜’이라는 키워드가 대세로 떠오르고 있습니다. 안정적인 월배당에 대한 투자자 수요가 늘면서 자산운용사들은 경쟁적으로 커버드콜 ETF를 내놓고 있는데요. 급기야는 연간 15%의 분배율(배당)을 목표로 하는 상품도 나왔습니다.

7일 금융투자 업계에 따르면 한국투자신탁운용은 ‘ACE 미국500 15%프리미엄분배’, ‘ACE 미국반도체 15%프리미엄분배’, ‘ACE 미국빅테크7+ 15%프리미엄분배’ ETF를 신규 상장할 예정입니다. 이 상품들은 각각 미국에 상장된 시가총액 상위 500개 기업, 반도체 시가총액 상위 30개 기업, 빅테크 기업 7개에 투자하는 동시에 콜옵션(매수 청구권)을 매도하는 커버드콜 전략을 취합니다.

커버드콜이란 주식·채권 등 기초자산을 매수하면서 동시에 콜옵션을 매도해 배당 자금을 마련하는 전략을 말하는데요. 콜옵션은 기초자산을 매달 돌아오는 옵션 만기일이나 그 이전에 미리 정한 가격에 살 수 있는 권리입니다. 기초자산과 옵션 가격의 차이만큼 옵션 프리미엄이 발생하는데, 이를 매달 혹은 매분기 투자자들에게 배당 형식으로 지급합니다. 콜옵션을 바로 매도하면 배당을 받는 대신 반대로 그만큼의 미래 수익을 포기하는 것입니다. 하지만 최근 투자자들은 매달 ‘따박따박’ 들어오는 월배당에 더 큰 가치를 두는 모습입니다.

실제 지난 2022년 말만 해도 국내 상장 커버드콜 ETF는 6개, 순자산은 940억 원으로 1000억 원을 밑돌았는데요. 지난해 말 기준 순자산은 7757억 원까지 커졌고 신상품이 계속 등장하며 지금은 1조 8179억 원까지 불어났습니다.

다만 업계에서는 배당만 바라보고 투자할 경우 상승장에서는 수익이 제한되고 하락장에서는 자산의 손실을 그대로 따라가면서 고배당이 독이 될 수 있다고 지적합니다. 예컨대 10만 원짜리 주식을 기초자산으로 하면서 옵션으로 5000원을 확보해 배당을 지급하는 상품은 주식이 11만 원이 될 경우 사실상 5000원의 수익은 얻지 못하게 되니깐요. 한 자산운용사 관계자는 “커버드콜 ETF는 횡보 성격의 장세에서 수익률을 극대화할 수 있다”며 신중한 접근을 조언했습니다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >