최근 미국의 핀테크 회사 ‘어펌’은 이달 중으로 예정됐던 상장 일정을 내년 1월 이후로 미뤘다. 게임 회사 ‘로블록스’ 또한 내년 초로 기업공개(IPO) 계획을 연기했다. 미 일간 월스트리트저널(WSJ)은 IPO 열풍으로 증권거래위원회(SEC)에 스타트업들의 상장 요청이 쏟아지면서 내년으로 IPO 일정이 잇따라 미뤄지고 있다고 보도했다. 미국 증권 업계의 한 관계자는 “숙박 공유 업체 에어비앤비와 음식 배달 스타트업 도어대시의 IPO가 기대 이상으로 대흥행을 거두면서 상장하려던 다른 기업들이 공모가 산정에 어려움을 겪고 있다”고 전했다.

올해 하반기 들어 글로벌 증시에서 ‘IPO 광풍’이 불고 있는 가운데 내년에도 공모주들이 쏟아지면서 이 같은 흐름이 이어질 수 있다는 관측이 나온다. 월가에서는 일론 머스크 테슬라 최고경영자(CEO)가 창립한 민간 우주탐사 기업 스페이스X의 상장 가능성에 주목하고 있다. 르네상스캐피털은 스페이스X와 신선 식품 배달 기업 인스타카트가 내년 미국 IPO 시장의 최대어가 될 것이라고 내다봤다. 스페이스X는 화성 이주용 우주선을 개발하고 있으며 인공위성망을 기반으로 하는 초고속 인터넷 서비스를 추진하고 있다. 지난 10월 모건스탠리는 우주산업의 성장세가 기대된다며 스페이스X의 기업 가치가 최소 1,000억 달러에 이른다고 분석했다. 이 밖에 온라인 증권사 로빈후드, 온라인 커뮤니티 레딧, 전자 상거래 업체 위시, 어펌 등도 내년 미국 공모 시장을 달굴 것으로 예상된다. 올해 ‘미국판 동학 개미 운동’의 중심에 선 로빈후드는 9월 투자금을 모집하면서 117억 달러의 기업 가치를 평가받았다.

중국 최대 핀테크 기업인 앤트그룹도 내년 글로벌 IPO 최대어 중 하나로 꼽힌다. 당초 앤트그룹은 홍콩과 상하이 증시에 동시 상장해 역대 최대 IPO 규모인 350억 달러(약 38조 원)의 자금을 조달할 계획이었지만 중국 당국의 제동으로 내년 이후로 상장을 미룬 상태다. 중국 최대 전자 상거래 업체 중 하나인 징둥닷컴의 물류 부문을 담당하는 JD물류와 콰이서우도 내년 홍콩 증시에 상장할 계획인 것으로 전해졌다. 콰이서우는 틱톡과 함께 중국의 동영상 공유 애플리케이션 시장을 양분하고 있다.

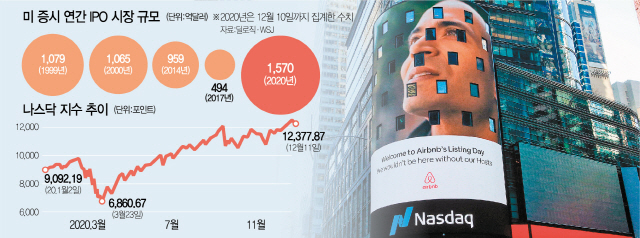

올해 초만 해도 신종 코로나바이러스 감염증(코로나19) 사태로 IPO 시장은 냉각됐지만 각국에서 부양책을 쏟아낸 뒤로 막대한 자금이 유입되고 있다. 올해 상반기만 해도 연내 상장이 불가능할 것이라는 관측이 제기됐던 에어비앤비는 이달 10일 상장 첫날 시총 100조 원을 돌파하며 대박을 쳤다. IPO를 외면하던 월가의 큰손들도 시중에 돈이 넘치자 눈을 돌리기 시작했다. 가치 투자의 대가인 워런 버핏이 이끄는 버크셔해서웨이가 9월 상장한 미국 소프트웨어 업체 스노플레이크에 약 7억 달러를 투자한 것이 대표적인 예다.

이에 따라 올해 미국 IPO 시장 규모는 사상 최대치를 경신했다. WSJ에 따르면 올해 미 증시에서 IPO로 조달된 자금 규모는 10일 현재 1,570억 달러 이상으로 ‘닷컴 버블’이 있던 1999년의 연간 규모(1,079억 달러)를 훌쩍 넘어섰다. 아시아 IPO 시장도 뜨겁게 달아오르고 있다. 로이터통신에 따르면 올해 홍콩 증시에서 120개 이상의 기업이 IPO를 통해 446억 달러를 조달했다. 2010년(680억 달러) 이후 약 10년 만에 최대 규모다. 일본에서는 2007년 이후 13년 만에 올해 신규 상장 기업이 100곳을 넘어섰다.

IPO 열풍과 맞물려 증시가 급등세를 타면서 미 가계 자산도 역대 최고치를 썼다. CNBC는 미 연방준비제도(Fed·연준) 통계를 인용해 올해 3·4분기 미국의 총가계 순자산이 123조 5,000억 달러(약 13경 5,000조 원)로 집계됐다고 전했다. 이는 2·4분기보다 3.2% 늘어난 것으로 전년 동기와 비교하면 증가 폭이 7.6%나 된다.

하지만 이번 IPO 열풍이 닷컴 버블 때처럼 증시 폭락으로 귀결될 수 있다는 우려의 시각도 만만치 않다. 헤리티지캐피털의 폴 샤츠 사장 겸 최고 투자 책임자(CIO)는 미 증시에서 상장 첫날의 랠리가 닷컴 버블 이후 볼 수 없었던 ‘극도의 흥분과 탐욕’을 보여준다고 지적했다. 그러면서 많은 투자자가 가격에 상관없이 새 주식으로 뛰어들고 있으며 이 같은 급등세는 보통 비슷한 수준의 손실로 귀결된다고 우려했다. 콜로니그룹의 리치 스타인버그 수석 시장 전략가는 IPO 시장의 ‘광기’가 내년 상반기에도 이어질 것이라면서도 투자자들은 변동성이 심한 데뷔 기간을 피해 주가가 회사의 펀더멘털을 제대로 반영할 때까지 기다려야 한다고 조언했다. 맷 말리 시장 전략가는 “최근 IPO 시장의 거품은 당장 며칠이나 몇 주 이내는 아니더라도 6~9개월 후에 유의미한 증시 조정이 일어날 수 있음을 시사한다”고 내다봤다.

/김기혁기자 coldmetal@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

coldmetal@sedaily.com

coldmetal@sedaily.com