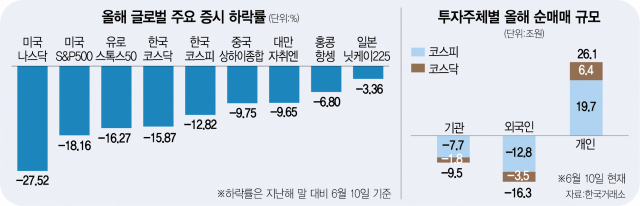

41년만에 최고치를 기록한 미국의 소비자물가지수(CPI) 충격에 미국 증시가 주저앉은 가운데 국내 증시도 후폭풍에 휩싸일 전망이다. 이달 들어 증시는 인플레이션 정점론(피크 아웃)에 기대를 걸고 ‘미니 베어마켓 랠리’를 이어왔으나 이번 발표로 기대는 물거품이 됐다. 스테그플레이션(고물가+저성장) 우려가 짙어진 상황에서 15일 미국 연방공개시장위원회(FOMC)를 앞두고 투자 심리가 얼어붙으면서 코스피 지수가 올해 최저점(2546 포인트)을 하회할 수 있다는 어두운 전망이 나온다.

12일 금융투자업계에 따르면 증시 전문가들은 코스피지수가 2550선에서 ‘1차 지지력 테스트’에 들어설 것으로 예상한다. 코스피 지수는 올해 1월말부터 2550~2700선에 갇혀 등락을 거듭하다 지난 5월 12일 2548.80 포인트로 올해 저점을 기록했다. 이후 중국 증시 반등 등에 힘입어 2600선을 지켜왔다. 그러나 미국 CPI 쇼크에 더해 FOMC를 앞두고 투자심리가 꽁꽁 얼어붙을 전망이다. 서상영 미래에셋증권(006800) 연구원은 “한국 증시는 13일 1.2% 내외의 하락에서 출발한 뒤 FOMC를 기다리며 변화가 큰 모습을 보일 것”이라고 밝혔다.

투자자들의 관심은 14~15일(현지시간) 열리는 FOMC에 쏠려 있다. 회의 결과는 한국 시간으로 16일 오전 발표된다. 아직은 50bp의 기준금리 인상이 이뤄질 것이라는 관측이 여전히 유효하다. 다만 7월부터 자이언트스텝(75bp 인상) 전망이 제시될 가능성이 투자심리를 얼어붙게 할 수 있다는 전망에 힘이 실리고 있다. 김대준 한국투자증권 연구원은 “미국의 연방준비제도(Fed·연준)이 이달 바로 75bp 인상을 선언하지는 않겠지만 7월 말 FOMC에서 긴축 기조를 강화할 수 있다는 우려가 새로 생겼다”며 “시장은 이번 FOMC 기자회견에서 어떤 내용이 발표될지 기다리면서 당분간 웅크릴 가능성이 높다”고 말했다.

FOMC를 전후해 증권가에서는 코스피 지수가 2500포인트 밑으로 내려 앉는 가능성을 배제할 수 없다는 전망이 나온다. 코스피 지수는 지난달 12일 2550.08로 마감해 종가기준 연중 최저치(52주 신저가)를 기록한 바 있다. 신한금융투자는 하반기 코스피 예상 범위를 2400~2850으로, IBK투자증권은 2400~2850, 하이투자증권은 2450~2900, NH투자증권도 2400~2850으로 보고 있다.

삼성전자(005930) 역시 ‘5만 전자’로 추락할 가능성이 대두되고 있다. 지난 10일 삼성전자는 19개월 만에 6만 3800원으로 장을 마쳤다. 이후 열린 미국 증시에서 엔비디아(-5.95%)·마이크론(-5.15%)·AMAT(-5.00%) 등 주요 반도체 업체의 주가는 나스닥 지수(3.52%)보다 더욱 크게 하락했다. 정용택 IBK투자증권 수석연구위원은 “지수가 하락할 때 삼성전자가 5만 원대까지 하락할 가능성도 충분히 있다”며 “상대적으로 다른 종목에 비해 낙폭이 덜하겠지만, 외국인 이탈이 가속화될 가능성을 배제하기 어렵다”고 말했다.

2분기 기업들의 실적이 악화될 수 있다는 부정적인 전망도 제기된다. 원달러 환율 상승 추세와 고유가 기조가 유지되는 등 원자재 가격 부담이 심화되면서 국내 기업들의 실적에 악영향을 줄 여지가 높아지고 있다. 국내 기업 실적은 우크라이나 전쟁, 긴축 강화 사이클 진입 등의 부정적인 대외적 환경에서도 1분기 역대 최대를 기록하면서 증시 버팀목이 되기도 했다. 서정훈 삼성증권(016360) 연구원은 “긴축에 대한 공포가 밸류에이션 멀티플 축소를 야기해왔다면 달러와 유가의 고공행진은 국내 기업들의 비용 우려를 자극하면서 이익 전망치 하향을 초래할 수 있다”면서도 “1년 가까이 조정을 계속해오면서 가격·가치부담이 그다지 크지 않은 것은 다행스러운 점”이라고 말했다.

다만 중장기적으로는 증시가 추세적으로 반등할 것이라는 전망은 여전히 유효하다는 관측이 나온다. 국내 증시가 장시간 조정을 거듭해오면서 밸류에이션이 낮아져 현 시점에서 충격매도를 하는 것은 실익이 없다고 조언한다. 서 연구원은 “코스피 2600선에 대한 테스트를 수차례 통과해온 이력을 감안하면 지금 투매에 동참하는 것은 실익이 적다”며 “불안 심리가 고조된 시점에서 옥석을 미리 선별해두는 것이 수익률 관리의 요체가 될 수 있다”고 말했다.

추후 중국의 경기 부양이 국내 증시에 긍정적인 영향을 미칠 수 있다는 의견도 있다. 정 수석연구위원은 “단기적으로 중국발 호재가 지수에 반영되기는 어려울 테지만, 미국의 악재를 어느 정도 소화한 뒤 반등 국면에서는 중국의 경기 부양이 아시아 증시의 반등폭을 높일 수 있다”고 밝혔다. 이경민 대신증권 연구원도 “3분기 저점 매수 유입에 따른 ‘안도랠리’ 전망은 수정하지 않는다”면서 “이번주 인플레이션 충격에 따른 변동성 확대는 있겠지만 극복할 수 있다고 보고 있으며 이에 따라 섣부른 투매는 실익이 없다는 판단”이라고 말했다. 그는 이어 “현금이 있다면 이번 '저점'을 주식 비중확대 기회로 활용하는 것도 방법”이라고 조언했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

door@sedaily.com

door@sedaily.com