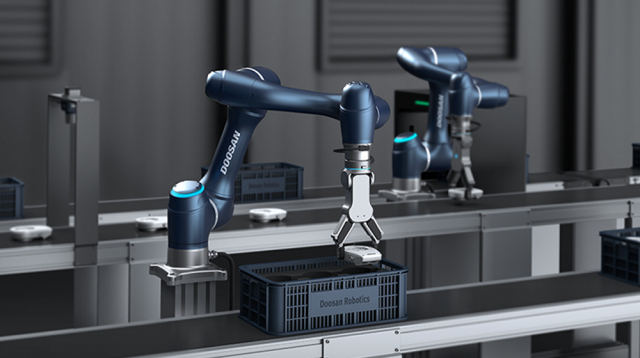

올 해 코스피 기업공개(IPO) 시장의 첫 ‘대어’인 두산(000150)로보틱스가 세계 최대 국부펀드와 자산운용사 등 글로벌 큰손들의 대대적인 러브콜을 받으며 공모가를 희망 가격 범위(2만 1000~2만 6000원) 최상단에 확정했다.

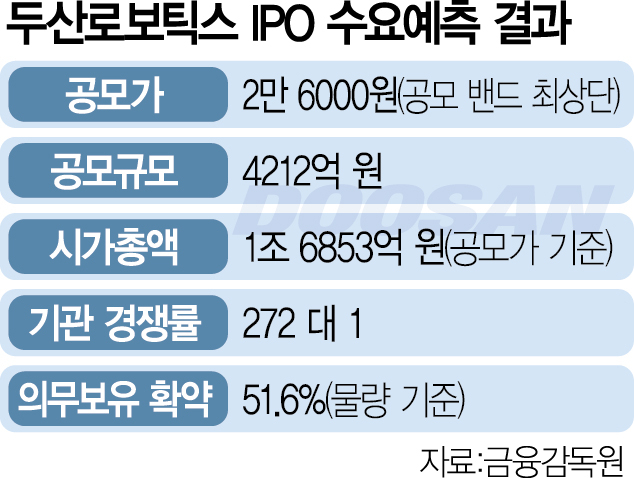

두산로보틱스는 19일 국내외 기관투자가들을 상대로 공모주 수요예측을 진행해 공모가를 2만 6000원에 확정했다고 공시했다. 이로써 공모 규모도 4212억 원(1620만 주)으로 결정됐으며 두산로보틱스의 공모가 기준 시가총액은 1조 6853억 원에 이르게 됐다. 수요예측에는 국내외 기관 1920곳이 참여해 272대1의 경쟁률을 기록했다.

두산 측에 따르면 특히 노르웨이중앙은행과 싱가포르투자청(GIC) 등 국부펀드 운용사 두 곳을 포함해 블랙록과 골드만삭스자산운용 등 세계적인 투자 회사들이 두산로보틱스 주식을 한 주라도 더 받기 위해 거액을 베팅하며 수요예측에 참여했다. 노르웨이중앙은행이 운용하는 노르웨이국부펀드는 지난해 기준 운용 자산 규모가 1조 4000억 달러에 달하는 세계 최대 국부펀드이며 싱가포르 국영 투자사인 GIC 역시 운용 자산이 900조 원에 달한다.

세계 최대 운용사인 블랙록도 두산로보틱스 주주가 되기 위해 공모주를 받으려 줄을 섰다. 블랙록의 운용 자산은 지난해 기준 9조 5000억 달러(약 1경 2030조 원)에 이른다. 여기에 골드만삭스운용을 포함해 20여 개 해외 대형 운용사들이 참여해 국외에 배정된 공모 물량을 받을 것으로 알려졌다. 업계 핵심 관계자는 “해외 기관투자가 256곳의 총 주문 수량이 약 2억 9200만 주에 달했다”면서 “두산로보틱스 투자를 위해 7조 원 넘는 주문을 쏟아냈다”고 전했다. 해외에 배정될 공모주 물량은 1000억~1200억 원 수준으로 파악된다.

앞서 두산로보틱스는 싱가포르와 홍콩에서만 투자 설명회를 열었는데 전 세계 대형 운용사들이 거의 대부분 수요예측에 참여한 것은 두산로보틱스의 성장성을 높이 평가했다는 의미로 풀이된다. 수요예측에 참여한 한 자산운용사는 “공모 규모가 5000억 원이 넘지 않는 IPO에 국부펀드가 2곳 이상 참여한 것은 이례적인 일”이라고 말했다. 두산로보틱스는 21~22일 일반 청약을 실시한 후 다음 달 5일 코스피에 입성한다.

“1주라도 더” 기관 두산로보 물량 쟁탈전

두산로보틱스 수요예측에서 기관투자가들은 물량을 한 주라도 더 배정받기 위해 적극적으로 의무보유 기간을 늘린 것으로 나타났다.

두산로보틱스는 의무보유 확약 기관이 전체 참여 기관의 60.3%라고 공시했다. 올 기업공개(IPO) 시장에서 가장 높은 수치다. 의무보유 확약이란 국내외 기관이 공모주 배정 후 일정 기간(15일~6개월) 동안 주식을 팔지 않고 보유하기로 약속하는 행위를 의미한다. 주문 물량 기준 의무보유 확약 물량은 전체의 51.6%였다.

일반적으로 발행사와 상장 주관사는 새내기주의 증시 입성 후 주가 하락을 방지하기 위해 의무보유 기간을 길게 제시하는 기관투자가에 더 많은 공모 물량을 배정한다. 실제로 의무보유 기간을 상장일로부터 6개월로 제시한 기관이 전체 참여 기관의 23.5%였다.

공모가 희망 범위(2만 1000~2만 6000원) 상단 이상에 주문을 낸 기관은 전체의 94.79%에 달했다. 상장 주관사 측은 “장기 투자 성향의 투자자 확보 및 일반 청약자들의 참여 기회를 확대하기 위해 공모가를 상단으로 결정했다”고 설명했다.

기관투자가들은 우리사주조합 미달 물량을 제외하면 공모액(4212억 원)의 최대 75%(2316억~3159억 원)를 배정받는다. 수요예측 경쟁률이 272대1이니 주문액이 약 86조 원에 달한 셈이다.

두산로보틱스가 노르웨이국부펀드와 싱가포르투자청(GIC)·블랙록 등 글로벌 큰손들을 투자자로 유치한 데 대해 미래에셋증권(006800)과 한국투자증권 등 대표 주관사의 해외 세일즈 역량이 빛난 결과라는 평가다. 외국계인 크레디트스위스(CS)가 공동 주관사로 참여했지만 최근 UBS에 인수되며 힘이 빠진 상황에서 국내 증권사들 중 해외 사업 역량이 가장 뛰어난 미래에셋과 한투가 빈자리를 채운 것으로 전해졌다.

21~22일 진행되는 일반 청약에는 대표·공동 주관사인 미래에셋증권·한국투자증권·NH투자증권·KB증권·CS에 더해 키움증권·신영증권·하나증권·UBS가 인수사로 참여해 투자자들의 청약 편의성을 높였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com