|

두산ㆍSTXㆍ동부건설 같은 재계 순위 10위권 밖의 대기업 계열 건설사도 다음달부터 프라이머리 자산담보부증권(P-CBO) 발행이 가능해진다. 대형 건설사의 자금난이 그만큼 심각하다는 얘기로 일부 대기업 계열 건설사도 회사채 발행이 쉽지 않다는 반증이다.

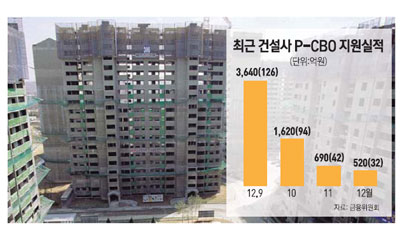

금융위원회는 6일 P-CBO 발행 지원 범위를 현재의 중소ㆍ중견기업에서 대기업으로 확대하는 내용을 뼈대로 하는 '건설사 P-CBO 지원 보완 방안'을 내놓았다.

CBO는 채권을 기초자산으로 발행되는 자산담보부증권(ABS)을 말한다. 이 중 신규 발행 채권을 기초자산으로 발행하는 CBO를 P-CBO라고 한다. P-CBO는 신용도가 낮아 채권 시장에서 회사채를 직접 발행하기 어려운 기업의 회사채 차환ㆍ신규 발행을 지원하기 위한 목적에서 도입됐다.

P-CBO 지원한도는 최대 1,000억원이다. 금리는 지난해 12월 기준으로 중견기업이 4.6~6% 수준이다. 이번 조치로 두산ㆍSTX 등 30개 대기업 건설사가 혜택을 볼 것으로 전망된다. 다만 재계순위 1~10위 건설사는 제외된다. 삼성물산ㆍ삼성중공업ㆍ현대건설ㆍ롯데건설ㆍGS건설ㆍ한화건설 등은 대상이 아니다. 스스로 회사채 발행과 시장유통이 가능하다고 봤기 때문이다. 당국은 2010년 처음으로 건설사 P-CBO를 도입할 때는 대기업도 지원이 가능하게 했지만 지난해 8월 대상에서 대기업을 제외했다.

금융위가 P-CBO 발행 기준을 다시 완화한 것은 건설업계가 자금조달에 어려움을 겪고 있고 시장에서의 회사채 발행도 침체돼 있기 때문이다. 고승범 금융위 금융정책국장은 "건설 경기 부진 장기화로 건설업계의 자금 애로가 지속되고 있다"며 "P-CBO 지원 대상에서 제외된 대기업 계열 건설사 중 A등급 이하는 회사채 발행이 매우 어려운 상황"이라고 했다.

실제 회사채 발행규모는 2011년 72조6,000억원에서 지난해 70조6,000억원으로 2.8% 감소했다. 최근 두산중공업이 두산건설에 1조원을 수혈하기로 한 것도 같은 맥락이다. 5일 3,800억원 규모의 회사채 발행에 나섰던 GS건설은 3년 만기에서 700억원, 5년 만기에서 500억원만 청약이 들어왔다. GS건설은 신용등급이 'AA-'였다. 이 때문에 일각에서는 당국의 P-CBO 지원 대상과 규모를 더 늘려야 하는 것 아니냐는 지적도 내놓는다.

P-CBO는 1월 말 현재 719개 업체에 1조9,710억원이 발행됐다. 지난해 하반기 중 6,000억원이 나갔고 잔여분이 2조3,000억원이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >