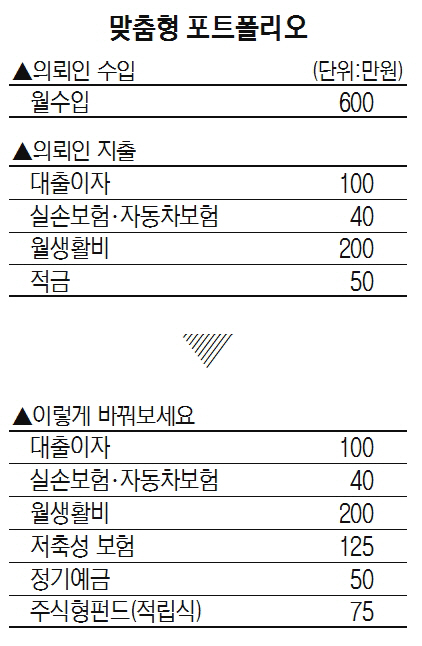

Q: 저는 공무원으로 재직 중인 30대 후반 남성입니다. 아내도 공무원 일을 하고 있고, 자녀 한명을 두고 있습니다. 딸이 세 살로 어리지만 점점 가정을 위해 써야 할 비용이 늘어날 것 같아서 구체적인 재테크 계획을 세우고 싶습니다. 현재 월 소득은 부부 합산 600만원 정도입니다. 주택담보대출로 매달 100만원 가량 내고 있고, 실손보험 및 자동차보험으로 매달 40만원을 쓰고 있습니다. 적금으로 매달 50만원 정도를 붓고 있습니다. 경조사비를 포함한 각종 생활비로 한달에 200만원을 쓰고 있습니다. 자산으로는 3억원 상당 아파트가 전부입니다. 향후 두 자녀를 둔 네 식구를 계획하고 있는데 어떻게 포트폴리오를 짜면 될지 알고 싶습니다.

A: 현재 매월 약 200만원 정도 저축을 할 수 있는 여유가 있지만, 계획대로 두 자녀를 두게 되고 자녀들이 성장함에 따라 늘어날 지출에 대한 걱정이 있으실 것 같습니다. 이런 경우 장래의 소득과 지출을 예상해 투자계획을 짜는 것이 정석이겠지만, 현실적으로 장래의 소득과 지출을 예상하는 것이 어렵기 때문에 투자계획을 세우기가 막막하게 느껴질 수 있습니다. 하지만 몇 가지 원칙 아래 투자를 진행한다면 큰 걱정 없이 장래를 대비할 수 있습니다.

첫 번째는 자산의 유동성 확보입니다. 살다 보면 질병, 사고 등 예상치 못하게 목돈이 필요하게 되는 경우가 발생할 수 있습니다. 보험을 통해 대비하는 것도 가능하지만 예상치 못한 상황이 발생할 경우 사용할 수 있도록 자산의 일부는 쉽게 현금화할 수 있는 자산으로 가지고 있어야 합니다. 유동성이 높은 자산으로는 대표적으로 시중금리형 예금이 있습니다. 수시입출금 예금뿐만 아니라 적금, 정기예금 등도 유사시에 쉽게 현금화할 수 있기 때문에 유동성 자산으로 활용하시면 좋을 것 같습니다.

두 번째는 시중금리형 예금보다 기대수익이 높은 투자상품으로 편입하는 것입니다. 2008년 금융위기 이후 시증금리형 예금의 이자율이 낮은 수준을 벗어나지 못하는 상황이 계속되면서 일반 투자자들도 투자상품에 대한 관심이 높아졌습니다. 투자상품은 기대수익이 높을수록 원금손실 가능성도 높습니다. 하지만 원금손실 가능성이 있다고 해서 안전한 자산에만 투자한다면 기대수익이 낮아지게 되므로 투자목표에 따라 적절하게 편입할 필요가 있습니다. 대표적으로 주식형 펀드가 있으며, 손실위험을 줄이고 싶은 경우에는 주식비중을 줄인 혼합형 펀드에 투자하는 게 좋습니다.

마지막으로 투자 포트폴리오의 적절한 조정이 필요합니다. 이전에는 효과적으로 배분했다고 생각되는 포트폴리오라고 하더라도 시장의 변화 또는 시간의 경과에 따라 비중을 변경해 줘야 합니다. 예를 들어 채권형 상품은 2007년 금융위기 이후 시장금리가 계속 하락하면서 수익률이 상대적으로 좋았지만, 금리인상이 예상되는 현재에는 비중을 줄여줘야 하는 자산이 됐습니다. 생애주기에 따른 위험자산의 비중도 고려해야 합니다. 30대에는 위험자산의 비중을 다소 높게 가져가더라도 50~60대가 되면 손실을 회복할 수 있는 시간이 짧기 때문에 안전자산의 비중을 높여줘야 합니다.

그럼 실제로 어떤 상품에 투자해야 할까요? 먼저 저축성보험을 권해드립니다. 10년 동안 계약을 유지하면 발생하는 수익에 대하여 비과세 혜택을 받을 수 있어 과세가 되는 시중금리형 예금보다 상대적으로 높은 수익을 기대할 수 있습니다. 더욱이 저축성 보험은 만기가 최소 10년이지만 가입 시점에 이자율이 결정되는 일반적인 시중금리형 예금과 달리 시장금리의 변화에 따라 운용수익률의 기준이 되는 공시이율이 달라지기 때문에 시장금리의 상승이 예상되는 현재 투자하기 좋은 상품입니다. 부부가 함께 가입하면 월 300만원까지 비과세 혜택을 받을 수 있습니다.

주식형 펀드는 적립식으로 투자할 것을 권해드립니다. 기대수익이 높은 만큼 손실가능성도 크기 때문에 적립식 투자를 통해 위험을 분산할 필요가 있습니다. 특히 적립기간이 오래될수록 투자금액이 쌓여 목돈이 되면 위험분산효과가 희석되기 때문에 일정한 수익이 나면 정리 후 다시 적립 투자를 시작하는 게 효과적입니다. 올해 2017년까지 3,000만원 한도로 가입할 수 있는 해외전용주식펀드를 통해 투자수익 및 비과세 혜택을 받는 게 좋습니다. 연말 세액공제 및 은퇴 후 연금으로 수령할 수 있는 개인연금저축 계좌도 필히 보유하시기를 바랍니다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

coldmetal@sedaily.com

coldmetal@sedaily.com