이랜드그룹이 추진했던 재무구조 개선 작업이 다시 미뤄졌다. 키스톤PE가 투자조건으로 사실상 지주회사인 이랜드월드의 경영권을 요구하는 상황에서 그대로 투자유치를 진행할 수 없다는 판단에 따른 것이다. 대신 이랜드그룹은 20%라는 다소 높은 수익률을 요구하는 홍콩계 PEF(사모펀드 운용사) 앵커에쿼티파트너스 등으로부터 일부 자금을 수혈받은 후 다시 협상을 벌인다는 차선책을 택했다.

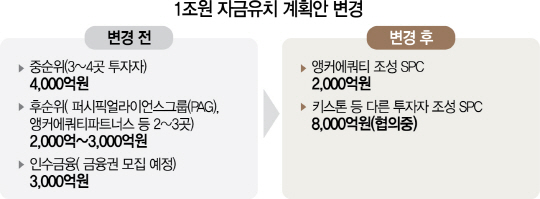

4일 이랜드그룹은 이랜드월드가 진행 중인 1조원의 자본유치와 관련해 앵커에쿼티파트너스 외 1곳 투자자로부터 2,000억원의 자금을 유치하고 나머지 8,000억원의 자금 유치는 구조를 변경해 상반기 중 완료한다고 밝혔다. 애초 키스톤PE는 지난해 12월 클로징을 목표로 1조원 규모의 프로젝트펀드를 결성 중이었다. 이랜드월드 상환우선주(CPS) 186만주를 인수하기 위해 메리츠종금증권(008560) 등이 중순위 투자자로 참여할 예정이었지만 투자조건을 맞추지 못하고 협상이 결렬됐다. 협상 결렬 후 중순위 투자자 중 하나인 앵커에쿼티파트너스 단독으로 2,000억원 출자를 결정했다.

투자 유치 협상 연기는 키스톤PE와 이랜드그룹의 투자조건이 맞지 않았기 때문으로 알려졌다. 키스톤PE는 이랜드월드의 경영권과 자산매각을 통한 자금회수 방안으로 투자자를 모집했지만 이랜드그룹 측이 이에 대해 부정적인 입장을 취했다. 또 일부 투자자들이 제시한 투자 수익률과 추가 담보 필요성, 회사 통제 방안 등을 거부했다. 이랜드그룹이 키스톤PE 외 투자단에게 제시한 수익률은 중순위 투자자 기준 평균 내부수익률(IRR)은 8%대, 후순위 투자자들의 IRR는 10%대 수준이었다.

투자자들과 협상을 지속하던 이랜드그룹은 3월 만기가 돌아오는 3,000억원의 단기대출 상환이 급박해지자 앵커파트너스와 단독으로 협상을 진행해 2,000억원을 확보했다. 하지만 앵커파트너스는 이랜드월드의 불안정한 재무건전성과 담보력 등을 고려해 연간 20%에 달하는 수익률을 요구한 것으로 알려지고 있다. 이랜드그룹의 경영권을 지키기 위해 결국 예정보다 더 높은 비용을 지불해야 하는 상황이 벌어진 셈이다. 이에 대해 이랜드 측은 “1조원 자본유치 중에서 일부 자금을 먼저 투자받은 것은 재무구조 개선안의 데드라인을 상반기로 연장하면서 우리가 주도권을 가져가기 위한 것”이라고 주장했다.

/박시진기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com