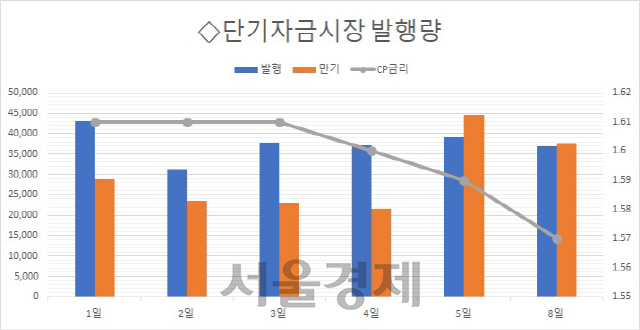

8일에는 기업어음(CP) 금리가 2bp(1bp=0.01%포인트) 하락했습니다. 단기금융시장 단골손님인 증권사들의 조달 여건이 개선된 영향이 큰 듯 한데요. 지난달부터 증권사들의 단기자금 조달 규모는 3월 72조원에서 38조원으로 크게 감소하고 있습니다. 발행 총량이 줄어들면서 여건도 우호적으로 바뀌었습니다. 특히 프로젝트파이낸싱 유동화증권(PF ABCP)이 순발행을 이어가는 등 일각에서 우려하던 유동성 불안은 다소 잠잠해진 분위기입니다.

LG유플러스와 신세계인터내셔널은 차환 발행하면서 직전 발행이었던 3월보다 금리가 16~18bp씩 낮아졌네요.(LG유플러스 1.35%→1.19% 신세계인터내셔널 1.68%→1.5%) 기준금리 인하 효과와 시장 변동성이 개선된 영향으로 풀이됩니다.

단기금융시장의 경색이 다소 풀리자 신용도가 낮은 기업들도 잇따라 순발행을 늘리고 있습니다. 업황이 나빠지면서 공모 회사채 시장을 떠난 삼성중공업(A3+)은 올해 벌써 세 차례 단기시장을 찾고 있네요. 전날 300억원어치 CP를 발행해 운영자금을 조달했습니다.

HDC현대산업개발(294870)이 인수를 앞두고 있는 아시아나항공(020560)은 전날 만기가 돌아온 60억원어치 단기자금을 현금 상환했습니다. 최근 정부가 기간산업안정자금 지원책을 발표했지만 아시아나항공의 경우 M&A 이슈가 있어 일단 지원 논의에서는 배제된 분위기지요. 이 회사는 올해 2조5,000억원어치의 차입금을 갚아야 합니다. 매달 2,000억~3,000억원에 달하는 고정비용도 발생하고요. 재무부담이 큰 만큼 HDC현산과 채권단의 줄다리기도 길어지고 있죠.

회사채 시장에서는 전날 AA급인 예스코가 1,000억원 규모 발행을 앞두고 진행한 수요예측에서 3,400억원의 매수 주문을 받아 흥행했습니다. 특히 희망금리밴드 상단을 +30bp까지만 연 것이 인상적이었는데요. 지난 3월 자금시장 경색 이후 대부분 발행사들이 70~80bp까지 확대한 것과 대비됩니다.

9일은 올해들어 일곱 번째 ‘AAA’ 발행물인 KT 회사채 수요예측이 예정돼 있네요. 직전 발행인 지난해 10월 1조4,000억원이 넘는 뭉칫돈을 끌어모은 만큼 얼마만큼의 러브콜을 받을지 기대됩니다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com