IB(투자은행) 명가 한국투자증권이 최근 빅딜에서 잇따라 인수금융을 맡게 돼 주목된다. 한투는 인수가 2조 4,000억 원에 달하는 두산공작기계에 이어 1조 5,000억 원 수준인 한샘 인수 자금 마련에도 총대를 멨다. 하지만 시장 일각에서는 주식담보대출에 의존하는 인수금융의 규모가 너무 커 한투가 자금 부담을 자초할 수 있다는 우려도 나온다.

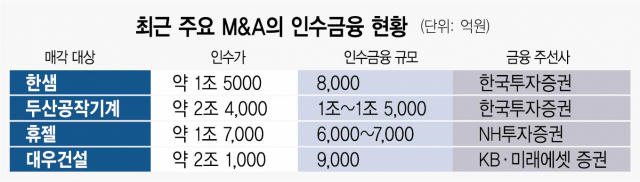

12일 투자은행(IB)업계에 따르면 한투는 한샘 인수를 위한 인수금융에 대표 주선사로 참여한다. 한샘은 최대주주 지분 30.02%를 IMM프라이빗에쿼티(PE)와 롯데쇼핑에 매각할 예정인데 총 인수가는 1조 5,000억원 가량이다. 거래를 주도한 IMMPE가 3,000억~4,000억 원, 전략적투자자인 롯데가 3,000억 원을 부담하게 돼 한투는 8,000억 원 안팎을 은행·보험·연기금 등에서 조달해야 한다.

인수금융은 인수자가 특수목적기업(SPC)을 세운 뒤 인수자 혹은 인수 대상 기업의 주식을 담보로 자금을 빌리는 형태인데 일반 대출이나 회사채 보다 금리는 높지만 대규모 자금을 끌어올 수 있다. 인수금융 주선사는 대출 총액을 인수한 후 이를 은행·연기금·보험 등에 4% 안팎의 금리로 재매각하고 수수료 수익을 얻는다.

문제는 한투가 맡은 한샘·두산공작기계 인수 금융 규모가 커 소화 불량에 직면할 수 있다는 점이다. 상장사인 한샘은 현행 주가기준 인수 대상 지분의 시가는 약 8,200억 원이다. 경영권 가치를 고려해도 주가를 기준으로 한 인수금융의 담보인정비율(LTV)이 100%에 가깝다. IB업계 관계자는 “경영권 인수는 상장사 주가만을 기준으로 거래하진 않지만 보통 인수금융의 LTV가 60% 미만임을 고려할 때 한투의 부담이 커질 수 있다"고 지적했다.

최근 MBK파트너스가 디티알오토모티브에 2조 4,000억원에 매각한 두산공작기계의 인수금융 주선 업무도 만만치 않다. 두산공작기계 인수금융에 한투가 KB증권·우리은행과 함께 하기로 했지만 디티알오토모티브측 현금 유동성 등 자금 동원력은 8,000억~9,000억원에 그쳐 1조 5,000억 원 이상을 조달해야 하는 상황이다. 이 역시 LTV가 60%를 넘는 데다 한투와 우리은행은 지난해 1조 3,000억 원의 두산공작기계 차입금 리파이낸싱(자본재조정)에 참여했다 4,000억원 가량을 금융 주선에 실패해 직접 떠안은 아픈 기억도 있어 업계가 결과를 예의주시하고 있다.

IB업계는 저금리로 유동성은 넘치지만 빅딜이 많지 않아 인수금융 시장의 경쟁이 치열해지자 한투가 어느 정도 리스크를 감수한 측면도 있다고 본다. 중흥건설이 2조 1,000억 원에 인수한 대우건설 인수금융은 KB증권과 미래에셋증권이 맡았고, 1조 7,000억 원에 매각된 휴젤은 NH투자증권이 자금 주선을 맡게됐다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com