롯데홈쇼핑이 신동빈 롯데그룹 회장의 석방 이후 그룹 내 기업공개(IPO) 기대주로 꾸준히 거론되고 있지만 단기간에는 어려울 것이라는 전망이 많다. 최대주주인 롯데와 2대 주주 간 지분율 차이가 크지 않아 IPO 과정에서 지분 구조가 흔들릴 가능성이 적지 않은 탓이다.

14일 관련 업계에 따르면 롯데그룹 계열사들의 IPO가 잇따를 것으로 예상되는 가운데, 롯데홈쇼핑도 롯데컬처웍스·코리아세븐·롯데GRS 등과 함께 후보군 중 하나로 꼽히고 있다. 롯데홈쇼핑의 상장 가능성은 이미 2010년대 초반부터 제기돼 왔다. 최근 실적도 나쁘지 않다. 지난해 롯데홈쇼핑의 연결기준 매출은 전년대비 3.13% 증가한 9,247억 원, 영업이익은 전년대비 44.39% 늘어난 1,125억 원을 기록했다. 주요 홈쇼핑 업체 중 유일한 비상장사라는 점도 관심을 받는 이유 중 하나다.

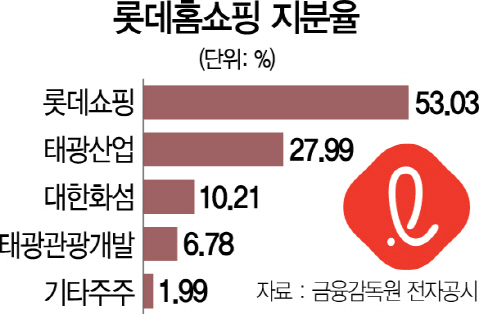

하지만 롯데 계열사의 지분율이 높지 않은 점이 문제다. 롯데홈쇼핑은 지분율 53.03%의 롯데쇼핑(023530)이 최대주주다. 이어 태광산업이 지분 27.99%를 보유해 2대 주주로 있다. 하지만 대한화섬ㆍ태광관광개발 등 태광그룹 계열사들의 보유지분을 합하면 지분율은 44.98%까지 늘어난다. 이 때문에 상장하는 과정에서 신주를 발행하게 되면 롯데쇼핑의 지분율이 낮아질 가능성도 배제할 수 없다. 이는 롯데그룹이 롯데홈쇼핑을 지배하는 구조도 취약해질 수 있다는 의미다.

2대 주주인 태광그룹과의 관계도 변수다. 태광산업은 과거 우리홈쇼핑 시절 점진적으로 지분을 늘리며 인수를 시도했다가 좌절한 적 있다. 당시 최대주주였던 경방이 지분 53%를 롯데쇼핑에 전격 매각하면서 경영권도 바뀐 것. 태광은 이 과정에서 방송통신위원회와 소송전도 불사했지만 롯데쇼핑의 인수를 막지는 못했다. 이 때문에 법인명은 아직 ‘우리홈쇼핑’이다. 태광 측은 현재도 지분을 갖고는 있으나 경영에 참여하지는 않는 것으로 전해졌다.

한편 롯데그룹 계열사 중 IPO 여부를 두고 가장 큰 관심을 받는 호텔롯데 역시 상장까지 다소 시간이 걸릴 것으로 보인다. 업계 안팎에서는 1~2년은 있어야 할 것으로 전망한다. 회사 측은 제대로 된 가치 평가를 받고 IPO를 하겠다는 입장으로 알려져 있고, 자연히 실적에서 차지하는 비중이 절대적인 면세사업의 회복이 절실하다. 다만 면세시장의 부진이 중국과의 사드(THAADㆍ고고도미사일방어체계) 배치를 둘러싼 정치적 갈등으로 중국인 단체관광객이 사라진 게 원인이다 보니 시간을 두고 해결해야 할 문제라는 점이 걸림돌이다. 롯데지주가 호텔롯데의 롯데케미칼 보유지분을 사들이며 그룹 내 지배구조 문제를 손본 덕분에 IPO가 시급한 상황도 아니다.

/박준호기자 violator@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

violator@sedaily.com

violator@sedaily.com