|

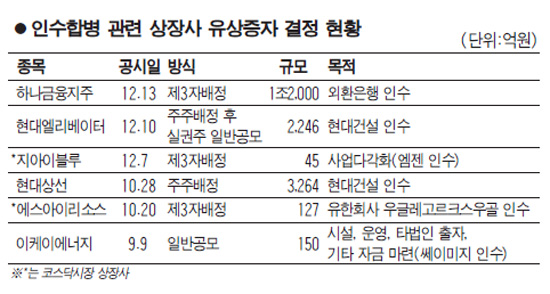

인수합병(M&A) 자금 마련을 위한 상장사들의 유상증자 결정이 잇따르고 있다. 코스피지수가 2,000선에 육박하는 등 강세로 자금조달시장이 유례없는 호황세를 보이자 M&A를 통해 규모의 경제를 구축하려는 상장사들이 자금 확보를 위해 유상증자 카드를 꺼내 들고 있는 것이다. 하나금융지주는 13일 공시에서 외환은행 M&A를 위해 향후 제3자배정 유상증자를 1조2,000억원 규모로 추진할 계획이라고 밝혔다. 김승유 하나금융지주 회장은 이와 관련, 12일 저녁 을지로 본사에서 가진 기자간담회에서“외환은행 인수자금의 4분의 1 가량을 보통주와 전환주 등 주식형태로 조달할 계획”이라고 밝힌 바 있다. 현대그룹 계열사인 현대엘리베이터는 지난 10일 장 마감 후 공시에서 2,246억4,000만원 규모의 주주배정 후 실권주 일반공모 유상증자를 실시키로 결정했다고 공시했다. 유상증자로 유입될 자금 중 운영자금(1,246억4,000만원)을 제외한 1,000억원이 현대건설 M&A 실탄으로 활용된다. 이에 앞서 현대상선도 지난 10월28일 공시에서 3,264억원 규모의 주주배정 유상증자로 조달된 자금 중 일부를 현대건설 M&A에 사용한다고 밝힌 바 있다. 이밖에 지아이블루도 엠젠을 M&A 하기위해 지난 7일 45억원 규모 제3자배정 유상증자 결정을 공시했다. 에스아이리소스와 이케이에너지도 각각 제3자배정 및 일반공모 유상증자를 실시, 확보된 자금을 유한회사 우글레고르크스우골, 쎄이미지 M&A에 사용한다고 공시한 바 있다. 한 증권사 IB팀 관계자는 “M&A에 나서는 상장사들이 자금조달 방안으로 유상증자를 선택하는 이유는 증시 강세로 자금조달시장이 문전성시를 보이기 때문”이라며 “특히 낮은 금리로 안정성 높고 수익이 확실한 투자처를 찾는 투자자들이 늘어남에 따라 펀더멘털이 좋은 상장사 유상증자에 개미는 물론 큰손들 자금까지도 몰리고 있다”고 설명했다. 또 다른 증권사 IB팀 관계자는 “대부분의 상장사들이 M&A 자금을 확보하기 위해 금융기관 차입과 유상증자를 선택하고 있다”면서 “이는 자금시장의 호황과 대출금리가 낮은 시장 상황을 반영하고 있다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >