|

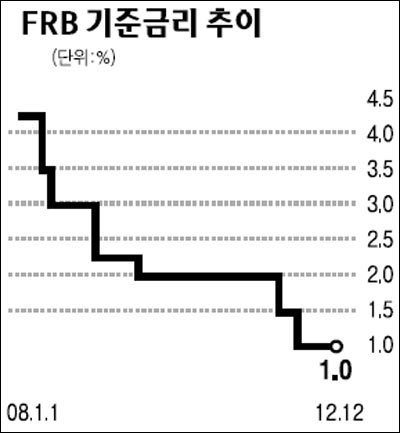

미국 연방준비제도이사회(FRB)가 15~16일(현지시간) 이틀동안 연방공개시장위원회(FOMC)를 열고 1%인 기준 금리를 사상 처음으로 0%대로 추가 인하할 것으로 보인다. 시장 참여자들은 이번 회의에서 기준 금리가 0.5%포인트 인하될 가능성이 높은 것으로 관측하고 있으나, 일부에서는 좀 더 과감한 0.75%포인트 인하 전망을 내놓기도 한다. 반대로 이미 금리가 충분히 낮아 금리 인하의 효과가 그다지 크지 않다는 점을 들어 0.25% 포인트 인하에 그칠 것이라는 분석도 적지 않다. 특히 사상 초유의 제로대 금리시대를 열게 될 이번 금리 결정에는 매파(물가안정론자) 위원들의 반발로 만장일치 결정이 어려울 수 도 있다고 CNBC방송은 분석했다. 페드워처(FRB분석가)들은 이번 금리 인하는 인하 폭에 상관없이 실제 정책 효과를 노리기 보다는 대공황 이후 최악의 상황에 접어들고 있는 미 경제 난맥상을 FRB가 방치하지 않겠다는 메시지를 시장에 전달하는 의미가 더 크다고 분석하고 있다. 기준 금리를 인하했다고 해서 소비자들과 기업들은 앞으로 경기가 더 나빠질 것으로 예상해 돈을 빌리지 않으려 하고, 은행 역시 신용위기로 대출해 줄 여력이 없는 것이 미국 경제와 금융 시장의 현주소이다. 지난해 9월 이후 4.5%포인트 금리를 인하했지만, 모기지 금리를 비롯한 가계대출 금리와 회사채 금리는 별로 내리지 않았다. 시장은 FRB가 금리 인하 후 내놓을 성명서 내용에 더 촉각을 곤두세우고 있다. 사상 첫 0%대 금리시대에 FRB의 행보를 가늠해 볼 수 있기 때문이다. 벤 버냉키 FRB의장은 이와 관련, 지난 1일 연설을 통해 "금리가 제로수준으로 내려가면 현실적으로 더 내릴 수 없기 때문에 전통적인 통화정책으로는 경기를 회복시키기 어렵다"며 "미 재무부채권(TB)을 비롯한 유가증권 인수 등이 더 효과적인 정책이 될 것"이라고 밝힌 바 있다. 이른바 일본의 디플레이션 방어 모델인 양적완화(Quantitative Easing) 정책 동원도 불사하겠다는 것으로, 발권력으로 돈을 시중에 뿌려(다량의 유동성공급) 시중 실세 금리를 낮추겠다는 강력하게 의지를 천명한 바 있다. 버냉키 의장의 발언은 며칠 뒤 8,000억 달러 규모의 소비자 금융 확대 조치로 현실화했다. 패니매와 프레디맥의 채권과 모기지 유동화 증권(MBS), 학자금ㆍ카드대출 등을 근거로 한 유동화 증권을 인수해 꽉 막힌 소비자 금융의 물꼬를 트겠다는 구상이었다. 이와 관련 릴리 그램리 전 FRB이사는 "앞으로 FRB는 경기를 부양하기 위해 금리정책이 아닌 비전통적 수단에 의존하고, 경제를 회생시키기 위해 사용할 수 있는 모든 수단을 사용하려고 할 것"이라고 말했다. 월스트리트저널(WSJ)은 FRB의 다음 행보와 관련, 흥미 있는 분석을 내놓았다. WSJ은 "버냉키 의장이 학자시절 디플레이션에 처한 일본에게 (대공황위기를 구한) 프랭클린 D.루스벨트 대통령의 정책 모델을 권고했다"면서 "십 여년이 흐른 현재 버뱅키 자신이 루스벨트 모델을 따르려 한다"고 지적했다. 루스벨트 대통령이 미국을 대공황 위기에서 구했듯, 버냉키 의장은 미 경제가 디플레이션에 빠지지 않도록 하기 위해서 모든 창조적 방안을 동원할 것이라는 의미다. 일본은 불황이 상당기간 진행돼 왔음에도 적절한 정책을 내놓지 못해 10년이라는 길고 깊은 침체를 겪었다. 서브프라임 사태 발생 초기에 정책대응이 미숙했다는 비판을 받았던 버냉키 의장은 지난 3월 베어스턴스 붕괴 이후 프라이머리딜러대출(PDCF)과 기한부국채임대대출(TSLF)등 10여 개의 긴급 유동성 지원 창구를 개설하는 등 세계 중앙은행 사상 유례없는 혁신적 조치를 취하고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >