|

특혜 시비에도 불구하고 한국은행이 1년6개월 만에 추가로 발권력을 동원해 회사채 시장 지원에 나선 것은 미국의 금리인상이라는 거대한 파도를 대비해보자는 성격이 강하다. 특히 최근에는 '차이나 쇼크'로 신흥국을 중심으로 국제금융시장의 변동성이 커진 상황이다. 부실기업 구조조정이 미진한 가운데 대외충격이 덮칠 경우 일부 기업의 위기는 우리나라 산업계 전체의 '돈맥경화' 현상으로 번질 수 있다. 한은에 따르면 올해 회사채 만기도래 규모는 34조원에 이른다. 이 중 A등급 이하 비우량 회사채가 47%(15조9,000억원)를 차지한다.

전문가들은 정부와 한은의 선제적 조치가 미국 금리인상에 따른 신용경색을 완화하는 데 어느 정도는 효과가 있을 것으로 봤다. 그러나 좀비기업을 솎아내는 구조조정을 함께 병행하는 것이 근본적인 해결책이 될 수 있다는 지적이 제기된다.

◇대우조선 사태로 회사채 투자심리 '냉각'=최근 회사채 시장 전반의 투자심리는 확실히 위축됐다. 재무구조가 탄탄하고 실적이 좋은 기업의 회사채에 대한 쏠림현상이 심화되면서 A등급 기업들도 회사채 발행에 실패하는 경우가 종종 나타나고 있다. 금융투자 업계에 따르면 8월에 발행된 A등급의 회사채 미매각률이 37.1%에 달해 전월에 비해 33.9%포인트나 급증했다. 대한항공의 경우 지난 24일 3년물 2,000억원 규모의 회사채 수요예측을 했으나 신용등급이 'BBB+'로 강등된 영향으로 500억원만 소화되는 데 그쳤다.

대우조선해양·삼성중공업 등 조선 업체가 사상 최악 수준의 대규모 손실을 내면서 회사채 시장 전반의 투자심리를 냉각시켰다. 건설·조선 등 일부 경기민감 업종에서 높은 발행금리를 내세워 투자자들을 모으던 모습은 사라졌다. 특히 같은 A등급이라도 업황이나 재무구조 등에 따라 발행시장에서 흥행에 희비가 엇갈리는 사례까지 나오고 있다. 이에 따라 포스코·LG전자·삼성SDI 등은 최근 만기가 도래했던 회사채를 현금으로 상환하기도 했다.

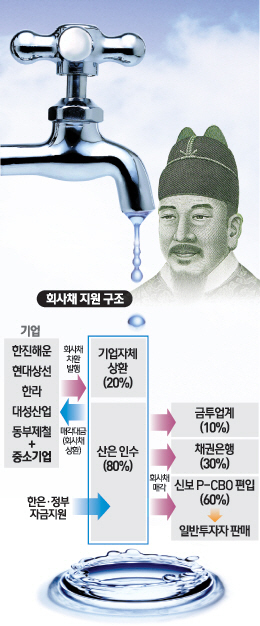

◇한계기업 구조조정 반드시 병행해야=2013년 7월 기획재정부·금융위원회·한은 등은 총 6조4,000억원 규모의 회사채 지원방안을 발표했다. 6월 말까지 총 5조5,000억원을 한진·현대상선·한라·대성산업·동부제철 등 5개 대기업과 3,037개 중소·중견기업에 투자했고 이번에 추가 출연을 통해 남은 1조원을 지원하면 예상치를 거의 채운다.

시장의 관심은 어느 곳이 지원대상에 추가되는지에 집중되고 있다. 신용보증기금의 차환발생심사위원회가 매월 기업의 신청을 받아 3주마다 심사하는 사항이라 정부가 결정하는 사안이 아니라는 게 정부 입장이다. 금융위의 한 관계자는 "연말까지 신규 기업을 지원 대상에 추가하고 내년부터는 신규 지원을 안 하고 이미 지원하고 있는 기업들이 재차환이 필요하다고 요구할 경우 한 번 정도 같은 조건으로 롤오버할 계획"이라고 말했다.

정부가 발권력을 동원해 일부 기업을 지원하는 방식은 특혜 시비를 불러일으킬 뿐 근본적인 해결책이 아니라는 지적도 나온다. 김정식 연세대 경제학과 교수는 "정부가 시장 안정을 위해 일부 기업들을 지원하는 것이 필요하지만 경제 전반의 체질 개선을 위해서는 한계기업들에 대한 구조조정 작업도 병행해야 한다"고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >