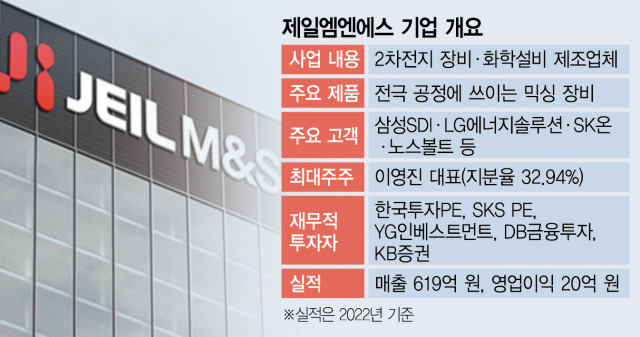

이달 중 코스닥 상장 승인이 유력한 2차전지 믹싱 장비 전문기업 제일엠앤에스(전 제일기공)가 상반기 기업공개(IPO)를 목표로 본격적인 상장 절차에 들어갈 예정이다. 제일엠앤에스는 상장 후 약 4000억 원의 시가총액을 목표로 하고 있어 한국투자프라이빗에쿼티(PE)와 SKS PE 등 과거 회사에 투자했던 사모펀드 운용사들은 최대 7배의 수익을 올릴 것으로 관측된다.

6일 금융투자업계에 따르면 제일엠앤에스에 대한 한국거래소의 상장예비심사 승인 의결이 임박했다. 제일엠앤에스는 이르면 4월, 늦어도 5월에는 상장한다는 게 목표다.

제일엠앤에스는 1986년 설립된 회사로 2차전지 생산 과정인 '전극 공정'에서 기초 물질을 일정 비율로 섞는 믹싱 장비를 제조·판매한다. 배터리를 비롯해 방산·제약·식품 등 다양한 부문의 설비 생산에 쓰인다. 주요 고객사는 삼성SDI·LG에너지솔루션·SK온 등 국내 배터리 3사이며 유럽 최대 배터리 제조사인 노스볼트에도 2020년부터 제품을 공급하고 있다.

이번 기업공개는 회사 성장을 위한 자금 조달 뿐 아니라 재무적투자자(FI)의 투자금 회수를 염두에 둔 것이다. 제일엠앤에스는 2020년 첫 외부 투자 유치 과정에서 4년 내 상장을 약속한 바 있다.

제일엠앤에스는 지금까지 두 차례에 걸쳐 외부 자금을 조달했다. 2020년 한국투자PE가 100억 원 규모 상환전환우선주(RCPS)를, SKS PE가 50억 원 규모 신주인수권부사채(BW)를 매입해 총 150억 원을 투자했다. 이후 2022년 말 한투PE가 210억 원 규모 전환우선주(CPS)를 매입하며 재투자했다. 이밖에 KB증권과 DB금융투자, YG인베스트먼트 등도 주요 주주에 올라있다.

현재 회사가 희망하는 상장 후 시가총액은 약 4000억 원이다. 첫 투자 유치를 진행할 때 책정된 기업가치가 500억 원, 두 번째 투자 유치 시 1200억 원으로 평가됐던 점을 감안하면 초기 투자자들은 약 7배의 수익을 거둘 수 있을 전망이다.

글로벌 전기차 배터리 수요가 늘고 설비 투자 규모도 확대되면서 믹싱 장비 수주 잔고는 매년 최대 기록을 경신하고 있다. 회사는 2022년 618억 원이었던 매출이 지난해 약 1500억 원으로 두 배 넘게 증가한 데 이어 올해 매출은 3000억 원을 돌파할 것으로 예상하고 있다.

다만 제일엠앤에스가 높은 몸값을 인정받을 수 있을지는 미지수다. 회사가 속한 2차전지 관련 종목들이 최근 주식시장에서 약세를 보이고 있기 때문이다. 한 증권업계 관계자는 “전기차 수요 둔화로 2차전지 관련 기업들의 실전 전망이 어두워진 상황"이라며 “당분간 약세 흐름이 지속될 것이라는 관측이 지배적이라 목표 시가총액을 달성할 수 있을지는 지켜봐야 한다"고 말했다. 또 다른 업계 관계자는 “국내외 주요 기업들이 품질 등에서 이미 검증된 배터리 믹싱 장비 업체를 선호한다"며 “제일엠앤에스는 글로벌 믹싱 장비 시장에서 확고한 입지를 갖춘 회사인 만큼 수주를 늘리는 데 유리해 4000억 원의 기업가치가 무리한 수준은 아닐 것”이라고 평가했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

good4u@sedaily.com

good4u@sedaily.com