|

마일리지보험이나 블랙박스 특약을 통해 자동차보험료 할인을 받는 소비자들이 부쩍 늘고 있다. 이 같은 자보 가입패턴의 변화가 손해율 악화의 공범이 되고 있어 손보사들이 골머리를 앓고 있다. 특약은 운행시간 감소 및 명확한 사고책임 분간에 따른 손해율 개선 효과를 겨냥하지만 보험료 할인 효과가 더욱 커 손해율에 부정적 영향을 미치고 있기 때문이다.

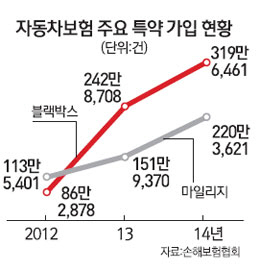

5일 손해보험협회에 따르면 삼성·현대·동부 등 9개 주요 손보사들의 2014년 마일리지보험 가입 건수는 220만3,621건으로 2년 전 113만5,401건에 비해 두 배 가까이 급증했다. 마일리지 특약은 주행거리에 따라 보험료를 차등 할인해주는 제도다. 주행거리가 줄어들면 사고율도 낮아지는 통계에 착안했다. 블랙박스 특약은 더욱 가파르다. 2012년 86만2,878건에서 지난해 말 현재 319만6,461건으로 4배 가까이 급증했다.

두 특약 모두 손해율 관리에 긍정적 효과를 기대하며 도입된 제도다. 자동차 주행거리가 줄어들면 사고율도 자동적으로 낮아지고 블랙박스 자료로 사고과실이 가려지면 불필요한 보험금 누수도 줄어들기 때문이다.

그러나 현실은 정반대다. 지난해 12월 말 현재 자동차보험 손해율은 삼성(98.3%)-현대(104.0%)-동부(99.9%) 등 대형사마저 임계점을 크게 웃돌고 있다.

대형손보사 관계자는 "유가 하락과 계절적 요인이 겹쳤다고는 하지만 전년 같은 달에 비해 손해율이 10%포인트 넘게 오른 것은 또 다른 손해율 악화요인이 있다는 것"이라고 말했다.

블랙박스 특약은 보험금 누수를 막는 데 일정 부분 효과는 있지만 한계가 있다. 손보사 관계자는 "자동차사고가 났을 때 가장 중요한 건 과실책임을 분명히 하는 것인데 블랙박스는 직접증거여서 분쟁을 최소화할 수 있다"면서 "다만 보험금을 노리고 병원에 드러눕는 이른바 '나이롱환자'를 방지하는 데는 한계가 있다"고 말했다.

손보사들이 특히 냉가슴을 앓고 있는 부분은 마일리지 특약이다. 마일리지 특약은 보험료 할인만 가능할 뿐 주행거리 증가에 따른 보험료 할증은 불가능하다. 또 마일리지 특약이 보편화되면서 잠자고 있던 마일리지 수요가 새로 더해졌다. 손보업계가 자발적으로 블랙박스 특약 도입에 나섰던 것과 달리 금융당국이 등 떠밀자 '울며 겨자먹기'로 마일리지 특약을 도입한 것도 이 때문이다.

일부 손보사들이 국내도입이 예상되는 운전자 습관 연계형 보험 'UBI(Usage-Based Insurance)'에 대해 우려의 시선을 보내는 것도 같은 이유에서다. UBI는 운전습관에 따라 보험료 산정이 달라지는데 북미에서는 전체 자동차보험 고객 중 8.4%가 가입할 정도로 보편화돼 있다. 현재 KT와 흥국화재는 UBI 개발을 위한 업무협약을 체결한 상태다. 금융당국의 가격통제 관행을 고려하면 UBI 역시 보험료 인하만 가능한 일방향적 특약이 될 가능성이 높다

손보업계 고위관계자는 "낮은 사고율이 통계로 확인되는 소비자에게 할인혜택을 주는 것은 당연한 것"이라면서 "그러나 손해율 흐름에 따라 가격을 자유롭게 올릴 수 있는 여건이 가로막힌 것이 문제"라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >