|

IBK기업은행의 금고에 돈이 쌓이지 않고 있다. 지난해 1조원이 넘는 당기순이익을 기록하고 국내 은행 중 유일하게 순이자마진(NIM)이 상승했지만 돈은 만져보지도 못한 채 빠져나가고 있다. 최대주주인 정부가 배당으로 당기순이익의 상당 부분을 가져가기 때문이다. 문제는 앞으로다. 자기자본을 넉넉히 쌓지 못해 BIS비율을 끌어올리지 못하는 상황에서 정부가 더욱 많은 배당을 요구하고 있어 기업은행의 고민이 깊어지는 모습이다.

30일 금융계에 따르면 기획재정부는 오는 2020년까지 순차적으로 기업은행의 배당성향을 40%까지 높일 방침이다. 배당성향이란 당기순이익에서 주주에 돌아가는 배당금이 차지하는 비중이다. 세수 부족에 시달리는 기재부가 기업은행의 팔을 비틀어 세수를 충당하려 한다는 지적이 적지 않다. 실제 기업은행은 올해 51.5%의 지분을 가진 기재부에 1,411억원을 배당, 정부 전체 배당수입의 16%를 차지했다.

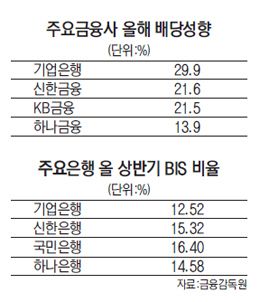

기업은행 내부에서조차 배당성향이 이미 은행업계 최고 수준이라며 볼멘소리가 커지고 있다. 기업은행의 배당성향은 2013년 23%에서 지난해 25.3%를 기록했으며 올해는 29.9%까지 높아졌다. 반면 신한금융(21.6%)이나 KB금융(21.5%), 하나금융(13.9%) 등 주요 금융사들의 올해 배당성향은 기업은행에 훨씬 못 미친다. 정부가 기업은행의 배당성향이 지나치게 높다는 비판여론을 의식하지 않았다면 올해 배당성향이 30%대를 기록했을 것이라는 분석까지 나오고 있다.

문제는 이 같은 배당성향이 기업은행의 건전성을 해친다는 데 있다. 금융감독원에 따르면 기업은행의 국제결제은행(BIS) 자기자본비율은 12.52%로 업계 최하위 수준이다. BIS 자기자본비율은 자기자본을 국제결제은행이 정한 위험자산으로 나눈 것으로 수치가 높을수록 건전성이 높다는 의미다. 최근 리딩뱅크 경쟁을 벌이고 있는 국민은행(16.40%)이나 신한은행(15.32%)과 상당한 차이가 나는 데다 하나은행(14.57%), 우리은행(14.00%)과도 격차가 크다.

이런 가운데 앞으로 벌어들일 순익을 자기자본으로 쌓아두기 힘들다는 점에서 기업은행이 BIS 비율을 끌어올리기는 쉽지 않을 것으로 전망된다. 게다가 BIS 비율을 맞추기 위해서는 대출을 줄여야 하기 때문에 향후 공격적인 영업도 어렵다. 이 때문에 기업은행 측은 3월 4,000억원 규모의 코코본드(조건부자본증권)를 발행하는 등 BIS 비율을 높이기 위해 애쓰고 있다. 이런 탓에 기업은행이 해외에서 기업설명회(IR)를 개최할 경우 외국인 투자자로부터 되레 배당성향을 낮춰야 하는 것이 아니냐는 지적까지 나오는 실정이다.

오는 2019년까지 순차적으로 도입되는 바젤Ⅲ 규제는 기업은행의 주름살을 더욱 깊게 하고 있다. 바젤Ⅲ 규제가 도입되면 후순위채나 신종자본증권의 자기자본 인정 비율이 낮아져 건전성 관리가 어려워진다. 금융감독원 측은 시중은행들이 2019년까지 우선주자본을 제외한 보통주자본 비율을 10.5%까지 끌어 올리도록 요구하고 있는데 기업은행의 올 상반기 보통주자본 비율은 8.59%에 불과하다. 시중은행들은 BIS 총자본 비율의 경우 장기적으로 15% 수준은 유지해야 안정권으로 보고 있다.

시중은행 고위 관계자는 "금융위가 이달 초 은행의 배당에 간섭하지 않겠다는 방침을 밝혔는데 기업은행은 배당을 줄여 건전성을 높여야 할 판"이라며 "BIS비율에 여유가 있는 타 은행들도 혹시나 모를 건전성 문제 때문에 배당을 조절하겠다는 입장인 것을 감안하면 정부가 배당에 대해서는 기업은행 측에 재량권을 줄 필요가 있어 보인다"고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >